|

|

|

|

17:51 |

特朗普提名头部水力压裂服务公司老板出任能源部长

特朗普提名头部水力压裂服务公司老板出任能源部长

美国当选总统特朗普(Donald

Trump)提名克里斯·赖特领导能源部,他经营着一家总部位于科罗拉多州的石油和天然气水力压裂服务公司。

赖特是世界第二大水力压裂服务公司Liberty

Energy的首席执行官,此前没有在华盛顿的工作经验。他以石油和天然气的坚定支持者而闻名,他说化石燃料对于经济繁荣和使人们摆脱贫困至关重要,他认为全球变暖的威胁被夸大了。

“克里斯一直是能源领域的领先技术专家和企业家,”特朗普周六在一份声明中表示。“他曾在核能、太阳能、地热和石油天然气领域工作。最重要的是,克里斯是帮助发起美国(US)页岩革命的先驱之一,这场革命推动了美国的能源独立,并改变了全球能源市场和地缘政治局势。”

特朗普表示,赖特还将加入新成立的国家能源委员会,该委员会将由特朗普提名的内政部部长道格·柏格姆担任主席。

能源部的职责很多,包括帮助维护国家的核弹头、研究超级计算机和维护美国数亿桶战略石油储备(SPR)。

它在批准液化天然气(LNG)出口项目方面也发挥着关键作用,这项审批已经被拜登政府(Joe

Bide)暂停。特朗普表示要恢复审批。

虽然该部门在石油和天然气开发方面几乎没有权力,但赖特将在帮助特朗普实现其能源优先事项方面发挥主导作用。

特朗普选择赖特,而其公司是全球最大的水力压裂服务提供商之一,这表明他支持水力压裂 -

-

而这向技术有很多反对者,其竞选对手哈里斯在2020年初选时曾提出未来将禁止这项技术,但在2024年的竞选中改变了主张。

如果得到国会(USC)的确认,赖特将在推动特朗普有关能源议程方卖弄发挥主导作用,其核心是增加能源产量,包括电力,以满足人工智能(AI)激增的能源需求。此外,还将大规模补充SPR。 |

|

|

|

|

|

23:00 |

盈利增长前景转向不利,或对标准普尔500指数的涨势构成抑制

盈利增长前景转向不利,或对标准普尔500指数的涨势构成抑制

华尔街分析师正迅速下调对美国(US)上市公司明年盈利增长的预测,这可能是本周股市暴跌的原因之一,也将成为抑制股市进一步上涨的基本利空。

彭博资讯(Bloomberg

Intelligence, BI)汇编的数据显示,一个被称为收益修正趋势的关键指标 - -

衡量标准普尔500指数未来12个月预期每股收益(EPS)上调和下调的变化

- - 已经跌至负值,徘徊在过去一年中次低水平附近。

在过去十年的大部分时间里,企业盈利一直是股市上涨的基本动力。利润增长前景不佳可能会抑制标普500指数的涨势,尤其是估值已经很高的情况下

- - 该基准指数已连续第二年上涨,今年的涨幅超过20%,而估值(P/E)处于2021年4月以来的最高水平。

>>

BI的首席股票策略师吉娜·马丁-亚当斯表示:“股市正在为趋势逆转做好准备。进入2025年的大问题是,美联储是否能够继续放松政策,盈利势头是否会有利于大型科技公司以外的落后者。”

不过,就三季报(Third-Quarter Report)而言,在90%的公司已经公布财报的情况下,预计本财报季结束时,标准普尔500指数盈利同比增长8.5%,是财报季开始时4.2%的预期的两倍。

尽管分析师上调了第三季度的预期,但2025年全年的盈利前景几乎没有变化。根据BI汇编的数据,华尔街预计标普500指数成份股公司明年的EPS为274美元,略低于一年前约277美元的预测。这一下调可归因于美联储(Fed)降息的不确定性、中国(CN)经济疲软以及华盛顿未来的财政政策,以及高管们给出了喜忧参半的业绩指导。

>>

摩根士丹利(Morgan

Stanley)的首席投资官迈克尔·威尔在给客户的一份报告中写道,上市公司“对2024年的结果不确定,也不愿进一步对2025年前景给出指导”。

>>

Advisors

Asset Management的首席投资策略师马特·劳埃德表示:“随着新年的临近,你往往会看到对更现实的预期的偏见。再加上美联储关于没有看到明确的降息路径的评论,阻力变得更大。”

>>

EP Wealth Advisors的投资组合策略董事总经理亚当·菲利普斯表示:“降息的减少可能会给未来几个季度的盈利预期带来压力。” |

|

|

|

|

|

17:00 |

评论:特朗普回归或促使中国暂时放弃强势人民币目标

评论:特朗普回归或促使中国暂时放弃强势人民币目标

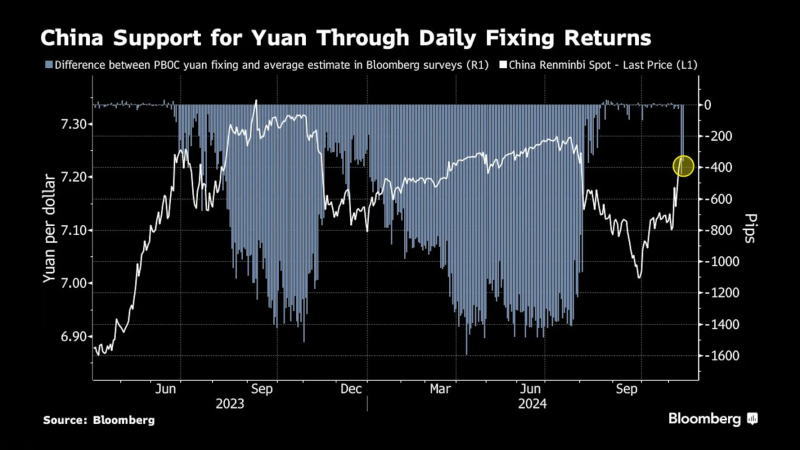

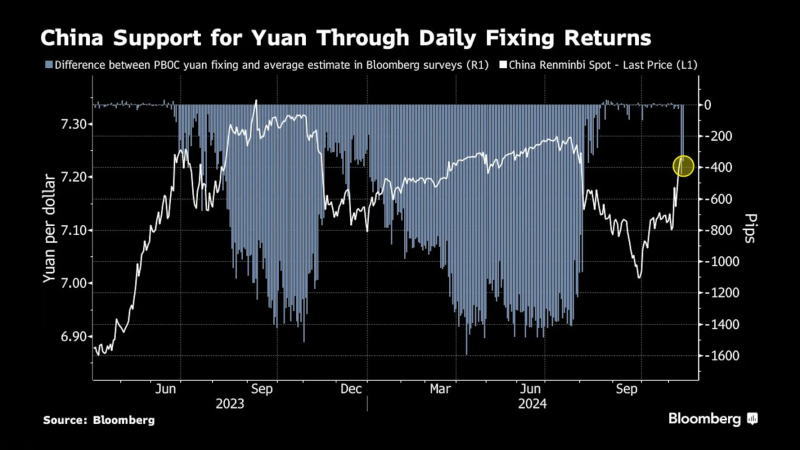

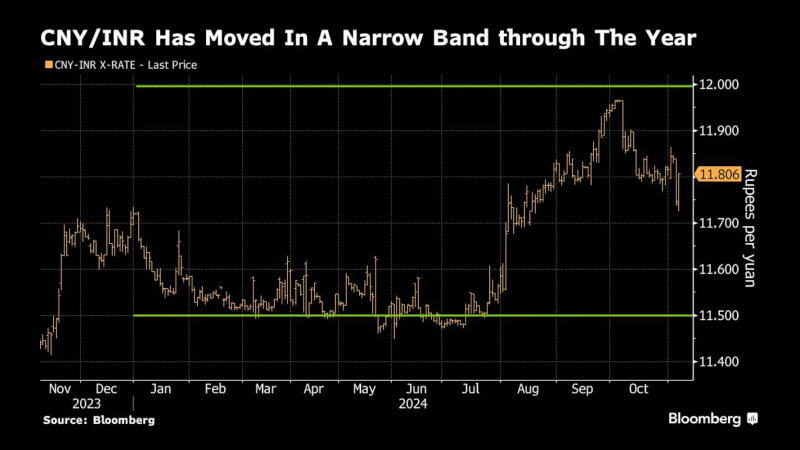

中国(CN)一直希望人民币成为强势货币,在全球贸易中占据主导地位。特朗普(Donald

Trump)的回归似乎将挑战这一目标。 中国(CN)一直希望人民币成为强势货币,在全球贸易中占据主导地位。特朗普(Donald

Trump)的回归似乎将挑战这一目标。

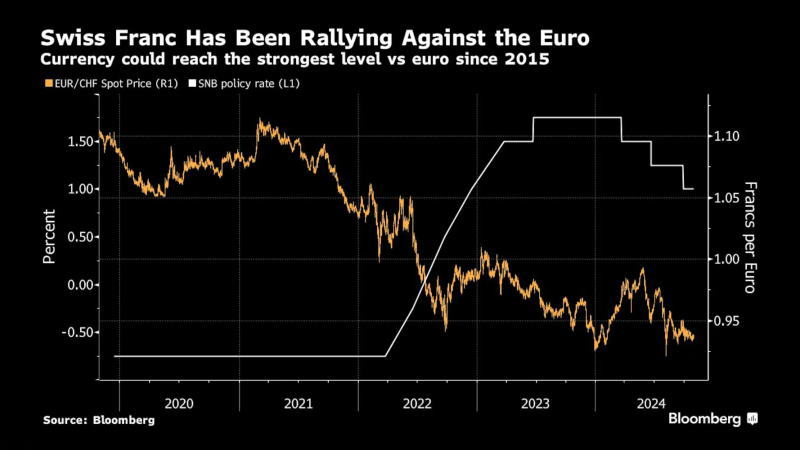

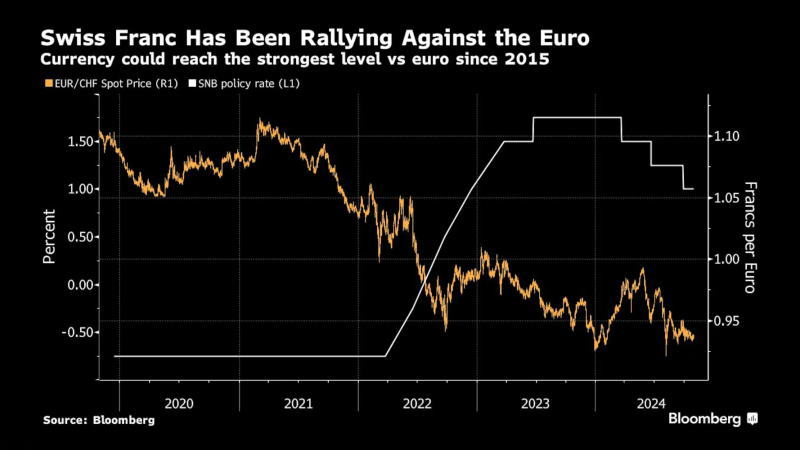

在特朗普第二任总统任期内,人民币面临很大的下行压力,而另一场贸易战的威胁已经开始推动投资者对人民币的空头押注。分析师预计,人民币兑美元汇率将在2025年突破17年来的低点,最悲观的观察人士预测将下跌约10%。

人民币比上次贸易战期间更脆弱。中国政府债券收益率远低于美国。外国公司正在撤回投资。经济增长疲软和通货紧缩,这会导致利率更低。

>> Absolute Strategy

Research的新兴市场经济学家亚当·沃尔夫表示:“下行压力可能会加剧。中国人民银行(PBoC)鉴于其对人民币进一步贬值的金融稳定担忧,可能会在一段时间内继续支持人民币。但如果贸易战真的爆发,央行可能会允许人民币进一步贬值,以保护中国的出口并改善其谈判地位。”

这种逻辑鼓励交易员加大对人民币的空头押注。11月14日,在岸人民币盘中一度跌至7.248左右,为三个月来的最低水平,期权交易员押注人民币将进一步下跌。周五离岸人民币收盘报7.237。

法国巴黎银行(BNP

Paribas)预计,如果特朗普兑现对中国商品征收60%关税的承诺,美元兑人民币汇率将稳定在7.5左右,而瑞银集团(UBS

Group)预测明年的汇率为7.60-7.70,法国兴业银行(Societe

Generale)预计第二季度为7.40。这些预测都表明,在岸人民币将突破去年7.351的低点,这是自2007年以来的最低水平。

一些分析师更进一步:Jefferies

Financial Group预计,2025年人民币汇率将跌至8。上一次达到该水平是在2006年,当时美国(US)的总统是乔治·W·布什担任总统,推特(Twitter)刚刚成立几个月,中国经济规模小于德国(GER)。

分析人士表示,让人民币贬值是阻力最小的路径,如果美国提高关税,这条路对中国出口有利。但真正的争论是央行将允许人民币贬值多少,以及贬值速度有多快。

北京在2015年发动了人民币贬值,当时央行允许每日固定汇率一次性下降1.9%。这引发了大规模的资本外流,并导致中国的外汇储备大幅下滑。这也加强了美国的论点,即中国是“货币操纵国”,这一标签在特朗普的第一任期内被正式认定。

>>

盛宝银行(Saxo

Bank)的外汇策略主管查鲁·查纳纳表示:“人民币贬值将意味着进一步的经济压力和债务问题,以及被贴上货币操纵者标签的威胁。此举将进一步加剧中美之间本已紧张的关系。”

更有可能的是,央行接受缓慢而稳定的贬值,并依靠不太直接的措施进行反击。

在过去几年中,随着美联储(Fed)快速加息对全球货币造成冲击,中国人民银行完善了其工具包。中国目前的外汇策略包括设定更高的每日人民币中间价(RMB

midpoint),这限制了其在岸货币每天的交易范围;调整银行存款所需外汇储备金额;鼓励国有银行管理离岸市场的流动性。

周三至周五,中国人民银行将人民币参考汇率设定在高于预期的水平,表明其对最近过快的跌势感到不安,而国有银行则在境内出售美元。交易员们现在正密切关注离岸人民币融资市场,人们预期国有银行的海外部门可能会收紧人民币供应,以挤压看跌押注。

中国人民银行在9月底发起了一场国内刺激闪电战,此后中国政府的其他部门也纷纷宣布了一些刺激措施。经济学家表示,如果刺激计划成功,将有助于缓冲美国关税带来的冲击。

具有讽刺意味的是,中国阻止人民币兑美元汇率下跌的目标可能会得到特朗普本人的支持。这位候任总统支持美元走弱,这将对美国商品的出口有利,尽管华尔街银行认为他不太可能实现自己的愿望。

多年,中国一直在推动人民币国际化。政府在推广人民币的海外使用方面取得了一些成功,但北京认为稳定的人民币 - -

在任何一个方向上都没有极端的波动 - - 是成功的关键。

>>

荷兰国际集团(ING)的大中华区首席经济学家林恩·宋表示:“在我看来,人民币最坏的情况是,政策制定者放弃货币稳定目标,允许人民币迅速贬值。这意味着从长期人民币国际化目标转向更关注短期问题,而这将是非常短视和无效的。”

---

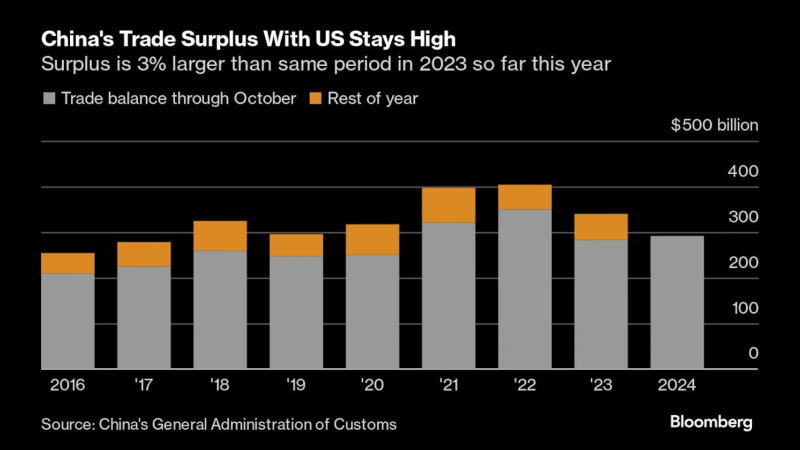

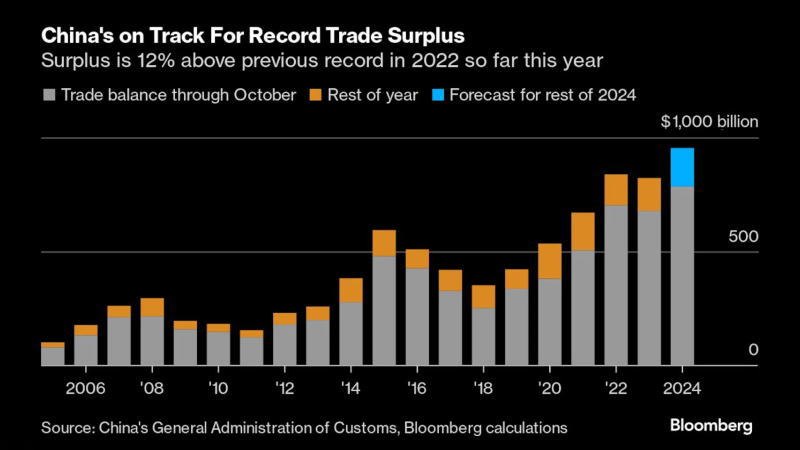

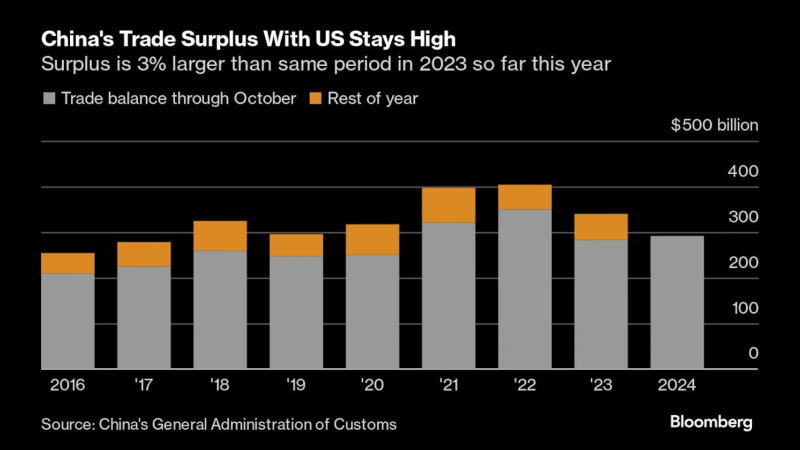

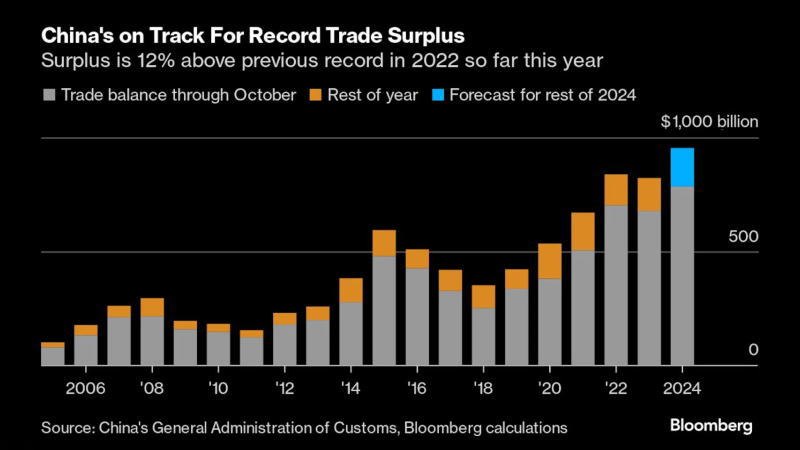

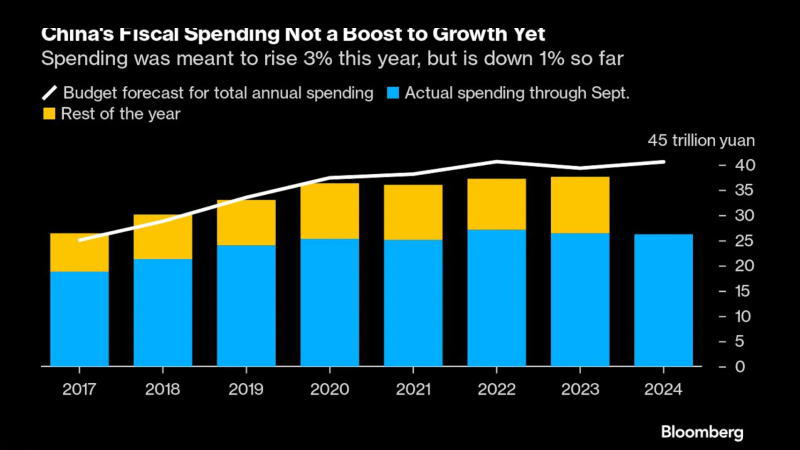

图:今年以来,中国对美贸易顺差继续高位运行,较2023年同期增长3% |

|

|

|

|

|

13:18 |

引发

近期美国股市大幅调整的,是鲍威尔还是估值?

引发

近期美国股市大幅调整的,是鲍威尔还是估值?

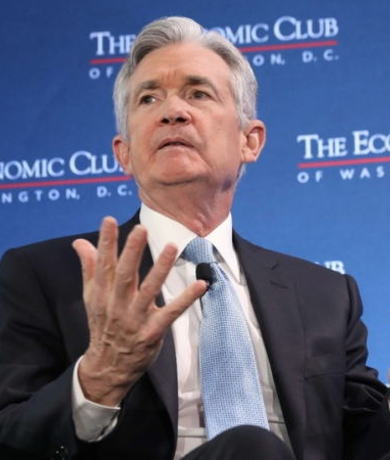

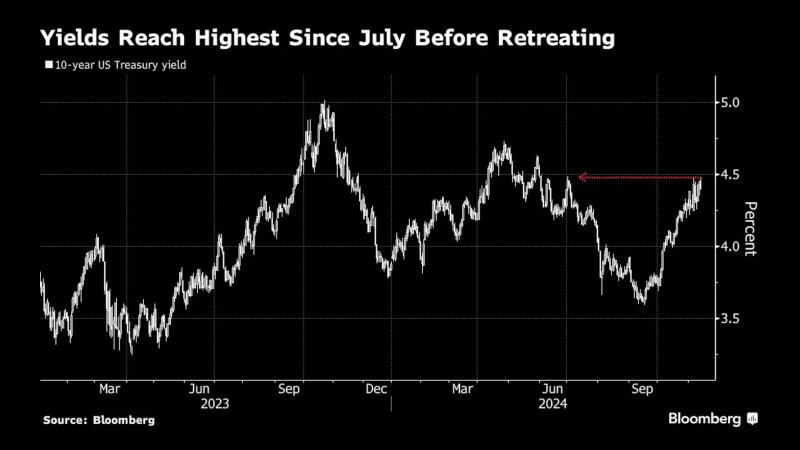

在大选(2024

US Presidential Election)驱动的涨势迅猛发展四个交易日/连续刷新历史新高后,势头在本周初即见顶,缓慢逆转后在本周结束前突然加速,回吐了投票日以来的大部分涨幅。

这无疑让许多参与这一轮炒作的投资者(投机者)突然清醒了过来,即美国当选总统特朗普(Donald

Trump)的一揽子政策之间构成冲突,许多构成抵消。最突出的,也是引发本周跌势加速的是 - -

其对内减税对外贸易战的核心政纲将推高国内通胀,这正迫使美联储(Fed)考虑放缓降息步伐。进一步推演,通胀和放缓降息初步可确认的情况下,经济和企业盈利一定会因为特朗普的刺激措施而加速增长吗?如果不确定呢?这就意味着当前股市的估值太高了,更意味着可能构成

- - 滞胀 - - 这一超级风险情形。

>>

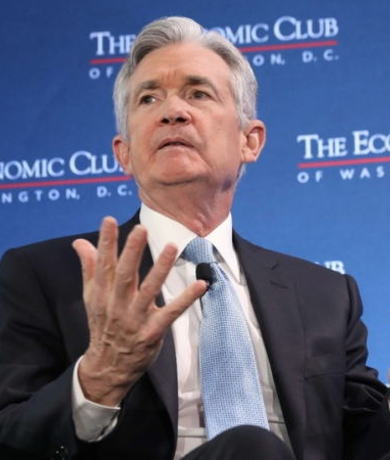

Astoria

Portfolio Advisors的首席投资官约翰·戴维表示:“大幅上涨之后,市场定价太高了。美联储主席鲍威尔(Jerome

Powell)的最新讲话基本意思是,美联储官员不需要急于降息,这可能是我们抛售的表面原因。”

在周四的一次活动中,美联储主席鲍威尔表示,美国(US)经济“非常好”,为央行提供了谨慎行动的空间。这番评论导致交易员下调了对12月再次降息预期,从而推动10年期国债收益率盘中触及四个月高点,而标准普尔500指数则暴跌119点或2%。

>>

Natixis Investment Managers的投资组合策略师加勒特·梅尔森表示:“随着市场将弹性增长和更强劲的通胀推断为特朗普政府领导下的增长和通胀都有上行风险的基本前景,结果是对政策利率和整体曲线(Yield Curve)的看法更加鹰派。在通货再膨胀乐观主义和利率之间的拉锯战中,利率的不确定性似乎正在获胜,并控制了风险偏好。”

不过,一些机构认为,宏观基本面推动的美债收益率上升不构成问题。

>>

摩根大通(JPMorgan)的销售和交易团队负责人安德鲁·泰勒表示:“经济弹性的影响似乎是美联储的宽松周期中断,但这对股市来说并不是一件坏事。虽然收益率的重新定价可能会导致对股市的一些短期负面反应,但经济基本面强劲将继续支持我们对股市的战术看涨观点,直到年底。”

总体而言,这种回调可能没有那么复杂,只是一轮极端涨势之后的自然调整。

>>

花旗集团(CitiGroup)的美国股票策略主管斯科特·科耐特表示:“债券收益率上升长期以来一直被视为其财政扩张的副产品,这是市场压力的来源。与他当选所有的利好预期基本上都已经定价了。这意味着宏观经济和基本面十分紧张,这可能解释了最近在选举后的快速上涨后出现的一些获利回吐。市场行为反映了参与者的感受:精疲力竭。” |

|

|

|

|

|

10:00 |

前央行副行长:如果特朗普提高关税,中国将进行报复

前央行副行长:如果特朗普提高关税,中国将进行报复

中国(CN)央行前高级官员朱民表示,如果美国当选总统特朗普(Donald

Trump)兑现对中国进口商品征收60%关税的承诺,中国将进行反击。

中国人民银行(PBoC)前副行长朱周五在接受彭博电视台(Bloomberg

TV)采访时表示:“如果特朗普和政府真的对中国征收60%的关税,我认为中国会进行报复,并将此案提交给世界贸易组织(WTO)。他们可以做很多事情。”

朱没有具体说明可能的报复措施。但他表示:“关税将影响汇率,影响中国的资本流动,也将影响中国购买美国(US)国债的数量。”

特朗普在第一任期对3000多亿美元的中国进口商品征收高达25%的关税,引发了北京的报复,拜登(Joe

Bide)基本上维持了这些关税。在竞选过程中,特朗普威胁要将对中国商品的关税提高到60%。

朱表示:“如果贸易战(Trade

War)升级,对两国来说都将是艰难的事情。如果双方能坐下来谈并达成协议,那就太好了,因为从经济上讲,双方真的相辅相成。”

他指出:“近年来,中国的全球出口蓬勃发展,从2019年的2.5万亿美元飙升至近4万亿美元。即便如此,北京已经做出了战略转变,以减少对贸易的依赖,提振内需。但是,这一过程需要一些时间。”

当被问及北京自9月下旬以来推出的刺激计划是否足以结束中国正在经历的通货紧缩时,朱基本上回避了这个问题。

他说:“北京的短期目标是稳定房地产市场,减轻地方政府的债务负担,提振消费者信心。” |

|

|

|

|

|

05:10 |

柯林斯:12月仍可能降息,但最终决定将基于数据

柯林斯:12月仍可能降息,但最终决定将基于数据

波士顿联储主席柯林斯(Susan

Collins)表示,尽管数据可能逐月波动,但她认为通胀率将回到央行2%的目标。 波士顿联储主席柯林斯(Susan

Collins)表示,尽管数据可能逐月波动,但她认为通胀率将回到央行2%的目标。

柯林斯周五在一次活动结束后告诉记者:“我看到一个强劲的趋势,可持续地回到2%。可能会出现不平衡,而且可能会继续出现颠簸。”

她补充说:“通胀率已经大幅下降,我没有看到任何新的价格压力出现,而推高核心通胀的房地产成本可能需要一段时间才能消散。坚持下去很重要。”

当天早些时候,柯林斯表示,货币政策仍然具有限制性,12月仍将降息,但最终决定将基于随后公布的数据。

她说:“我确实认为政策立场处于限制性,随着时间的推移,使其正常化将非常重要。我们完全有能力非常谨慎地评估数据,并就速度、时间做出决定。”

对于宏观状况,她说:“经济处于非常好的状态。劳动力市场状况总体上符合充分就业,通货膨胀正朝着央行2%的目标迈进。”

美联储官员将在下个月的会议后发布新的经济预测,其中利率预测将揭示他们对明年降息步伐的预期。 |

|

|

|

|

|

05:00 |

受中国取消出口退税的刺激,LME铝暴涨5%以上

受中国取消出口退税的刺激,LME铝暴涨5%以上

周五,在中国(CN)表示将取消退税后,铝和铜期货价格飙升,取消退税可能会抑制产出和出口。

在中国财政部(MOF)宣布这一消息后,LME铝期货价格飙升8.5%,铜期货飙升1.7%。

中国铝工业主要出口半成品,是中国与欧美贸易摩擦的核心商品,由于供应过剩、价格低和能耗高,全球各地的冶炼厂纷纷停产。

>>

荷兰国际集团(ING)的大宗商品策略师埃瓦·曼蒂表示:“在特朗普(Donald

Trump)赢得美国总统大选后的贸易局势趋向紧张的背景下,这可能被视为一项战略举措。”

根据行业研究机构北京安泰科的数据,2023年中国半成品铝出口量增至520万吨,相当于全球铝市场的7%左右。

退税适用于包括管道、板材、薄板和带材在内的一系列铝产品,退税率高达13%。铜产品的退税也被取消,而一些精炼油、太阳能、电池和非金属矿产品的退税率则被降低。

上海有色金属网(SMM)的分析师在一份报告中表示,从12月开始实施的取消退税可能会在短期内限制出口,不过,其他地方的产量增长能力有限,因此中国生产商有空间将税收成本转嫁给海外买家。

>>

摩根士丹利(Morgan

Stanley)的策略师艾米·高尔在一份报告中表示:“鉴于中国作为全球最大的铝和氧化铝生产国的地位,市场似乎认为这些半成品出口需要继续,推高了LME的价格,并可能对中国国内的价格造成压力。墨西哥(MEX)是去年中国半成品铝的最大接收国。”

周五早些时候,工业金属受到美国(US)零售销售数据的提振。到目前为止,中国的复苏仍处于不平衡的状态,消费支出落后于生产。

花旗集团(CitiGroup)将其对中国2024年的增长预测上调至5%,但警告称关税担忧将是“增长放缓担忧的主要来源”。

自9月下旬以来,工业金属价格一直在下跌,最近录得连续第七周下跌。特朗普获胜后,美元飙升,这对大宗商品构成重大利空,铜和铝首当其冲。周五,美元指数基本持平。

铜在随后的交易中回吐了此前的涨幅并转为下跌,截至收盘,LME铜下跌0.59%,至8967美元;铝回吐了部分涨幅,收盘上涨5.27%,至2656美元。 |

|

|

|

|

|

02:00 |

贝克休斯(BH)油气钻井周报(RRC)

[官方报告] |

前值 |

增减 |

公布值 |

|

● 美国截至11月15日当周石油钻井总数(口) |

479 |

-1 |

478 |

|

|

|

|

|

02:00 |

高盛预计,随着美中贸易战升级,人民币兑美元将跌至7.5

高盛预计,随着美中贸易战升级,人民币兑美元将跌至7.5

据高盛集团(Goldman

Sachs)称,由于美国总统特朗普(Donald

Trump)将对中国(CN)输美产品大幅加征关税,可能引发贸易战(Trade

War),人民币可能会进一步贬值。

包括卡马克夏·特里维迪在内的策略师周五在一份报告中写道:“中国可能是特朗普贸易战2.0的主要目标。我们估计,对中国出口商品的关税将实际上调20个百分点,这一举措应在政府成立的初期实施。”

自特朗普赢得大选以来,人民币兑美元汇率已下跌1.7%,预计三个月后将达到7.40,而目前的水平为7.23。策略师补充道,在6个月和12个月内,汇率应接近7.50。

美国潜在的保护主义转变有可能对全球贸易构成重大冲击,并使新兴市场资产面临压力。在竞选期间,特朗普称关税是“字典里最美丽的词”。

高盛表示,尽管存在贸易战螺旋升级的风险,但中国政策制定者为当地经济活动、房地产市场和股市提供支持的努力可能是决定该国资产方向的根本因素。 |

|

|

|

|

|

01:50 |

早期预览:伊朗的基调有所软化,似乎旨在缓和与特朗普新政府的关系

早期预览:伊朗的基调有所软化,似乎旨在缓和与特朗普新政府的关系

特朗普(Donald

Trump)上一次担任美国(US)总统时,给伊朗(IRN)带来了灾难

- - 他单方面推出了具有里程碑意义的伊核协议,通过制裁破坏了该国的经济,并刺杀了其最受尊敬和海外影响的将军。

这一次,特朗普政府的信号更加复杂。这位当选总统表示,他希望两国关系稳定,但他和他的一些内阁提名人也呼吁以色列(ISR)轰炸伊朗的核设施,并重返他第一任期的“极限施压”运动。

纽约时报(The

New York Times)周四报道称,亿万富翁埃隆·马斯克会见了伊朗驻联合国大使阿米尔·赛义德·伊拉瓦尼,讨论如何缓解华盛顿和德黑兰之间的紧张局势。马斯克是特朗普的密友。

伊拉瓦尼在纽约的办公室拒绝对这篇报道发表评论。周五晚些时候,伊朗国内媒体发布评论称,如果以色列总理本雅明·内塔尼亚胡被“废黜”,加沙(Palestine)和黎巴嫩(LBN)可以实现停火。

从表面上看,美国和伊朗似乎没有什么可讨论的。在特朗普的领导下,美国暗杀了伊朗高级将领卡西姆·苏莱曼尼。美国司法部上个月揭露了伊朗在2024年美国总统大选(2024

US Presidential Election)前夕暗杀特朗普的阴谋。

即便如此,马斯克与伊拉瓦尼的会谈可能表明特朗普或他周围的人至少愿意对话,并考虑采取更温和立场的可能性。这也表明,德黑兰可能意识到,它无法承受与长期宿敌再次发生重大对峙。伊朗伊斯兰共和国正在努力应对多年制裁带来的经济挑战,而其盟友则卷入了与美国盟友以色列持续不断的报复性战争。

国际危机组织的伊朗问题高级分析师纳伊桑·拉法蒂在史汀生中心智库举行的关于美伊关系的电话会议上表示:“目前,德黑兰上空的间谍气球比国际博览会上的还要多。”

自1979年革命后,伊朗就与美国解除了正式外交关系,当时伊斯兰政府推翻了亲西方的政府并接管了国家。此后,两国陷入冷战,偶尔有爆发公开冲突的危险。

伊斯兰共和国地区政策的核心是其对以色列国坚定不移的敌意和反对 - -

自10月7日哈马斯发动袭击引发这一轮加沙战争以来,这种敌意和反对增加了。此后,以色列将冲突扩大到针对黎巴嫩真主党,这是另一个伊朗支持的组织。

伊朗与美国的敌对关系多年来仅出现了几次短暂中断,其中一次是通过2015年的核协议,该协议对伊朗的核活动施加了限制,以换取制裁的解除。特朗普于2018年退出该协议,并实施了更严厉的制裁。

美国警告称,伊朗计划杀害与特朗普第一任期与伊朗政策制定有关的美国人。但据华尔街日报(WSJ)周五报道,伊朗上个月试图向美国保证,它无疑刺杀特朗普。

▌矛盾的信号

伊朗关于特朗普当选的官方声明迄今为止一直避免过多提及苏莱曼尼,这位受人尊敬的伊斯兰革命卫队指挥官于2020年1月在美国无人机袭击中丧生。

伊朗外交部长阿巴斯·阿拉吉周三在谈到美国时表示:“我们必须设法降低成本和紧张局势。”

与此同时,伊朗领导人正试图弄清楚特朗普和他的内阁提名人对政策意味着什么。一方面,特朗普本人曾表示,只要伊朗不寻求核武器,他就希望与伊朗达成新协议。

特朗普在选举后的第二天告诉记者:“我们不想对伊朗造成损害,但他们有 - -

他们不能拥有核武器。”

但在11月5日投票之前,特朗普表示,拜登(Joe

Bide)告诉以色列不要瞄准伊朗核设施是错误的。

他在北卡罗来纳州的一次集会上说:“当他们问他这个问题时,答案应该是,‘先打核设施,以后再担心其他问题。’”

特朗普提名了一些政客,包括马尔科·卢比奥担任国务卿,皮特·赫格塞斯担任国防部长,埃莉斯·斯特凡尼克担任联合国大使,他们呼吁恢复“极限施压”,并建议以色列应该获准轰炸伊朗。

卢比奥在10月伊朗袭击以色列后在社交媒体上写道:“以色列应该像美国在某些国家向我们发射180枚导弹时那样回应伊朗。”

据报道,马斯克与伊朗最高领袖大阿亚图拉哈梅内伊(Yatollah

Ali Khamenei)的资深伊朗官员伊拉瓦尼会面,恰逢德黑兰明确表示其并未致力于发展核武器之际。

据国营的伊斯兰共和国通讯社报道,今年早些时候在强硬派神职人员易卜拉欣·莱西突然去世后当选的改革派总统马苏德·佩泽什基安表示,伊朗希望解决“对我国和平核活动的怀疑”。

佩泽什基安在会见了联合国国际原子能机构负责人拉斐尔·马里亚诺·格罗西后发表了讲话,格罗西是佩泽什基安上任以来首次访问德黑兰。这次访问涉及周五在福尔多核设施的罕见公开露面,以色列威胁要袭击该设施。

“这里有一种感觉,对美国的态度可能已经软化,”经济学家、伊朗前总统穆罕默德·哈塔米的前顾问赛义德·莱拉兹说。“我们有一些重大的国内和经济挑战需要应对,公众需要做好准备。 |

|

|

|

|

|

23:38 |

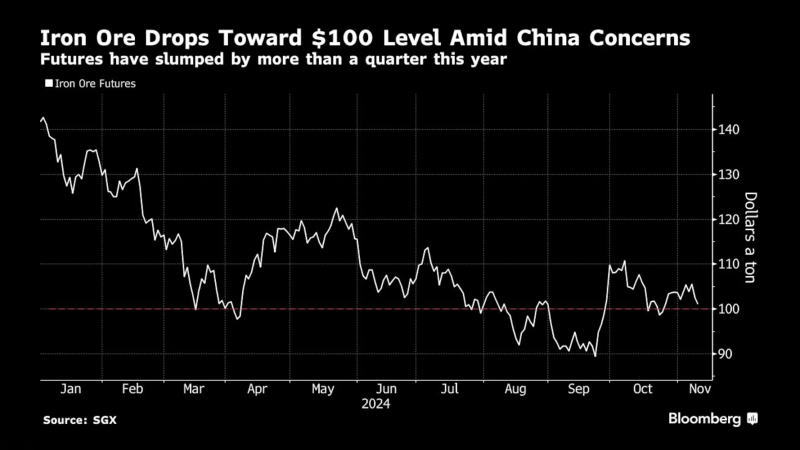

因中国需求疲软,安哥拉12月船货仍有1/3未能售出

因中国需求疲软,安哥拉12月船货仍有1/3未能售出

由于需求疲软,约三分之一的安哥拉(AGO)12月船货仍在寻找买家。

据西非石油专业贸易商称,仍有11至12批船货尚未找到买家,而1月船货的预定将于下周初开始。相比之下,正常情况下,这个时间点应该仅剩下很少的批次没有约定。

据一位知情人士透露,预定量不足的主要原因是中国(CHN)的需求疲软,而欧洲的需求也低于平时。

国际能源署(IEA)本周早些时候在原油市场报告(OMR)中表示,由于中国的需求持续低迷,全球石油市场明年将面临超过100万桶/日的过剩,这将对对中东及其他地区地缘政治动荡及其供应终端构成缓冲。 |

|

|

|

|

|

23:00 |

俄罗斯将停止对奥地利的供应,欧洲天然气价格飙升

俄罗斯将停止对奥地利的供应,欧洲天然气价格飙升

奥地利石油天然气集团(OMV)表示,俄罗斯(RUS)将从周六起切断天然气供应,受此刺激,欧洲天然气价格飙升。 奥地利石油天然气集团(OMV)表示,俄罗斯(RUS)将从周六起切断天然气供应,受此刺激,欧洲天然气价格飙升。

根据OMV的一份文件,俄罗斯天然气工业股份公司(Gazprom)通知奥地利,将把供应量削减到零。这家奥地利(AUT)能源公司周三表示,将停止向这家俄罗斯公司付款。

截至发稿时,TTF天然气期货合约上涨了2.7%,达到一年来的最高水平。

即使欧洲一直在努力摆脱俄罗斯的天然气供应,11月16日的天然气中断也是一个重大事件。包括奥地利在内的少数几个国家仍然通过管道接收俄罗斯的天然气。年底,俄罗斯对这些国家的天然气供应的过境乌克兰(UKR)的合约将于年底到期,这意味着奥地利已经提前结束了这种能源供应关系,这可能会导致供应进一步收紧。

自7月底以来,欧洲天然气价格已上涨约30%,由于天气寒冷和风力发电量下降,库存的消耗速度比往常更快。

>>

荷兰合作银行(Rabobank)的欧洲能源策略师弗洛伦斯·施密特表示:“价格正在上涨,因为奥地利停止交付的时间比预期提前了几十天,这是火上浇油。虽然目前市场供应充足,但这一终端意味着冬季需要更多的库存,以及对液化天然气(LNG)更高的需求。”

乌克兰电网运营商的数据显示,目前,俄罗斯-乌克兰的管道天然气运输量仍保持正常。

奥地利能源监管机构E-Control表示,当局正在监测供应情况。该机构在一份声明中表示:“然而,由于库存水平很高,并且有可能通过其他运输路线进行替代,因此可以假设向奥地利天然气客户的供应将保持安全。”

Gazprom没有回应置评请求。

这一中断标志着历史最悠久的能源供应关系的终结。比较突出的是,在乌克兰战争爆发后,大部分欧洲国家都完成了供应替代,奥地利、匈牙利和斯洛伐克是最后三家使用俄罗斯天然气的欧洲国家。

---

图:俄罗斯将停止向奥地利供应天然气,欧洲天然气价格上涨 |

|

|

|

|

|

22:52 |

西波隆:欧洲央行政策的限制性不应超过必要水平

西波隆:欧洲央行政策的限制性不应超过必要水平

欧洲央行(ECB)执行委员会成员皮耶罗·西波隆表示,欧洲央行必须确保不要将利率维持在过高水平,以避免对欧元区(Euro

Area)经济造成永久性损害。

他周五在一次演讲中警告说:“短期内对经济施加超出必要范围的限制,可能会产生暂时性和永久性的成本。这将抑制经济潜力,从而影响经济增速。”

他认为,第三季度令人惊讶的强劲增长是由奥运会等事件推动的,复苏能否稳固还有待观察。他补充道,各行业的增长仍然不平衡。

人们普遍预测,在通胀降温和对经济前景的担忧加剧后,欧洲央行将在12月继续降息。特朗普(Donald

Trump)的选举胜利是不确定性的主要来源,使乌克兰(UKR)和中东(Middle East)地缘政治风险增加。

西波隆表示:“由于对欧元区信心、出口和投资的影响,美国(US)实施更高关税的前景可能会对经济活动,特别是制造业活动产生重大影响。”

对于利率前景,他说:“目前的风险平衡表明,我们可以而且应该进一步降低目前的货币政策限制水平。而步伐将取决于收到的数据。” |

|

|

|

|

|

22:20 |

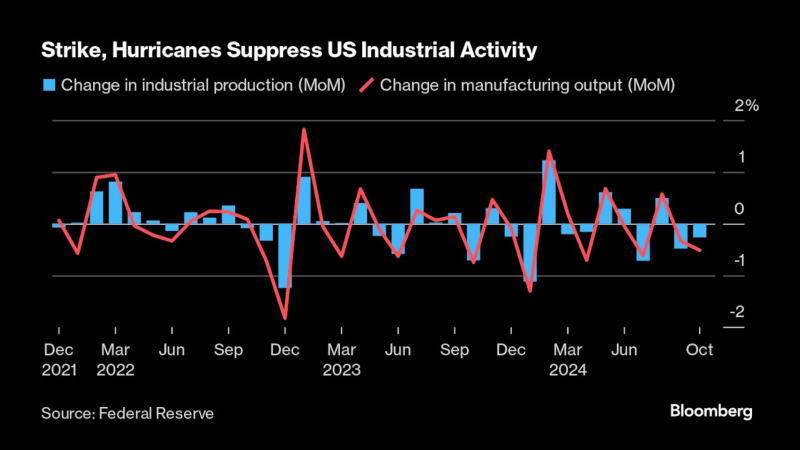

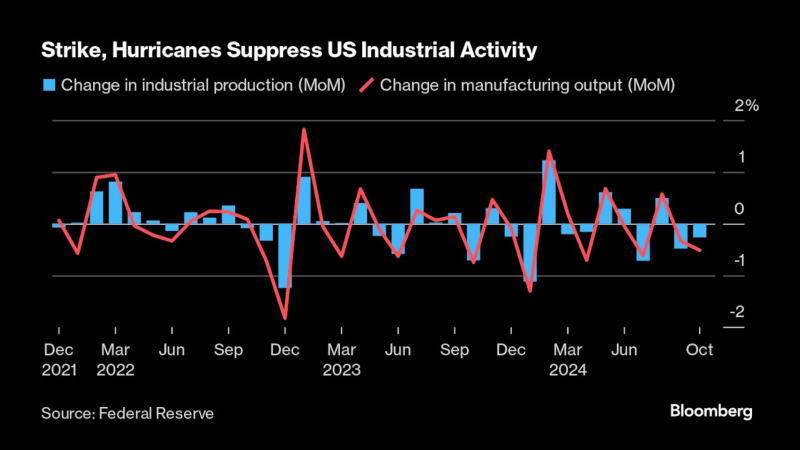

G17报告解读:受飓风和罢工影响,美国工业产出连续第二个月下降

G17报告解读:受飓风和罢工影响,美国工业产出连续第二个月下降

美国(US)10月工业产出下降,波音公司机械师罢工和两次飓风的影响连续第二个月抑制了制造业活动。 美国(US)10月工业产出下降,波音公司机械师罢工和两次飓风的影响连续第二个月抑制了制造业活动。

美联储(Fed)周五公布的工业生产和产能利用率((IPCU-G17)数据显示,10月,工厂、矿山和公用事业总工业产出下降0.3%,此前一个月修正后下降0.5%。

制造业产出约占工业总产值的四分之三,在上个月修正后下降0.3%后,又下降了0.5%。采矿和能源开采增长0.3%,而公用事业增长0.7%,为四个月来最高水平。

本月早些时候,在工会成员同意新的劳动合同之前,波音公司工人为期53天的罢工使飞机生产陷入瘫痪。该公司10月仅交付了14架喷气式客机,为近四年来的最低水平。受此影响,在一个月前下降8%之后,上个月航空航天设备产量暴跌5.8%。

报告称,在9月抑制工业产出后,飓风米尔顿和海伦上个月继续拖累经济活动,导致工业产出下降了0.1个百分点;而罢工使9月和10月的工业生产合计下降了0.5个百分点。

航空航天的活动低迷放大了美国制造业更普遍的不景气,因为借贷成本上升、一些资本支出计划暂停以及海外经济增长乏力,企业没有动力大幅增加产出。

尽管美联储(Fed)放松货币政策可能有助于释放资本支出,但随着美国当选总统特朗普(Donald

Trump)威胁要征收关税以帮助恢复更多的国内生产,企业仍面临不确定的产业政策前景。

---

图:罢工、飓风抑制了美国的工业活动 |

|

|

|

|

|

22:10 |

古尔斯比:未来12-18个月的利率将大幅下降

古尔斯比:未来12-18个月的利率将大幅下降

芝加哥联储主席古尔斯比(Austan

Goolsbee)表示,只要通胀率继续朝着美联储(Fed)2%的目标下降,未来12-18个月的利率将大幅下降。 芝加哥联储主席古尔斯比(Austan

Goolsbee)表示,只要通胀率继续朝着美联储(Fed)2%的目标下降,未来12-18个月的利率将大幅下降。

他周五在CNBC节目上表示:“只要我们继续朝着2%的通胀目标取得进展,在未来12到18个月内,利率将远低于现在的水平。”

他补充说:“利率仍然具有限制性,因此仍有空间将借贷成本降至更中性的水平。”

他进一步指出:“如果对中性利率(R-Star)处于什么水平存在分歧,那么在某个时候开始放缓降息的速度是有意义的。”

继9月大幅降息后,政策制定者上周将利率下调了25个基点。考虑到经济状况强劲,包括美联储主席鲍威尔(Jerome

Powell)在内的几位美联储官员主张采取谨慎和缓慢的方式进一步降息。 |

|

|

|

|

|

21:30 |

加拿大统计局(CanStat)制造业月报

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 加拿大9月制造业销售月率(%) |

-1.3 |

-0.8 |

-0.5 |

|

|

|

|

|

21:30 |

MRT报告解读:受汽车销量飙升提振,美国总体零售销售增长超过预期

MRT报告解读:受汽车销量飙升提振,美国总体零售销售增长超过预期

受汽车购买量激增的推动,美国(US)10月零售销售有所上升,而其他类别的增长预示着进入假日季的一些良好势头。

美国商务部人口普查局(BC)周五公布的零售销售月报(MRT)显示,10月,零售销售环比上涨0.4%,而除汽车外仅0.1%。同时,将上月数据从0.4%大幅上调至0.8%。

在报告的13个类别中,有8个类别的销售额有所增长,其中电子产品和电器销售额的增长最高。汽车销售出现三个月来最强劲的增长。电子商务增长较为温和,可能反映出亚马逊(Amazon),以及沃尔玛和塔吉特的促销力度较大。

10月的数据喜忧参半,但上月数据大幅向上修正表明,消费进入第四季度的势头比预期的更强劲,并可能预示着即将到来的假日购物季有望录得强劲增长。然而,通胀压力仍未消退,几家零售商已经在考虑提高价格,因为预计美国当选总统特朗普(Donald

Trump)将对进口商品征收更高的关税。

这可能会扭曲未来的零售销售数据 - -

因为这些数据没有根据通胀进行调整,所以上涨可能只是反映了更高的价格,而不是更大的销量。

虽然9月的数据大幅上修,但8月的数据被下调 - - 从+0.1%调整为-0.1%。

>> 桑坦德美国资本市场(Santander)的首席美国经济学家斯蒂芬斯坦利表示:“我的观点是,消费将有所放缓,这些数据与这一观点是一致的,尽管它们肯定远非灾难。”

数据显示,所谓对照组零售销售在10月下降了0.1%,这是4月以来再次出现收缩。这可能会预示着国内生产总值(GDP)数据将有所下滑。不过,在过去三个月里,对照组的销售额同比增长4.6%。最终,这可能只是一个短期波动。

结合本周早些时候的稳健通胀数据,这些数据可能会使美联储(Fed)官员在进一步降息时保持谨慎。美联储主席鲍威尔(Jerome

Powell)在周四的一次活动中表示,美国经济最近的表现“非常好”,让政策制定者以谨慎的步伐降低利率。

数据公布后,美国国债收益率上升,标准普尔500指数开盘走低。

>> 彭博经济研究所(Bloomberg

Economics)的经济学家伊丽莎·温格表示:“收入增长和信贷仍在支持消费支出。我们预计今年剩余时间的支出将受到选举后乐观情绪的支持,但在此之后,支出状况仍将与劳动力市场状况密切相关。” |

|

|

|

|

|

21:30 |

美国商务部人口普查局(BC)零售销售月报(MRT) |

前值 |

预测值 |

公布值 |

|

● 美国10月零售销售年率(%) |

1.74 |

- |

2.85 |

|

● 美国10月零售销售月率(%) |

0.4 |

0.3 |

0.4 |

|

● 美国10月对照组零售销售月率(%) |

0.7 |

0.3 |

-0.1 |

|

● 美国10月核心零售销售月率(%) |

0.5 |

0.3 |

0.1 |

|

|

|

|

|

21:30 |

美国劳工统计局(BLS)进出口价格指数(MXP) |

前值 |

预测值 |

公布值 |

|

● 美国10月进口物价指数年率(%) |

-0.1 |

- |

0.8 |

|

● 美国10月进口物价指数月率(%) |

-0.4 |

-0.1 |

0.3 |

|

● 美国10月出口物价指数年率(%) |

-2.1 |

- |

-0.1 |

|

● 美国10月出口物价指数月率(%) |

-0.7 |

-0.1 |

0.8 |

|

|

|

|

|

20:30 |

纽约联储(NYFed)纽约州制造业调查报告(ESMS)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 美国11月纽约联储制造业指数 |

-11.9 |

-0.7 |

31.2 |

|

|

|

|

|

20:30 |

帕内塔:不要把全球化当作替罪羊,直接关税壁垒往往无效

帕内塔:不要把全球化当作替罪羊,直接关税壁垒往往无效

意大利(ITA)央行行长法比奥·帕内塔表示,不要将贸易失衡归咎于全球化。

周五,他在罗马的一次会议上表示:“我们必须避免一种错觉,即建立保护主义壁垒的一揽子措施是解决我们问题的办法。试图将全球经济划分为相互竞争的集团弊大于利。”

他的评论是在特朗普(Donald

Trump)在2024年美国总统大选(2024

US Presidential Election)获胜10天后发表的,他表示将对中国(CN)征收60%的关税,对其他所有国家征收高达20%的关税,这是自加深20世纪30年代大萧条的《斯穆特-霍利关税法案》以来最大的贸易冲击。

帕内塔说:“集团之间贸易壁垒的升级将导致所有人的效率和福利严重损失。这将减少我们经济的多样化,增加产出和通胀的波动性。”

最后他强调称:“保护主义不会像看起来那样具有保护性,因为过于直接政策将不可避免地被规避。” |

|

|

|

|

|

20:00 |

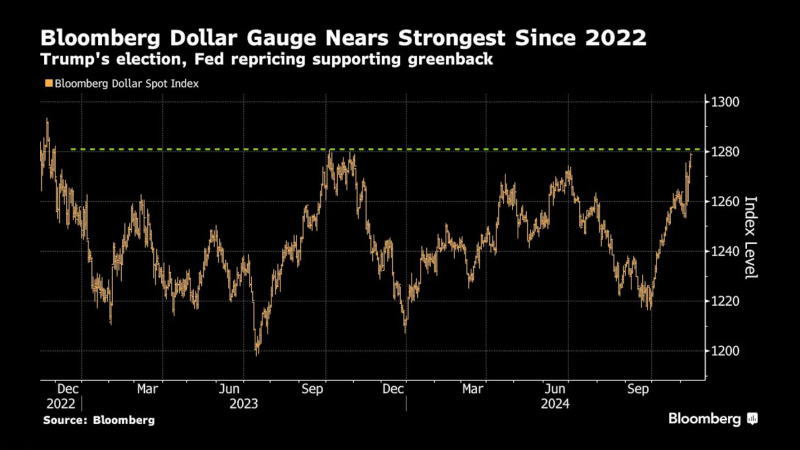

英镑兑美元抹去了今年的全部涨幅,因美元指数涨势加速

英镑兑美元抹去了今年的全部涨幅,因美元指数涨势加速

随着投资者预期美国(US)的经济增长,而通胀将反弹,英镑兑美元今年的涨幅已经全部回吐。 随着投资者预期美国(US)的经济增长,而通胀将反弹,英镑兑美元今年的涨幅已经全部回吐。

截至发稿时,英镑兑美元报1.2615,已经低于年初的水平,为连续第七周下跌。虽然英镑一直以来的表现看起来比其他非美货币好得多,但十年来持续时间最长的跌势,以使其回吐了5%的涨幅。

英镑的基本面好于其他主要货币,但是,随着市场为美国当选总统特朗普(Donald

Trump)的减税和关税政策落地定价,英镑的一些利多已经被覆盖。

>>

Abrdn Investments的投资总监马修·艾米斯表示:“最近英镑的疲软主要是美元走强的结果。我认为没有什么能够推动英镑的反弹。”

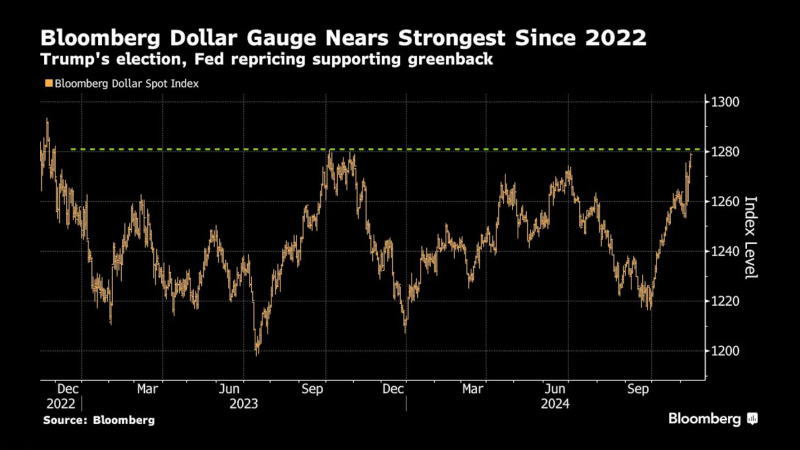

彭博美元现货指数达到两年来的最高水平,自9月底市场开始为特朗普的胜利定价以来,该指数已上涨超过5%。在此期间,美元兑一篮子31个主要货币全线上涨。

经过这一轮暴跌,英镑进一步下行的空间可能有限,因为英国(GBR)的经济以服务业为主,贸易政策对其冲击相对要小得多,其次,英格兰银行(BoE)预计不会像其他央行那样大幅降息,因其通胀反弹的风险相对较高。

英国央行的政策制定者凯瑟琳·曼周四警告称,特朗普引发的全球贸易战可能会对英国的经济增长和通胀造成冲击。不过,交易员们还是略微提高了对央行降息幅度的预期,隔夜指数掉期(OIS)的定价显示,交易员预计,到明年年底,将总共降息66个基点,而周三为57个基点。

>>

瑞银集团(UBS

Group)的全球货币研究主管沙哈布·贾利诺斯表示:“有一种感觉,英国的增长和预算前景存在一定的脆弱性,如果发生全球贸易战,这种脆弱性可能会暴露出来。我们正在寻找英镑兑美元走弱的机会。”

---

图:英镑看跌期权的溢价升至9月以来的最高水平 |

|

|

|

|

|

19:06 |

中国宣布取消铝和铜的出口退税,并下调成品油等产品的出口退税

中国宣布取消铝和铜的出口退税,并下调成品油等产品的出口退税

随着全球贸易伙伴对产能过剩的担忧加剧,中国(CN)宣布取消对铝和铜的出口退税,同时降低成品油和电池产品的出口退税。

财政部(MOF)和国家税务总局周五在一份联合声明中表示,从12月开始,北京将取消铝和铜的出口退税。同时,将部分成品油、太阳能、电池和非金属矿产品的比例从13%降至9%。但没有说明原因。

中国的一些贸易行为一直受到批评,5月,七国集团(G7)表示,北京通过“全面使用非市场政策和做法”损害了其贸易伙伴的经济。据官方媒体《中国日报》早些时候援引国家税务总局的数据报道,2020年3月至2021年底,中国有9万多家公司享受了377亿元人民币(52亿美元)的出口退税。

中国10月的出口增长飙升至2022年7月以来的最高水平,为国内需求疲软的经济提供了长达数月的提振。钢铁出口量比9月增加了近100万吨,达到历史第二高的水平。

但出口的强劲势头 - - 在过去12个月里,除了一个月外,出口额都有所增长 - -

以及随后廉价产品的大量涌入引发了反弹。作为回应,包括美国(US)、南美和欧洲在内的市场提高了对钢铁和电动汽车等商品的关税壁垒。 |

|

|

|

|

|

16:30 |

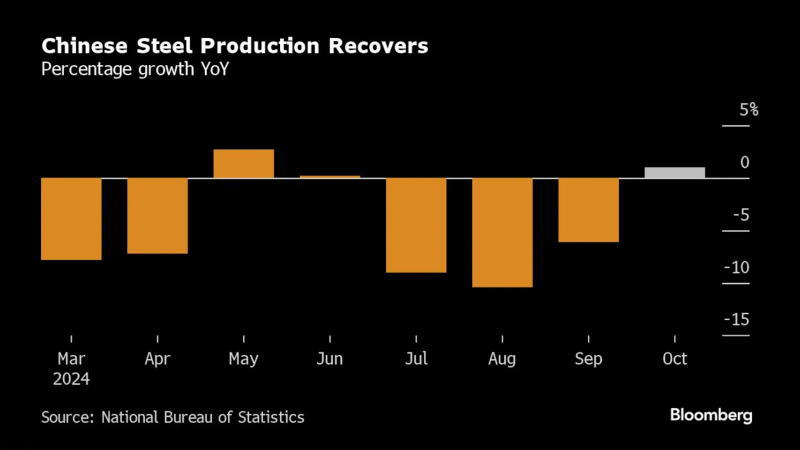

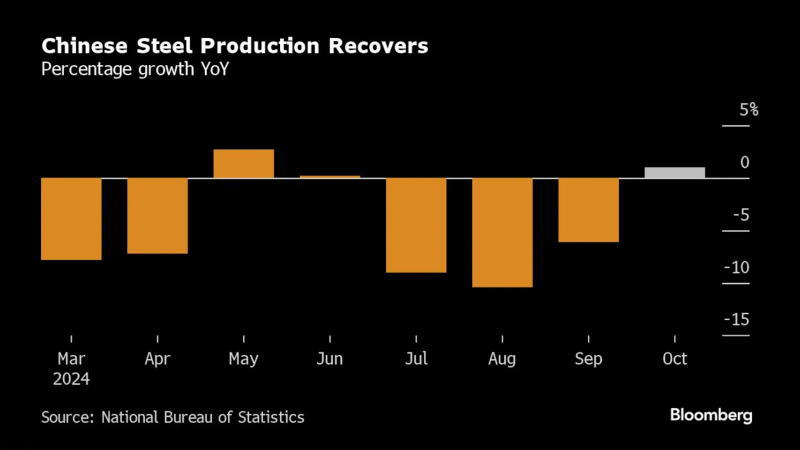

价格反弹刺激下,中国钢铁产量恢复增长

价格反弹刺激下,中国钢铁产量恢复增长

随着北京方面努力重振经济增长,市场情绪回暖,中国(CN)钢铁产量在10月反弹,结束了此前持续四个月的下降趋势。 随着北京方面努力重振经济增长,市场情绪回暖,中国(CN)钢铁产量在10月反弹,结束了此前持续四个月的下降趋势。

根据中国国家统计局(NBS)周五公布的数据,利润率回升使钢铁制造商10月的产量增至8188万吨,为5月以来的最高水平,较9月增长6.2%,较去年同期增长2.9%。

这一增长意味着,与2023年相比,1至10个月的累计产量下降幅度现已缩小至3%,这表明年产量仍有望超过10亿吨,这将是第五年超过这一水平。

尽管许多工厂仍在亏损,房地产行业继续拖累需求,但分析师表示,制造业和国家支持的建筑活动的订单有所增加,出口激增。

重要的是,9月底中国人民银行(PBoC)宣布了一揽子刺激措施,核心是货币放松和支持股市,随后,股市与大宗商品市场同时跃升,螺纹钢价格从3100元飙升至3600元。

然而,该行业的长期前景仍然黯淡。主要的钢铁协会上个月呼吁钢铁厂在价格反弹后保持生产纪律,并警告说情况并没有真正改变。

虽然政府表示明年有追加更多刺激措施的空间,但未来的措施不太可能重振市场的传统需求

- - 新屋开工和基建。

在其他材料中,铝产量同比增长1.6%,达到372万吨,接近8月创下的纪录,因季节性消费增加。据上海金属市场报道,冶炼厂已恢复部分闲置产能,同时一些新工厂也已投产。由于中国在冬季需求高峰之前保障供应,煤炭和天然气产量分别增长了4.6%和8.4%。而炼油厂产量下降4.6%,因利润微博。

截至发稿时,SHFE螺纹钢主力2501合约暴跌2.83%,至3232元。

---

图:中国钢铁产量恢复增长 |

|

|

|

|

|

15:10 |

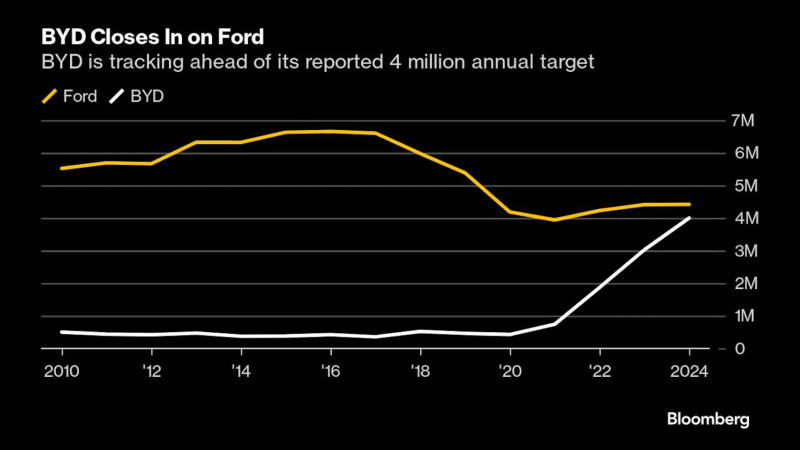

泰珀和伯里头寸调动表明“买入一切”策略不再可行

泰珀和伯里头寸调动表明“买入一切”策略不再可行

华尔街两位投资大咖刚刚发出信号,中国(CN)股市的涨势可能会放缓或不确定;即所谓“买入一切”的策略不再可行。 华尔街两位投资大咖刚刚发出信号,中国(CN)股市的涨势可能会放缓或不确定;即所谓“买入一切”的策略不再可行。

去年9月,知名对冲基金经理泰珀(David

Tepper)呼吁购买与中国有关的“一切”,引起了轩然大波。他在第三季度大幅减持了阿里巴巴(Alibaba)和iShares中国大盘股ETF的敞口,不过,其中国股票占投资组合的比重从第二季度的26%增至38%。

周四,13F持仓报告(SEC

Form 13F)显示,以2008年做空美国房地产市场而闻名的对冲基金经理,“大空头”伯里(Michael Burry)增持了阿里巴巴的股票,但也增加了新的看跌期权,以提供下行保护。

虽然这些头寸表明泰珀和伯里仍然看好中国股市,但它们也暗示了在某些部分获利回吐和对冲持仓风险的意愿。在9月底和10月初狂热的10个交易日中飙升35%后,中国沪深300指数基本上仍处于区间震荡状态。由于对最近推出的财政刺激措施的失望,投资者兴奋情绪已经消退。

在特朗普(Donald

Trump)第二次担任总统期间,人们担心北京和华盛顿(US)之间的分歧会加深,这也给中国股市带来了压力。特朗普威胁要对中国商品征收60%的关税,并提名包括参议员马尔科·卢比奥在内的对华鹰派人士担任其新政府的关键职位。

>> Solomons

Group的亚太区投资总监安迪·黄表示:“泰珀和伯里投资组合的调整表明,投资中国股票的方式更具选择性。虽然广泛的‘全盘购买’策略可能不再可行,但他们未来可能更加关注在基本面‘触底反弹’上具有更高潜力的特定公司。”

泰珀旗下的Appaloosa

Management在第三季度将其在阿里巴巴持股削减了5%。然而,这家中国电子商务巨头仍然是该对冲基金的最大单一持股,占其67亿美元股权投资组合的16%。与此同时,泰珀将其在拼多多(PDD)的持股增加了一倍多,并增加了京东(JD.com)的持股。

与此同时,伯里的投资公司Scion Asset

Management在截至9月的三个月内将其对阿里巴巴的持股增加了近30%。它还购买了看跌期权,其名义价值相当于其持仓的84%。并对另外两家科技股腾讯(Tencent)和京东采取了同样的策略。

尽管中国股市的估值仍然很低,但在三季报(Third-Quarter Report)表现平平后,投资者变得不那么积极;势头也转向不利

- - 恒生科技股指数较高点下跌20%,进入修正区间(Correction

Area) - - 这可能构成下行螺旋。

---

图:中国科技股较高点下跌20% |

|

|

|

|

|

15:00 |

英国国家统计局(ONS)国内生产总值(GDP)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 英国第三季度生产法GDP季率初值(%) |

0.5 |

0.2 |

0.1 |

|

|

|

|

|

14:00 |

英国国家统计局(ONS)国内生产总值(GDP)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 英国9月GDP月率(%) |

0.2 |

0.2 |

-0.1 |

|

|

|

|

|

12:30 |

日本经产省(METI)制造业产能及利率用指数

[官方报告] |

前值 |

增减 |

公布值 |

|

● 日本9月季调后工业产出月率修正值(%) |

1.4 |

+0.2 |

1.6 |

|

|

|

|

|

10:05 |

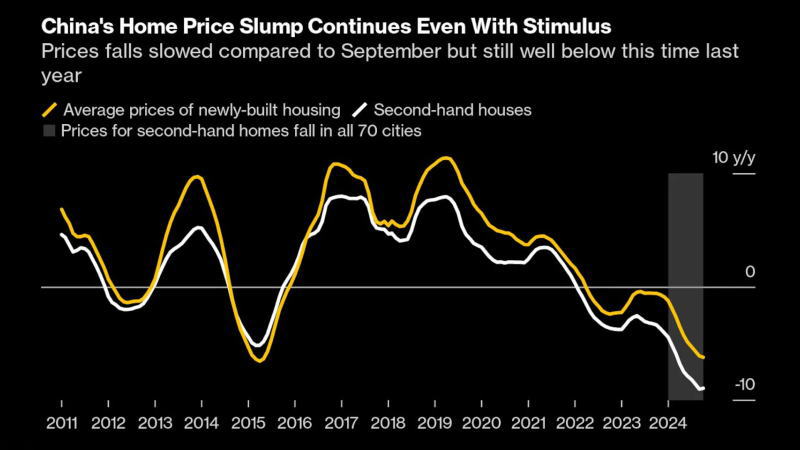

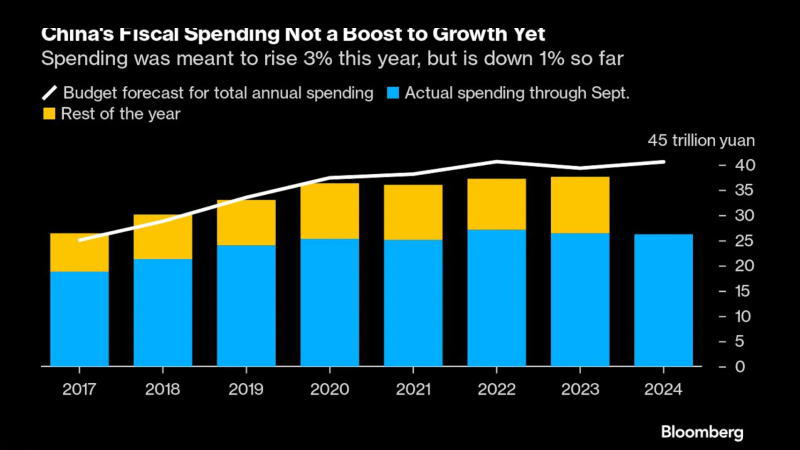

核心经济指标解读:9月底一揽子刺激措施推动下,中国零售销售飙升

核心经济指标解读:9月底一揽子刺激措施推动下,中国零售销售飙升

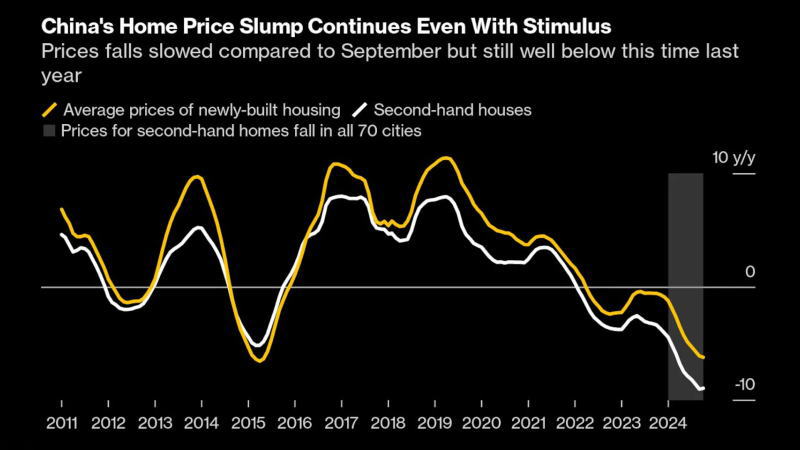

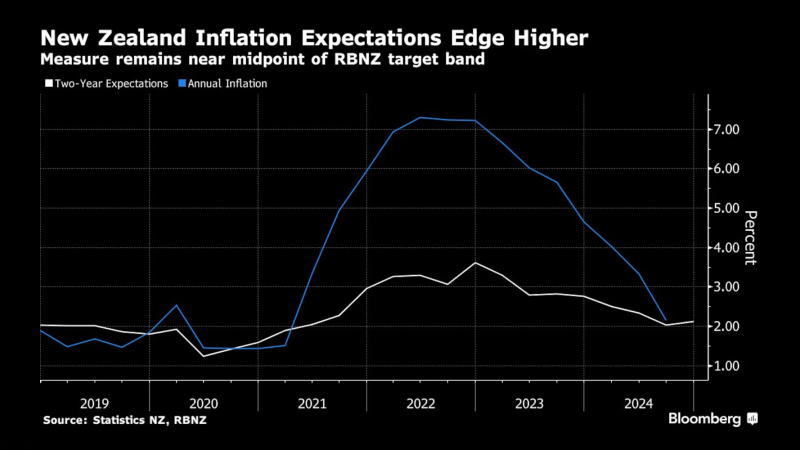

中国(CN)经济显示出令人鼓舞的迹象,零售销售增长创八个月新高,表明北京最近的刺激措施起到了

推动需求的作用。 中国(CN)经济显示出令人鼓舞的迹象,零售销售增长创八个月新高,表明北京最近的刺激措施起到了

推动需求的作用。

中国国家统计局(NBS)周五公布的数据显示,10月,零售销售同比增长4.8%,为2月以来的最高水平,超过了彭博社(Bloomberg)调查的所有预期;工业产出增长5.3%,低于预期。

零售销售的增长一直落后于工业产出,这是中国经济的一个核心问题,导致了供应过剩和通货紧缩,以及投资下滑。10月数据出现如此大幅度的增长,可能是中国经济摆脱低迷的一个信号。

>>

澳新银行(ANZ)的大中华区首席经济学家

雷蒙德·杨表示:“政策制定者将很高兴看到零售额的回升。他们宁愿牺牲一点工厂活动来换取消费,尽管现在判断双速经济是否已经结束还为时过早。”

数据公布后,中国基准的沪深300指数下跌0.9%,恒生中国企业指数下跌0.6%。

NBS周五发布这一组指标反映了中国自疫情以来最大力度的刺激措施的直接影响,这些措施旨在确保中国实现约5%的年增长目标。

同时,此前宣布的工业设备和家庭耐用品以旧换新也对这一增长提供了动力。10月家用电器销售额同比增长39%,为2010年以来最高增速。

现在的问题是,北京愿意在多大程度上支撑国内需求和应对通货紧缩。在统特朗普(Donald

Trump)再次当选美国总统后,促进消费可能会变得更加紧迫,因为他威胁要对大多数中国进口商品征收60%的关税,此举可能会对中国的出口造成重大冲击。

“我们应该意识到,外部环境日益复杂和严峻,国内有效需求仍然疲软,经济持续复苏的基础需要加强。”NBS表示。

>> 彭博经济研究所(Bloomberg

Economics)的经济学家埃里克·朱表示:“数据传递的信息是,整体经济正在触底反弹,但尚未复苏。我们预计未来几个月经济将回暖。在很大程度上,这将归功于政府的支出加速。”

上一季度经济增长放缓至2023年初以来的最低水平,促使政策制定者大幅降息并支持房地产和股票市场。政府还推出了一项1.4万亿美元的债务互换计划,以遏制地方政府面临的债务风险,并为他们释放财政空间以促进增长。

此前公布的10月数据描绘了世界第二大经济体喜忧参半的总体图景。制造商和服务提供商的情绪有所改善,出口增长创下两年新高。然而,通胀率保持在接近零的水平,信贷扩张放缓幅度超过预期,反映出国内需求不温不火。

财政部(MOF)部长蓝佛安承诺明年将采取“更有力”的财政政策,暗示将增加预算赤字,扩大地方专项债券发行,并更自由地使用筹集的资金。他还建议加大对旧车换现金计划的支持力度。

近几个月来,各级政府加快了债券发行,截至10月,净融资连续三个月超过1万亿元人民币。

不过,这尚未对投资产生影响。今年前10个月,固定资产投资同比增长3.4%,与1-9月的数据一致。

在此期间,房地产投资下降了10.3%,比前九个月的10.1%的降幅有所加深,这表明尽管住房销售初步复苏,但开发商的信心仍然低迷。

NBS的数据还显示,在中国最近的政策支持下,10月中国房价下跌连续第二个月减弱。同时,失业率从5.1下降至5.0%。

---

图:与9月相比房价跌幅有所放缓,但仍远低于去年同期水平 |

|

|

|

|

|

07:50 |

日本内阁府(CAO)国内生产总值(GDP)

[官方报告] |

前值 |

预测值 |

公布值 |

|

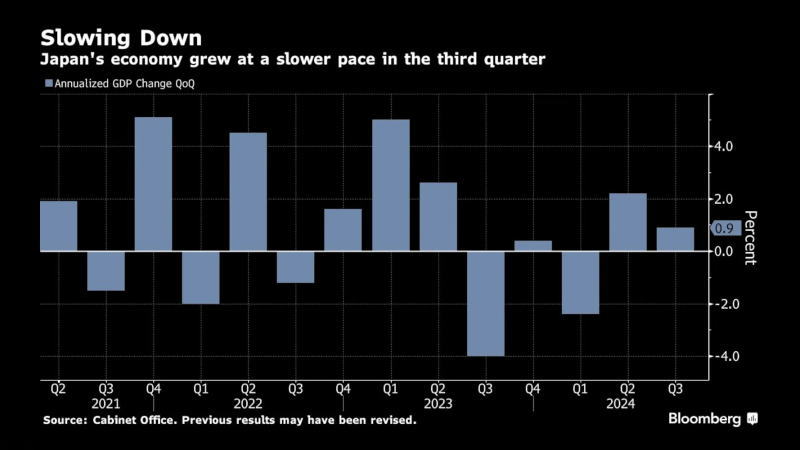

● 日本第三季度季调后实际GDP年化季率初值(%) |

2.2 |

0.7 |

0.9 |

|

● 日本第三季度季调后实际GDP季率初值(%) |

0.7 |

0.2 |

0.2 |

|

● 日本第三季度季调后名义GDP季率初值(%) |

1.8 |

- |

0.5 |

|

|

|

|

|

05:00 |

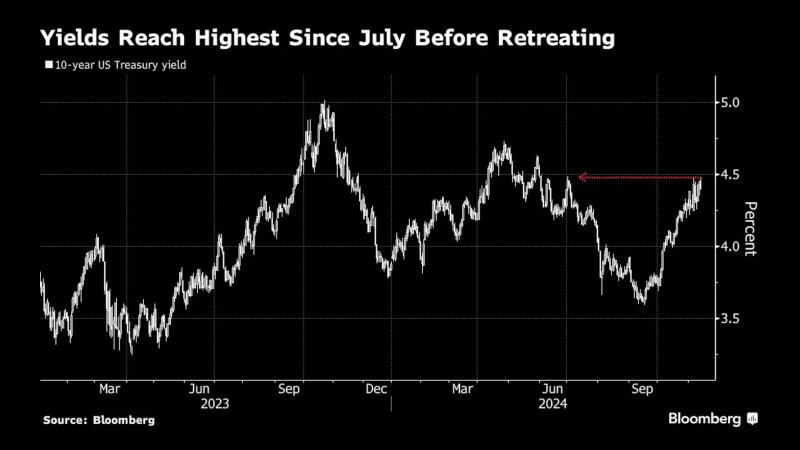

OIS监测:鲍威尔发表鹰派讲话后,12月降息的概率暴跌至60%以下

OIS监测:鲍威尔发表鹰派讲话后,12月降息的概率暴跌至60%以下

交易员下调了对美联储(Fed)12月降息幅度的预期,在美联储主席鲍威尔(Jerome

Powell)表示美国(US)经济的弹性为官员们提供了更谨慎推动降息后,对政策敏感的美债收益率飙升。

周四,随着鲍威尔在达拉斯发表讲话,两年期美债收益率上涨了8个基点,达到4.36%。隔夜指数掉期(OIS)的定价显示,交易员预计在12月18日结束的为期两天的会议上美联储降息从80%降至不到60%。

>>

CreditSights的宏观策略主管扎卡里·格里菲思表示:“如今,美联储政策定价预期对市场的风险感觉是双向的。鲍威尔的言论更加偏向鹰派,因为他对未来的政策采取了风险管理方法。”

鲍威尔表示,美国经济并没有发出政策制定者需要急于降息的信号,尽管他在12月的会议上没有对降息的可能性发表评论。

鲍威尔在活动的问答环节说:“如果数据让我们慢一点,那么再慢一点似乎是明智之举。”

交易员最近几天一直在重新调整他们对美联储下一次政策行动的预期,在10月公布的消费者价格指数(CPI)数据符合预期后,12月加息的概率增加了。

虽然目前掉期市场仍倾向于在12月降息,但对2025年降息幅度空间的预期变得更小。在特朗普(Donald

Trump)上周赢得总统大选以及美联储最近降息25个基点之后,华尔街的经济学家也下调了对明年利率曲线的预测。

>>

摩根大通(JPMorgan)的首席美国经济学家迈克尔·费罗利表示:“鲍威尔的言论可能暗示降息步伐将放缓。我们仍然认为美国联邦公开市场委员会(FOMC)可能会在12月降息。但今天的演讲为最早在1月暂停降息做好了铺垫。”

周四,鲍威尔的言论推动2至7年期国债收益率全线走高。与此同时,长期美国国债的利率有所下降。此前数据显示,上周美国失业救济申请降至5月以来的最低水平,10月生产者价格指数(PPI)回升。

截至收盘,彭博国债总回报指数今年的涨幅收窄至0.63%,与9月中旬4.7%的峰值相比大幅下跌。

>>

道明证券(TD

Securities)的美国利率主管戈那迪·戈德伯格表示:“鲍威尔的言论为降息步伐放缓做好了铺垫,这可能会使利率在更长时间内高于投资者的预期。” |

|

|

|

|

|

03:00 |

鲍威尔:美国的经济状况非常好,无需急于降息

鲍威尔:美国的经济状况非常好,无需急于降息

美联储主席鲍威尔(Jerome

Powell)表示,美国(US)经济最近的表现“非常好”,为央行提供了谨慎降息的空间。 美联储主席鲍威尔(Jerome

Powell)表示,美国(US)经济最近的表现“非常好”,为央行提供了谨慎降息的空间。

鲍威尔周四在达拉斯的一次演讲中表示:“经济没有发出任何信号,表明我们需要急于降息。我们目前在经济中看到的实力使我们能够谨慎地做出决定。”

美联储(Fed)在9月以大幅降息0.5个百分点开启了这个宽松周期,然后在上周再次将政策利率下调了0.25个百分点;政策制定者表示,只要通胀继续放缓,他们愿意进一步降息。鲍威尔的评论似乎与他的一些其他同事一致,他们主张对未来缓慢降息。

>>

Stifel

Financial的首席经济学家林赛·皮耶扎表示:“货币政策放松正处于暂停的边缘。我们预计,到明年1月将暂停降息,然后最多降息三次。”

鲍威尔的言论促使交易员下调了对12月降息的预期,周四,对政策敏感的两年期美国国债收益率上涨了8个基点,达到4.36%。掉期交易员(OIS)还将美联储在12月会议降息的可能性从一天前的约80%降至不到60%。

在演讲后的讨论中,鲍威尔补充说,中性利率(R-Star)水平的不确定性,为谨慎行事提供了另一个理由。几位美联储官员表示,他们认为联邦基金利率仍处于限制性区间,并倾向于逐步下调。

他说:“在这种情况下,我们需要小心。随着央行接近合理的中性水平范围,我们可能会放慢行动的步伐,只是为了增加我们做对的机会。”

本周早些时候公布的数据显示,10月美国潜在通胀指标保持坚挺。所谓的核心的消费者价格指数(CPI)连续第三个月环比0.3%。

鲍威尔说:“通胀率正接近我们2%的长期目标,但还没有达到。我们致力于完成这项工作。随着劳动力市场状况的大致平衡和通胀预期的良好锚定,我预计通胀将继续朝着我们2%的目标下降,尽管有时会出现颠簸。”

鲍威尔没有对12月会议是否降息发表评论。他只是重申:“最终,政策利率的走势将取决于即将公布的数据和经济前景的演变。”

如果当选总统特朗普(Donald

Trump)履行其减税、限制移民和关税的竞选承诺,明年的货币政策制定可能会非常困难。政策的不确定性也可能导致美联储目前对降息持谨慎立场。

▌特朗普政策的影响

在问答环节,鲍威尔重申了他之前的评论,即政策制定者预期新政府的财政或贸易政策的影响还为时过早。他说:“我认为,在我们做出反应之前,我们有时间评估政策变化对经济的净影响。”

他强调,当涉及到潜在的新关税时,美国(US)贸易伙伴的反应将使最终对美国的影响复杂化,对经济增长的负面影响可能与财政政策的积极影响构成抵消。

鲍威尔说:“另一件事是:报复呢?此外,这发生在可能有支持经济的财政政策的时候。那么,真正的净效应是什么?” |

|

|

|

|

|

02:00 |

分析:特朗普交易是什么?还能持续多久?

分析:特朗普交易是什么?还能持续多久?

共和党人特朗普(Donald

Trump)的选举胜利迅速推高了美国(US)股市、美元和比特币,在他准备于1月重返总统职位之际,重塑了投资前景。“特朗普贸易”仍是全球金融市场的核心主题,他的关税、减税和放松管制的关税等政策将重组全球资产的前景,并且导致全盘资产更大动荡。 共和党人特朗普(Donald

Trump)的选举胜利迅速推高了美国(US)股市、美元和比特币,在他准备于1月重返总统职位之际,重塑了投资前景。“特朗普贸易”仍是全球金融市场的核心主题,他的关税、减税和放松管制的关税等政策将重组全球资产的前景,并且导致全盘资产更大动荡。

▌特朗普交易究竟是什么?

这个交易概念在特朗普2016年首次赢得总统大选后出现的,要而言之就是,与其核心政纲最相关的资产因其当选总统而飙升。

与八年前一样,这一次美国股市在点票日飙升2.5%,创下选举日涨幅纪录;随后涨幅持续扩大。银行股领涨,因其放松管制议程;小盘股飙升,因其减税和鼓励投资的竞选承诺。

美元飙升。这些促进增长的政策将提振基本面,同时,其关税议程将推高通胀,最终迫使美联储(Fed)停止降息。

美债暴跌。除了推动美元飙升的原因之外,还有一点,就是对财政不可持续的担忧加剧,因为无论减税还是扩大支出,都要进一步大规模举债,这将导致国债的供应过剩。

加密货币暴涨。这与2016年不同,为了赢得无限子弹的一小撮加密货币利益相关者的支持和捐款,特朗普提出了一揽子共八点支持加密货币的政策蓝图,从替换证监会负责人到将加密货币纳入国债储备,这些举措如果落地,意味着比特币将成为一般合规资产。

▌特朗普交易能持续多久?

2016年,2个月后特朗普交易完全消散。现在,核心标的与八年前相比更加紧张,股票的股指已经太高,标准普尔500指数的市盈率(P/E)为26倍,比2016年高出35%。这意味着减税,放松监管或鼓励投资实现的利润增长预期似乎已经被充分定价,而这一切远非确定。美元,美债,尤其是比特币

- - 更是如此。

重要的是,宏观而论,一揽子政策如果真的导致通胀反扑,美联储就肯定会停止降息,经济增长前景是不确定的,如果不如预期或相反,则意味着前景指向滞胀,这对所有资产构成超级利空

- - 最近美国国债走势失去方向表明了这一点。

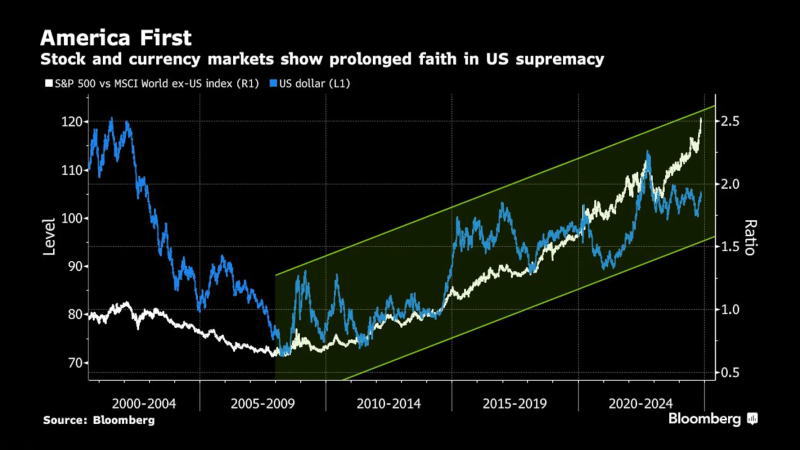

---

图:美股和美元显示出对特朗普的超强信心 |

|

|

|

|

|

00:31 |

摩通资管:前景迷雾重重,2025年美联储将按兵不动

摩通资管:前景迷雾重重,2025年美联储将按兵不动

摩根大通资产管理公司(JPMorgan Asset

Management)的欧洲、中东和非洲首席市场策略师凯伦·沃德表示,美联储(Fed)可能会在12月后暂停降息,以评估美国当选总统特朗普(Donald

Trump)的政策对经济的影响。

沃德在伦敦的一次活动上表示:“2025年的前景迷雾重重,美联储主席鲍威尔(Jerome

Powell)有点拿不准。特朗普的这些政策是否会促进更多的增长或通胀还有待观察。我们预计,美联储将再完成一次降息,然后可能会在2025年暂停。”

这是一种异常的观点,因为大多数华尔街银行的经济学家预计美联储明年将继续降息,而旨在预测美国央行将采取何种行动的掉期合约(OIS)也预计会如此。

美联储政策制定者于9月18日首次将美国隔夜拆借利率目标下调了0.5个百分点,上周又下调了0.25个百分点。OIS定价显示,12月下调0.25个百分点的概率为70%,预计明年将再累计下调0.5个百分点。

沃德表示,美国(US)财政扩张和通胀加剧的前景应会推动北欧政府债券跑赢大盘。 |

|

|

|

|

|

00:00 |

美国能源信息署(EIA)原油市场周报(WPSR)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 美国截至11月8日当周EIA原油库存变动(万桶) |

214.9 |

6.9 |

208.9 |

|

● 美国截至11月8日当周EIA汽油库存变动(万桶) |

41.2 |

58.6 |

-440.7 |

|

● 美国截至11月8日当周EIA精炼油库存变动(万桶) |

294.7 |

23.4 |

-139.4 |

|

● 美国截至11月8日当周EIA库欣原油库存(万桶) |

52.2 |

- |

-68.8 |

|

|

前值 |

增减 |

公布值 |

|

● 美国截至11月8日当周EIA原油总产量(万桶/日) |

1350 |

-10 |

1340 |

|

● 美国截至11月8日当周EIA精炼厂设备利用率(%) |

90.5 |

+0.9 |

91.4 |

|

|

|

|

|

23:50 |

在近日波动加剧后,美债收益率重回点票日高点

在近日波动加剧后,美债收益率重回点票日高点

交易员们在经历了数天的疯狂价格波动后,规模高达28万亿美元的美国(US)国债市场正在窄幅整理,在评估最新经济数据和共和党在美国大选(2024

US Presidential Election)中大获全胜的影响时,长期美债收益率冲高在点票日高点后有所回落。 交易员们在经历了数天的疯狂价格波动后,规模高达28万亿美元的美国(US)国债市场正在窄幅整理,在评估最新经济数据和共和党在美国大选(2024

US Presidential Election)中大获全胜的影响时,长期美债收益率冲高在点票日高点后有所回落。

周四纽约早盘交易中,美国国债收益率全线小幅下跌,因为最新数据显示劳动力市场仍然有利而通胀只是略有回升。基准10年期国债收益率下跌约5个基点,至4.4%左右,此前曾触及4.48%。

欧洲主权债务早些时候反弹,有人猜测欧洲央行(ECB)下个月可能会大幅降息,这也对美国国债构成抑制。美国掉期交易员(OIS)预计,美联储(Fed)在12月再次降息的可能性约为72%。周三,多位央行发言人表示,利率路径存在广泛的不确定性。

>> 道明证券(TD

Securities)的美国利率主管戈那迪·戈德伯格表示:“选举后,国债市场经历了一段非常疯狂的旅程,因为还有很多事情悬而未决。收益率一直在波动。市场仍在尽最大努力关注基本面因素

- -

增长、通胀和美联储。增长强于预期、通胀固定和收益率可能比许多人预期的更长时间保持较高水平的主题是一致的。投资者也在等待候任总统特朗普(Donald

Trump)新政府的组成以评估未来的关税、税收和移民政策。”

>>

22V Research的创始人丹尼斯·德布歇尔表示:“我们的预测是,10年期国债收益率将保持在当前水平附近。但美国经济增长超过2.5%将导致收益率上升,10年期国债收益率可能突破4.55%。反过来,这一收益率水平将对小盘股、债务风险公司和其他风险因素构成利空。”

---

图:10年期美债收益率在近日波动加大后回到大选日高点 |

|

|

|

|

|

23:30 |

美国能源信息署(EIA)天然气库存周报(NGSR)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 美国截至11月8日当周EIA天然气库存变动(亿立方英尺) |

690 |

440 |

420 |

|

|

|

|

|

22:26 |

埃里安:欧元区基本面太差,其本币和债券收益率将进一步走低

埃里安:欧元区基本面太差,其本币和债券收益率将进一步走低

剑桥皇后学院院长埃里安(Mohamed

El-Erian)表示,美国(US)和欧洲(Euro

Area)之间日益扩大的经济差距有可能导致后者的货币和债券收益率进一步走低。

埃里安周四告诉彭博电视台(Bloomberg

TV):“如果你放眼全球,有的地方经济好,有的不够好,有的则是难看。不幸的是,欧洲经济是难看的。市场已经明白,基本面分歧是未来的一个主要问题。”

特朗普(Donald

Trump)在美国总统选举中的胜利推动美元飙升,同时也引发了欧元的下跌,因为市场押注美联储(Fed)将放缓降息。日内早些时候,欧元兑美元一度跌破1.05大关,触及一年多来的最低水平。

掉期交易员一直在加大押注,认为欧洲央行在未来几个月将不得不以比美联储更快的速度降息。根据彭博社汇编的数据,他们目前预计欧洲央行到明年3月将总共降息100个基点;相比之下,他们预计美联储届时只会降息40个基点。

特朗普的政策可能会导致全球通胀上升,关税会抑制欧洲大陆经济增长,德国(GER)仍未摆脱政治危机,这些都加大了欧元的下行压力。

周三,德国总理奥拉夫·朔尔茨的一个顾问团队表示,2025年德国经济增长率可能只有0.4%。与此同时,德国央行行长约阿希姆·纳格尔表示,特朗普威胁征收关税可能会破坏德国的经济增长。

周四,10年期国债与德国国债的收益率差升至约209个基点,为4月以来的最大值。埃里安警告称,利差可能会进一步扩大。 |

|

|

|

|

|

21:35 |

PPI报告解读:生产者出厂价格涨幅扩大,PCE重叠品类涨势加速

PPI报告解读:生产者出厂价格涨幅扩大,PCE重叠品类涨势加速

美国(US)10月生产者出厂价格上涨,部分原因是投资组合管理和其他类别的涨势加速,而这些类别正好也纳入了美联储(Fed)使用的消费者通胀指标。

美国劳工统计局(BLS)周四公布的生产者价格指数(PPI)数据显示,10月,PPI环比上涨0.2%,同比上涨2.4%;核心通胀环比上涨0.3%,同比上涨3.1%。两个同比涨幅均比彭博社(Bloomberg)调查的经济学家的中位数预期高出0.1个百分点。

周三,BLS公布了消费者价格指数(CPI)数据,核心CPI环比涨幅连续第三个月居高不下。尽管通胀到目前为止已基本缓解,但最近缺乏进展表明美联储政策制定者需要放缓降息步伐。

经济学家最关注的是PPI篮子中与个人消费支出价格指数(PCE)重叠类别,其中投资组合管理费上涨了3.6%,为六个月来的最高水平;机票价格也有所上涨,增幅创2022年底以来新高;医疗保健的涨幅也有所扩大。

PPI报告显示,服务价格环比上涨0.3%;核心商品价格环比上涨0.3%。而食品和能源批发价格的下跌对整体PPI涨幅构成一定抑制。 |

|

|

|

|

|

21:30 |

美国劳工统计局(BLS)生产者价格指数(PPI) |

前值 |

预测值 |

公布值 |

|

● 美国10月PPI年率(%) |

1.8 |

2.3 |

2.4 |

|

● 美国10月PPI月率(%) |

0 |

0.2 |

0.2 |

|

● 美国10月核心PPI年率(%) |

2.8 |

3.0 |

3.1 |

|

● 美国10月核心PPI月率(%) |

0.2 |

0.3 |

0.3 |

|

|

|

|

|

21:30 |

美国劳工部(DoL)申领失业保险金人数周报(UIWC)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 美国截至11月9日当周初请失业金人数(万) |

22.1 |

22.3 |

21.7 |

|

● 美国截至11月9日当周初请失业金人数四周均值(万) |

22.73 |

- |

22.1 |

|

● 美国截至11月2日当周续请失业金人数(万) |

189.2 |

188.0 |

187.3 |

|

|

|

|

|

20:50 |

曼:英国经济将受到全球贸易紧张局势的双重打击

曼:英国经济将受到全球贸易紧张局势的双重打击

英国央行(BoE)利率制定者凯瑟琳·曼警告称,特朗普(Donald

Trump)引发的全球贸易战的冲击波将抑制英国(GBR)的经济增长并推高通胀。

曼恩周四在经济学家协会年会上表示,即使是贸易政策的不确定性也可能“对经济产生破坏性影响,增加波动性”,她重申了反对降息的鹰派立场。

她说,世界经济的碎片化“可能会给成本和价格带来上行压力,但货币政策决策也需要考虑生产率增长的放缓。”

曼恩是最新一位警告贸易战经济后果的政策制定者,此前特朗普当选美国(US)总统,表示将大幅提高进口关税。

尽管英国是受美国关税影响较小的主要经济体之一,但经济学家警告称,任何针锋相对的关税报复都可能抑制增长。英国央行政策制定者需要平衡任何贸易战的通胀效应与经济疲软的反通胀效应。

曼恩表示:“贸易政策本身的不确定性可能会对经济产生破坏性影响,并增加波动性。大西洋两岸最新的政治发展并没有降低无序贸易的可能性,这将对英国的产出和通货膨胀产生影响。”

曼恩表示,保护主义、气候变化和更具扩张性的财政政策是可能意味着经济更加动荡的主要威胁。她进一步指出,从长远来看,通胀波动可能意味着更高的利率。

她说,“大缓和”时期 - - 金融危机前经济稳定、通胀低的时期 - -

可能是“运气”和政策制定的结果。

曼恩是货币政策委员会中最鹰派的成员,也是唯一投票反对上周英国央行基准利率下调25个基点的官员。

她重申了对降息的谨慎态度,称她更喜欢“激进”的方法,在迅速放松政策之前,她等待更多证据表明通货膨胀已经得到控制。

她说:“在当前背景下,激进立场就是坚定地维持政策利率,直到有足够的证据表明通胀持续性减弱;然后采取有力行动。” |

|

|

|

|

|

19:00 |

库格勒:美联储必须同时关注通胀和就业两个目标

库格勒:美联储必须同时关注通胀和就业两个目标

美联储理事库格勒(Adriana

Kugler)表示,政策制定者必须同时关注央行(Fed)的通胀和就业目标,并指出劳动力市场正在降温,而美联储2%的通胀目标进展缓慢。 美联储理事库格勒(Adriana

Kugler)表示,政策制定者必须同时关注央行(Fed)的通胀和就业目标,并指出劳动力市场正在降温,而美联储2%的通胀目标进展缓慢。

她周四在一次活动中表示:“通胀持续但放缓的趋势和劳动力市场降温的结合意味着我们需要继续关注我们任务的两个方面。如果出现任何阻碍进展或通胀重新加速的风险,暂停我们的降息是合适的。但如果劳动力市场突然放缓,继续逐步降低政策利率是合适的。”

在随后的问答环节中,当被问及她是否对继续降息设定了更高的标准时,库格勒表示:“我在这里要说的是,我们需要继续关注我们的双重任务。”

继9月降息0.5个百分点后,央行上周将借贷成本下调了0.25个百分点。

鉴于强劲的经济、挥之不去的通胀担忧和广泛的不确定性,一些政策制定者在本周的评论中敦促对进一步降息采取谨慎态度。

虽然库格勒表示,工资温和和锚定的通胀预期可能会使物价进一步放缓,但她指出,住房和其他类别的通胀高位固定可能导致总通胀率难以进一步向目标收敛。

周三公布的数据显示,核心消费者价格指数(CPI)连续第三个月环比上涨0.3%;而总体CPI同比涨幅加速至2.6%。

库格勒表示,基于这些数据,她预计美联储使用的通胀指标 - - 个人消费支出价格指数(PCE)

- - 将比去年同期上涨2.3%;核心PEC为2.8%。10月的PCE数据将于本月晚些时候公布。 |

|

|

|

|

|

18:00 |

欧盟统计局(EuroStat)国内生产总值(GDP)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 欧元区第三季度季调后GDP季率修正值(%) |

0.4 |

0.4 |

0.4 |

|

● 欧元区第三季度季调后GDP年率修正值(%) |

0.9 |

0.9 |

0.9 |

|

|

|

|

|

17:38 |

特朗普当选推动经济前景改善,金边债券实际利率升穿1%

特朗普当选推动经济前景改善,金边债券实际利率升穿1%

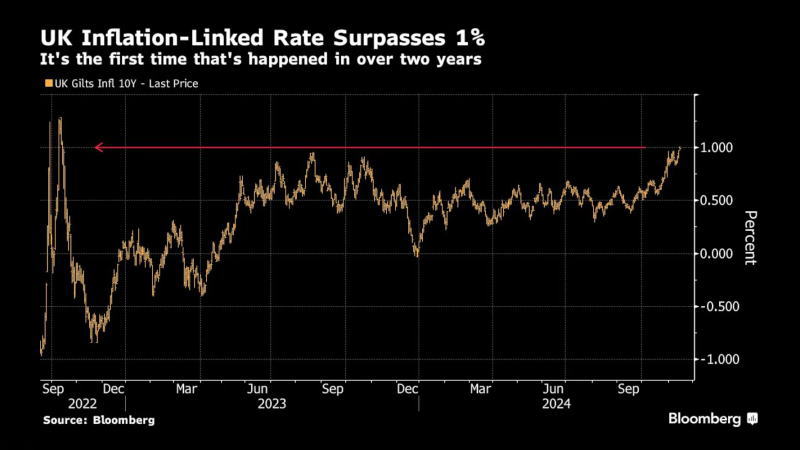

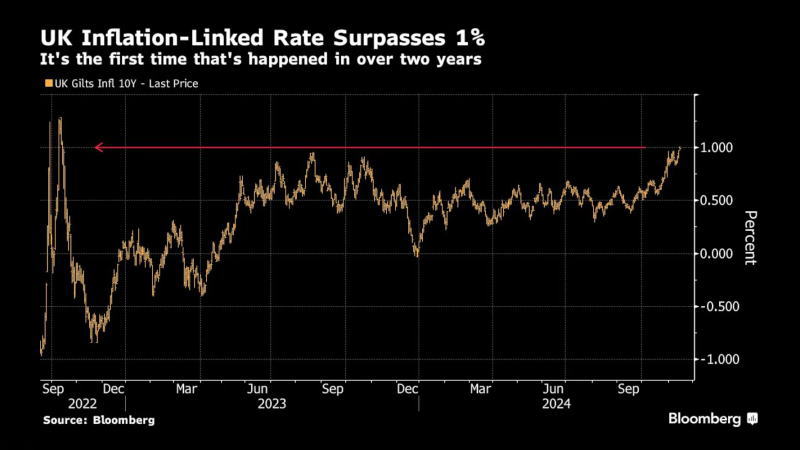

随着越来越多的预计美国当选总统特朗普(Donald

Trump)的政策将促进美国(US)和全球经济增长,英国(GBR)与通胀挂钩基准债券收益率两年来首次达到1%。 随着越来越多的预计美国当选总统特朗普(Donald

Trump)的政策将促进美国(US)和全球经济增长,英国(GBR)与通胀挂钩基准债券收益率两年来首次达到1%。

截至发稿时,10年期国债实际收益率,上涨了4个基点,至1.01%,为前总理利兹·特拉斯2022年10月扩张性预算公布以来的最高水平。这被视为经济增长加速的预期,因为该指标扣除了通胀率。

英国金边债券收益率近期涨势加速,部分是受到美债收益率攀升推动的,而美债主要是围绕特朗普扩张性财政政策定价。与欧元区(Euro

Area)相比,英国服务业驱动的经济可能受美国可能征收的贸易关税的影响较小,这一观点推动了金边债券收益率的涨势。

>>

XTB的研究主管凯瑟琳·布鲁克斯表示:“金融市场有传言称,特朗普可能更喜欢英国而非欧洲大陆。如果是这样,这可以保护英国的经济增长,并证明英国国债收益率以比欧洲国债收益率更快的速度增长是合理的。”

英国10年期实际收益率本月上涨12个基点,与美国同期收益率上涨15个基点至2.10%一致。与此形成鲜明对比的是,德国(GER)10年期实际收益率本月下跌,因为特朗普的政策可能导致欧洲央行(ECB)大幅降息。

英国上一次实际收益率如此之高是在2022年,当时养老基金的巨额抛售导致利率全面飙升。

---

图:英国通胀挂钩利率两年来首次超过1% |

|

|

|

|

|

17:00 |

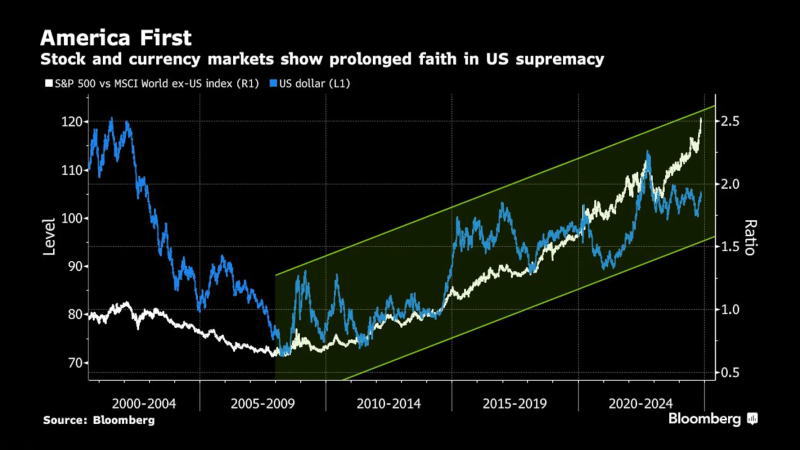

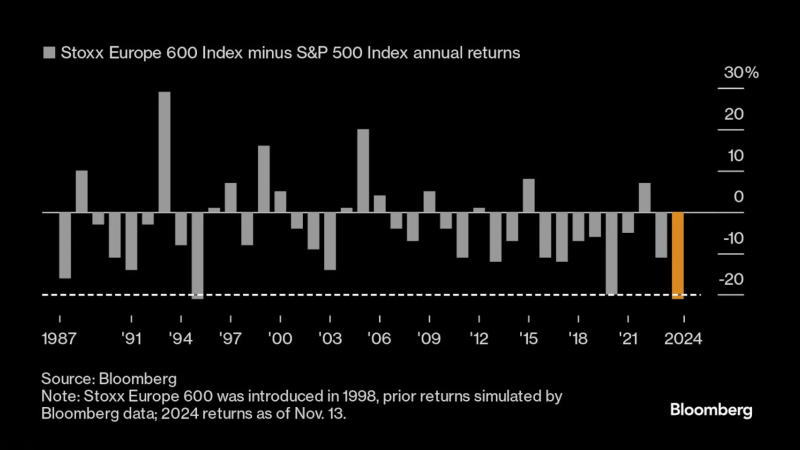

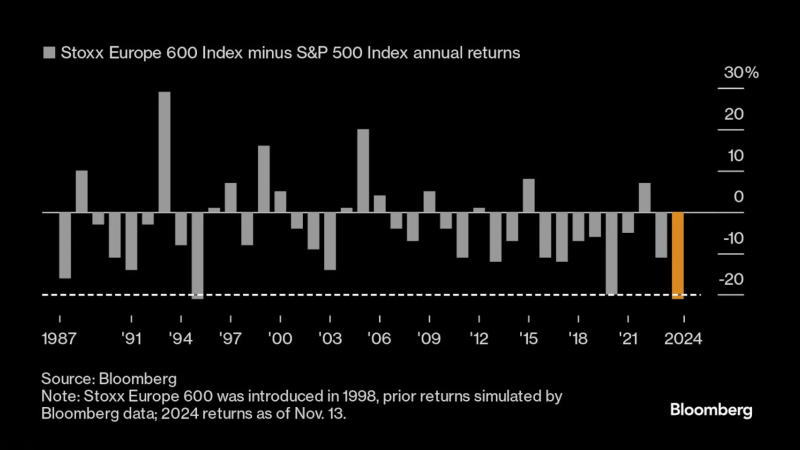

美国股市表现遥遥领先于欧洲,后者无法赶上

美国股市表现遥遥领先于欧洲,后者无法赶上

欧洲股市与美国(US)股市

表现差距扩大至近30年来的最大值,随着美国当选总统特朗普(Donald

Trump)更多利多的推出,这种差距可能会进一步扩大。 欧洲股市与美国(US)股市

表现差距扩大至近30年来的最大值,随着美国当选总统特朗普(Donald

Trump)更多利多的推出,这种差距可能会进一步扩大。

特朗普的全面胜利为美国股市的上涨增添了动力,今年迄今为止,标准普尔500指数已上涨25%,数十次创下历史新高,而欧洲基准斯托克600指数仅上涨5%。彭博社(Bloomberg)汇编的数据显示,这是1995年以来最大的差距。

特朗普的上一任期欧洲股市表现非常疲软,这一次,在他担任总统之前,欧洲股市已经显示出类似的开端。该地区的经济增长已经放缓,预计明年的增长率仍将低于美国,这甚至在不考虑潜在关税对其出口的影响以及涉及中国(CN)的贸易战的情况下。

>>

PineBridge

Investment的全球多元资产投资组合主管迈克尔·凯利表示:“所有贸易问题都将对欧洲构成重大影响。中国正在实施的政策充其量只能减缓经济放缓,而不是扭转经济放缓的趋势。因此,依赖向中国出口的公司或国家真的会遭受损失。”

因此,投资者纷纷涌入美国资产。根据美国银行(Bank

of America)的全球基金经理调查,对美国股市的配置达到13%,并在选举后进一步跃升至净增持29%。相比之下,11月初欧元区(Euro

Area)股票的净减持至3%,与上月相比变化不大。对英国(GBR)的敞口降至13%。

投资者似乎准备为美国股票支付更高的溢价。标准普尔500指数目前的预期市盈率(P/E)为22.5倍,接近疫情后的峰值,比斯托克600指数高出70%,差距创历史新高。包括Andrew

Lapthorne在内的法国兴业银行认为美国股市“无可否认地昂贵”,但表示估值对话“越来越少”

>>

法国兴业银行(Societe

Generale)的策略师安德鲁·拉普索恩表示:“我们认为,不可否认美国股市的估值很高,但现在很少人谈论估值。”

>>

XTB的研究总监凯瑟琳·布鲁克斯表示:“美国的主导地位会继续吗?我们认为会。原因包括但不限于经济和盈利增长加快。势头也很重要。感觉美国股市比欧洲股市的涨势要强得多,无法赶上。”

---

图:欧洲股市与美国股市表现差距达到近30年来的最大值 |

|

|

|

|

|

16:30 |

德金多斯:欧元区的通胀正朝着正确的方向发展,而经济表现仍弱于预期

德金多斯:欧元区的通胀正朝着正确的方向发展,而经济表现仍弱于预期

欧洲央行(ECB)副行长路易斯·德金多斯表示,欧元区(Euro

Area)最新的通胀数据给央行政策制定者提供了一些鼓励。

他周四在马德里表示:“通胀方面有好消息,经济增长方面则没有那么好的消息。我们预计服务业通胀将在未来几个月放缓。我们对通胀演变的预期是,通胀将以清晰稳定的方式向2%的收敛。”

自6月以来,欧洲央行已经三次降息,预计下个月还会再次降息。德金多斯坚持央行的标准表述,即“货币政策的演变将取决于通货膨胀。”

他还强调:“我们预期的经济复苏并没有以我们预期的强度发生。家庭收入已经复苏,但尚未转化为消费。”

上周的2024年美国总统大选(2024

US Presidential Election)的结果给欧元区经济的前景蒙上了一层阴影,因为特朗普(Donald

Trump)重返白宫也可能大幅提高关税,包括欧洲大陆。

德金多斯表示,虽然最终需要评估的是实际行动及其影响,但保护主义最终会产生限制增长的供应冲击,这与他之前的评论一致。 |

|

|

|

|

|

15:50 |

分析:涨势停滞但买气旺盛,中国股市仍有望向北发展

分析:涨势停滞但买气旺盛,中国股市仍有望向北发展

一个月前刺激措施推动的中国(CN)股市爆裂反弹早已降温,但一系列指标表明,一些投资者已经仍在押注进一步上涨。 一个月前刺激措施推动的中国(CN)股市爆裂反弹早已降温,但一系列指标表明,一些投资者已经仍在押注进一步上涨。

自10月8日达到本轮反弹峰值以来,沪深300指数基本上一直处于区间波动状态,财政刺激不及预期,对美国当选总统特朗普(Donald

Trump)未来贸易政策的担忧给前景蒙上了阴影。

但在较为温和的价格走势背后,成交量激增、杠杆交易稳步增加和银行存款流出,显示出市场的买气已经显著恢复。

>>

龙汇基金的创始人兼投资总监周楠表示:“股市可能在年底前创下新高,决定因素是国内经济周期和政策。虽然特朗普预计将对某些行业征收关税,这将影响这些行业的发展,但这不会改变中国经济的进程。”

以下是一些表明交易情绪高涨的指标。

▌成交量

截至周三,上海和深圳交易所的日交易额已连续七个交易日超过2万亿元人民币(2760亿美元),创下超过该水平持续时间最长的纪录。就在几个月前,当交易额经常低于5000亿元时,这种情况是不可想象的。

香港(HKG)和中国10月的交易额都创下了历史新高,但此香港的交易额有所下降。然而,尽管股票基准指数小幅上涨,但在岸市场的狂热仍在继续。沪深300指数在上一交易日上涨0.6%后,周四下跌0.8%。

>>

刘妙兴私募基金管理有限公司的董事总经理蒋炯表示:“成交量从不撒谎,很明显,这个市场很活跃,而且与政策转向前的情况完全不同。市场是活跃的,而且很好,当成交以这种速度易手时,很难看跌股票。”

▌杠杆交易

尽管沪深300指数的涨势停滞不前,但在岸股市的杠杆股票头寸 - - 融资交易 - -

却飙升。尽管对北京最新的财政刺激和美国大选结果感到失望,投资者仍纷纷进行保证金交易,这表明他们对这些发展并不担心,并且足够乐观。目前杠杆头寸处于处于2015年股市泡沫爆发前的水平。

▌银证转账和新开户

有迹象表明,散户投资者将资产从银行存款转移到股市。10月,中国家庭储蓄减少了5700亿元人民币,这是4月以来的最大月度降幅,当时也恰逢股市小幅上涨。

散户兴趣增加的另一个迹象是新开户激增。10月,新开了680万股票交易账户,这是2015年6月以来的最高水平。一旦涨势再起,这些新账户将提供足够的燃料。

>> 浙商证券的分析师李超表示:“预计居民存款将继续流入股市和基金。”

▌多数个股仍维持涨势

沪深300指数中的大多数股票仍维持涨势,尽管该基准指数仍比10月8日的峰值低约4%。十分之九的成分股交易价格高于其200日均线,与2020年7月和2019年4月的高点持平。

---

图:中国家庭储蓄录得4月以来最大降幅 |

|

|

|

|

|

15:22 |

中国独立炼油厂购买了一批西非原油,引发市场关注

中国独立炼油厂购买了一批西非原油,引发市场关注

一家中国私营炼油厂罕见地购买了一批西非原油,这因其了贸易商的注意,因为中国(CN)规模较小的独立加工商通常倾向于从伊朗(IRN)和俄罗斯(RUS)进口原油,尽管这两个国家正受到美国(US)的制裁。

据交易员称,岚桥石化在长期停产后最近重新开始运营,购买了200万桶原油,其中包括1月到货的Mostarda级原油;并称,虽然这些被称为茶壶(China

Teapot)的炼油厂主要购买俄罗斯和伊朗原油,因为这些货物往往更便宜,交货路线更短,但情况一直在变化。

这家炼油厂的新订单正值全球石油市场准备观察下一届特朗普(Donald

Trump)政府将如何收紧对俄罗斯和伊朗石油出口之际,行业顾问预计可能会采取更严格的限制措施。此外,交易员表示,鉴于对以色列(ISR)可能袭击德黑兰能源基础设施,采购该国原油面临风险。

交易员表示,价格也是一个因素。就伊朗原油而言,向中国炼油厂提供的轻质原油价格比ICE布伦特原油低2美元,而一个月前低3.50美元。而俄罗斯原油的溢价高达1.8美元,一个月前为0.5美元。 |

|

|

|

|

|

15:03 |

随着美元指数异常凶猛的涨势继续扩大,伦铜跌穿9000美元大关

随着美元指数异常凶猛的涨势继续扩大,伦铜跌穿9000美元大关

由于美元延续了美国大选(2024

US Presidential Election)后的涨势,更因为市场对中国(CN)需求前景的预期十分悲观,铜价两个月来首次跌破9000美元。 由于美元延续了美国大选(2024

US Presidential Election)后的涨势,更因为市场对中国(CN)需求前景的预期十分悲观,铜价两个月来首次跌破9000美元。

截至发稿时,LME铜期货下跌1.10%,至8908美元;日内该合约平开随机高斜度下滑,轻易跌穿了许多人认为很关键的、构成主要支撑9000美元整数关口,随后在8940-8920区间窄幅整理,中国市场收盘后跌势有所加速。至此,伦铜已经连续五个交易日大幅下跌,累计跌幅高达757美元或7.83%。值得注意的是,尽管大选投票日暴跌4.23%,但次日的强劲反弹基本上完全收复了这一跌幅。

特朗普(Donald

Trump)当选美国总统推动了美元异常凶猛的涨势,到目前为止,这一主题已经驱动该基石资产上涨了3个大点或3.3%以上,这对所有风险资产构成重大利空

- - 伦铜首当其冲,许多时候其与美元的相关性高于原油,因为其铜的基本面事件和数据比较匮乏。

更重要的是,市场参与者似乎达成共识 - -

中国的需求前景不利。因为铜是一个与经济景气度高度相关的基本材料,行业的需求此消彼长,可以构成替代,但宏观不利则意味着总体增长受限,本周在上海召开的铜业会议凸显了这一点,加工费再创新低,而主要进口商建议加大宏观刺激力度以重振需求。

交易员正在转向将于周五公布的中国一篮子核心经济指标,预计这些指标可能在9月底刺激措施的推动下有所反弹,这可能会对铜价的跌势构成一定的阻力。

---

图:随着美元涨势加速,铜价跌穿9000美元大关 |

|

|

|

|

|

09:20 |

中国央行通过设定远高于市场预期的中间价支撑人民币

中国央行通过设定远高于市场预期的中间价支撑人民币

中国(CN)通过其管理货币的每日参考汇率,连续第二天支持贬值压力巨大的人民币。 中国(CN)通过其管理货币的每日参考汇率,连续第二天支持贬值压力巨大的人民币。

中国人民银行(PBoC)周四公布的人民币中间价(RMB

midpoint)为7.1966,比彭博社(Bloomberg)调查的平均估计高出约359个基点。周三:这一差距为445点,为8月初以来的最大值。

随着特朗普(Donald

Trump)在美国大选(2024

US Presidential Election)中获胜,美元指数飙升至两年来的最高水平,人民币与全球其他货币一样面临巨大下行压力。对人民币构成额外压力的是,特朗普核心政纲

- - 对所有中国商品征收60%关税 - -

这将导致中国制造业-出口下滑,或促使货币当局允许人民币贬值以对冲部分关税影响。

周三之前,中国央行基本上没有发出任何支持人民币的强烈信号,允许人民币与全球其他货币一起贬值。彭博社的一项调查显示,超过一半的受访者表示,北京可能会允许人民币贬值,使中国出口更具竞争力,并有助于抵消一些关税的影响。

人民币中间价是央行管理汇率的主要工具,允许在岸人民币汇率在±2%范围内波动 - -

实际操作中,实际上是一条红线,任何突破上下限的势头出现,都可能引发实际干预。

>> 法国兴业银行(Societe

Generale)的首席亚洲宏观策略师郑基勇表示:“我不认为央行这是在沙子上划一条线。这更多的是速度,而不是水平。”

截至发稿时,离岸人民币兑美元0.1%,至7.2485。本月以来,离岸人民币已下跌约1.8%。

---

图:央行通过设定远高于市场预期的中间价支撑人民币 |

|

|

|

|

|

08:30 |

澳大利亚统计局(ABS)劳动力市场调查报告(LFR)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 澳大利亚10月季调后失业率(%) |

4.1 |

4.1 |

4.1 |

|

● 澳大利亚10月就业人口变动(万人) |

6.41 |

2.50 |

1.59 |

|

|

|

|

|

08:30 |

美联储政策展望:方向是明确的,但步伐和终点却高度不确定

美联储政策展望:方向是明确的,但步伐和终点却高度不确定

几位美联储(Fed)官员周三重申,他们对央行这一轮降息的步伐和终点深感不确定,表明在经历疫情冲击之后评估中性利率(R-Star)的复杂性,也突显出货币当局在2024年美国总统大选(2024

US Presidential Election)后推算宏观经济前景的难度,或者说几乎不可能预测。

堪萨斯城联储主席施密德(Jeffrey

Schmid)在堪萨斯城和达拉斯储备银行联合主办的能源会议上发表讲话时表示:“虽然现在是开始放松货币政策限制的时候了,但利率将进一步下降多少,或最终会在哪里稳定下来,还有待观察。”

像施密德这样的言论正成为美联储官员的一直口径。许多人表示,他们认为中性利率已经上升,但没有人知道是什么水平。

“重要的是,中性利率的不确定性也在上升,也许是因为经济的结构性变化,需要时间来充分评估,”施密德表示。

这种不确定性给美联储官员带来了沉重的压力,因为超过中性水平将有可能重新引发通货膨胀。这可能会使他们更加谨慎,并可能在降息周期中不得不停下来,甚至更严重的情况

- - 掉头。

达拉斯联储主席洛根(Lorie

Logan)在同一次活动中表示,“广泛咨询的模型”将中性联邦基金利率定在2.74%至4.6%之间。美联储政策利率的中点目前正处于该区间的顶端。

她补充说,她相信更多的降息即将到来,但美联储应该“在这一点上谨慎行事”。

在一份报告显示10月通胀基本符合经济学家的预期后,周三的美联储官员也普遍表示,他们相信通胀仍在向央行2%的目标收敛。

明尼阿波利斯联储主席卡什卡里(Neel

Kashkari)在接受彭博电视台(Bloomberg

TV)采访时表示:“现在,我认为通胀正朝着正确的方向发展。我对此有信心,但我们需要等待。在我们做出任何决定之前,我们还有一个月或六周的数据需要分析。”

此前,卡什卡里周二表示,从现在到美联储12月会议期间通胀数据的意外上升可能会让他支持暂停降息。美联储在9月将基准下调了0.5个百分点,本月再次下调了0.25个百分点。

周三的消费者价格指数(CPI)数据显示,核心CPI连续第三个月环比上涨0.3%。整体CPI同比上涨2.6%,这是3月以来首次反弹。

在新数据公布后,投资者预计美联储12月会议再次降息的概率有所上升。

圣路易斯联储主席穆萨勒姆(Alberto

Musalem)在孟菲斯另一次活动中发表讲话时表示,央行已接近通胀和就业目标,但他强调,在通胀率仍高于美联储2%的目标时,官员们应保持利率“适度限制”。

他说:“根据目前的信息,在我的基本预期中,我预计中期通胀率将趋同于2%。”但他补充说,官员们在考虑进一步降息时,应该“明智而耐心地”评估即将公布的经济数据。

穆萨勒姆在演讲后的问答环节中表示,最近的信息表明,通胀可能停滞在下行轨道上,甚至走高的风险已经上升。他说,这些数据表明,经济“比以前更强劲,也许比以前强得多”,一些通胀指标“略高”。不过,他仍然认为,央行目前的政策定位良好。 |

|

|

|

|

|

08:01 |

英国皇家特许测量师学会(RICS)住房市场调查(RMS)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 英国10月房价指数(%) |

11 |

11 |

16 |

|

|

|

|

|

07:25 |

布洛克:特朗普的政策影响取决于其他国家如何应对

布洛克:特朗普的政策影响取决于其他国家如何应对

澳大利亚储备银行(RBA)行长米歇尔·布洛克表示,现在判断当选总统特朗普(Donald

Trump)政策的影响还为时过早,因为目前尚不清楚他最终会做什么。 澳大利亚储备银行(RBA)行长米歇尔·布洛克表示,现在判断当选总统特朗普(Donald

Trump)政策的影响还为时过早,因为目前尚不清楚他最终会做什么。

周四,她在悉尼的一次活动中表示:“我们不能在阴影中跳高。澳大利亚(AUS)最终会发生什么将取决于其他国家的反应。我们不知道其他国家将如何应对关税。”

这位美国(US)当选总统威胁要对澳大利亚最大的贸易伙伴中国(CN)的出口产品征收60%的关税,以支持美国的制造业和就业。随着中国为保护主义的新时代做准备,特朗普第二任期内贸易战(Trade

War)扩大的前景提高了人们对北京在明年采取更大刺激措施的期望。

布洛克在谈到任何潜在的关税措施时表示:“归根结底,这对中国经济不利。这对我们也不好。所以我认为这里有很多事情需要考虑。”

她表示,目前大多数央行仍专注于“他们所知道的”,即通胀正在下降,尽管比较缓慢。

对于澳洲与其他主要经济体的货币政策不同步,布洛克说:“即使他们正在降低利率,我们的利率也不像其他央行那样具有限制性。我们认为我们将继续保持足够的限制性,直到我们认为我们在通货膨胀方面肯定会出现下降趋势。”

布洛克还表示,世界各地的央行面临着从地缘政治到气候等更多供应侧冲击带来的风险。 |

|

|

|

|

|

06:00 |

摩通资管:特朗普激进的贸易政策将打击全球经济经济增长,加剧通胀

摩通资管:特朗普激进的贸易政策将打击全球经济经济增长,加剧通胀

摩根大通资产管理公司(JPMorgan Asset

Management)的大卫·凯利表示,美国当选总统特朗普(Donald

Trump)的激进关税计划可能会抑制全球经济增长,并给美国(US)通胀带来上行压力,而这些明显和重大的风险美国股市并未定价。

该行首席全球市场策略师凯利周三告诉彭博电视台(Bloomberg

TV):“最初的模糊信号表明,关税政策将非常激进。实际上可以同时推高通胀和减缓经济,而滞胀没有灵丹妙药。关税换关税将使整个世界变得更穷。”

在竞选期间,特朗普表示,他将对来自中国(CN)的产品征收60%的关税,对来自其他地方的商品征收10%至20%的关税。他驳斥了人们对关税会损害美国经济的担忧,称关税是字典中“最美丽的词”,并一度指出,美国在19世纪蓬勃发展,当时关税很高。

目前尚不清楚特朗普将推动什么具体的政策计划,但他的胜利让跨国公司必须重新思考全球供应链,并积极上调价格以抵消成本飙升。与此同时,投资者正在试图评估更激进的保护主义对金融市场和包括欧洲在内的美国贸易伙伴的影响。

特朗普的主要顾问莱特希泽(Robert

Lighthizer)是特朗普第一届政府的美国贸易代表,他在金融时报(FT)最近的一篇评论文章中再次宣扬保护主义政策的好处。

摩通资管的凯利表示:“在关税问题上会有很多冲突。”。“如果你打某人的鼻子,他们也会反击。这就是为什么他们称之为关税战。”

华尔街的其他策略师也发出了类似的警告,债券市场的收益率急剧上升,因为交易员猜测他的减税和关税计划将迫使美联储(Fed)停止降息。道明证券(TD

Securities)的美国利率主管戈那迪·戈德伯格预计,随着央行政策制定者评估特朗普政策的影响,美联储将在2025年上半年暂停降息。摩通也下调了美联储降息幅度的预期。在股市中,这些担忧情绪看不到,或者说被一些利好政策

- - 减税和放松管制 - - 抵消了。

关于特朗普第二任期是否会再次与美联储发生冲突,凯利说:“美联储不会假设、推测或预测关税或财政政策将是什么。他们将在某个阶段进行斗争,但我认为他们现在不想谈论此事。” |

|

|

|

|

|

05:30 |

美国石油协会(API)每周统计公报(WSB) |

前值 |

预测值 |

公布值 |

|

● 美国截至11月8日当周API原油库存变动(万桶) |

313.2 |

6.9 |

-77.7 |

|

● 美国截至11月8日当周API汽油库存变动(万桶) |

-92.8 |

79.2 |

31.2 |

|

● 美国截至11月8日当周API馏分油库存变动(万桶) |

-85.2 |

118.3 |

113.6 |

|

● 美国截至11月8日当周API库欣原油库存变动(万桶) |

172.4 |

- |

-185.9 |

|

|

|

|

|

03:00 |

STEO报告解读:印度将取代中国成为石油需求增长的主要来源

STEO报告解读:印度将取代中国成为石油需求增长的主要来源

印度(IDN)现在是亚洲石油需求增长的主要来源,因为中国(CHN)的石油消费因经济放缓和电动汽车(EV)保有量激增而下降。

美国能源信息署(EIA)周三公布的短期能源展望报告(STEO)显示,受运输燃料需求上升的推动,预计印度今明两年的石油消费量将增加30万桶/日;中国今年的需求将增长10万桶/日,明年略有回升。

根据EIA的数据,作为世界上最大的石油进口国,中国今年的汽柴油消费增长有限,原因是电动汽车保有量迅速扩大,液化天然气(LNG)在卡车运输中的使用量增加,经济增长放缓。

这导致全球需求前景黯淡,促使OPEC+联盟连续两次推迟了恢复供应的计划。本周早些时候,石油输出国组织(OPEC)连续第四个月下调了今年和明年的全球需求预测,因为它认识到中国的经济放缓。

EIA对明年世界石油消费量的预测几乎没有变化,为1.044亿桶/日。相比之下,总部位于巴黎的国际能源署(IEA)预计为1.038亿桶/日。 |

|

|

|

|

|

01:00 |

穆萨勒姆:如果通胀继续下降,利率将向中性水平收敛

穆萨勒姆:如果通胀继续下降,利率将向中性水平收敛

圣路易斯联储主席穆萨勒姆(Alberto

Musalem)表示,美联储(Fed)已接近实现其通胀和就业目标,但他强调,在通胀率仍高于2%的目标时,官员们应保持利率的适度限制。 圣路易斯联储主席穆萨勒姆(Alberto

Musalem)表示,美联储(Fed)已接近实现其通胀和就业目标,但他强调,在通胀率仍高于2%的目标时,官员们应保持利率的适度限制。

他周三在一次活动中说:“只要通胀率继续朝着2%下降,利率就可以逐步调整到中性利率(R-Star)水平,以使通胀率恢复到目标水平,并支持充分就业。在考虑进一步降息时,可以明智而耐心地评估即将公布的经济数据。”

美联储官员上周将利率下调了25个基点,这是连续第二次降息。穆萨勒姆表示,最近的降息“减少了但并没有消除政策限制”。

他说:“根据目前的信息,在我的基本预期中,我预计通胀率将在中期内收敛到2%,劳动力市场将进一步降温,并保持在充分就业的水平,同时薪酬增长将放缓。”

尽管如此,穆萨勒姆表示,最近的信息表明,通胀可能停止下行甚至走高的风险已经上升。

周三早些时候公布的数据显示,10月,美国(US)的核心消费者价格指数(CPI)环比上涨0.3%,连续第三个月固定在该水平。总体CPI同比上涨2.6%,这是3月以来首次出现反弹。穆萨勒姆表示,数据显示核心通胀“仍然居高不下”。

对于劳动力市场状况,穆萨勒姆表示,劳动力市场接近充分就业,失业率和裁员率较低;但他强调称,尽管劳动力世行正在冷却,但几乎没有明显恶化的迹象。 |

|

|

|

|

|

00:30 |

花旗将未来三个月铜价预测下调11%,至8500美元

花旗将未来三个月铜价预测下调11%,至8500美元

花旗集团(CitiGroup)将铜价短期预测大幅下调11%,因特朗普(Donald

Trump)总统任期内美国(US)关税可能上调,以及中国(CN)经济刺激措施不力,将抑制需求。

该行的分析师在一份报告中写道:“前总统特朗普连任标志着全球贸易政策的一个明显转折点。中国迄今为止没有推出财政刺激政策,这让我们感到惊讶。”

该行预计,未来三个月,价格将从之前预测的9500美元降至8500美元。自9月下旬以来,该基本工业金属已经下跌了近10%。

由于预期可能限制美联储(Fed)降息空间的一揽子特朗普政策,美元指数近期飙升对铜价构成极大的压制。周三,在美国通胀数据显示10月物价上涨保持坚挺后,美元指数进一步走高,延续了特朗普胜选之后的强劲涨势。

中国主要精炼铜进口商Eagle Metal

International的一位高管表示,中国需要部署更多的经济刺激措施才能推动铜需求有意义的复苏。到目前为止,政府已经退出了一揽子刺激措施,宏观货币放松,房地产限购放松,以及最近推出的10万亿化债,但没有直接提振需求的措施。

截至发稿时,LME铜期货价格下跌1.1%,至9038.00美元。 |

|

|

|

|

|

23:05 |

家庭债务和信贷季报解读:债务创新高但增速低于收入增长,而拖欠率还是上升了

家庭债务和信贷季报解读:债务创新高但增速低于收入增长,而拖欠率还是上升了

上个季度,美国(US)家庭债务攀升至新高,收入的增加使许多消费者能够管理负担,但低收入群体显示出财务紧张的迹象。

根据纽约联邦储备银行NYFed)的家庭债务和信贷季度报告,上个季度包括抵押贷款、汽车贷款、信用卡和学生贷款的家庭债务上升,使整体消费者债务达到17.9万亿美元的新纪录。美联储(Fed)

研究人员表示,总体而言,家庭收入的增长超过了债务,但年轻消费者和低收入者面临的压力更大。

随着房屋净值信贷额度连续第10个季度攀升,这项信贷总额已升至3870亿美元。信用卡余额增加了240亿美元,达到1.17万亿美元,目前开立了创纪录的6亿个账户。汽车贷款余额增加了180亿美元,达到1.64万亿美元。此外,学生贷款余额增长了210亿美元,达到创纪录的1.61万亿美元。

抵押贷款在家庭债务中所占比例最大,升至创纪录的12.6万亿美元。他们占家庭总余额的70%。

消费者债务的增加是因为拖欠率也比上一季度略有上升。大约126000名消费者在第三季度的信用报告中被标记为破产。总体而言,3.5%的未偿债务处于拖欠阶段,高于第二季度的3.2%。

特别是,汽车贷款的早期拖欠率上升了0.2个百分点,抵押贷款上升了0.3个百分点。转变为严重拖欠的汽车贷款比例上升至2.9%,这意味着还款至少延迟了90天。这两个数字都是2010年以来的最高水平。

拖欠数据也可能被人为压低,因为它不包括逾期的联邦学生贷款,这些贷款要到第四季度才会向信用局报告。据认为,数百万美国人拖欠了学生贷款。

尽管如此,纽约联邦储备银行的经济学家指出,尽管总债务余额有所上升,但美国人的可支配收入也有所增长。债务总额目前占收入的82%,低于2019年疫情前的86%。

“尽管名义上家庭债务余额继续上升,但收入增长超过了债务增长。尽管本季度逾期增长有所放缓,但逾期率的上升仍表明许多家庭面临压力。”纽约联邦储备银行经济研究顾问李东勋在一份声明中表示。 |

|

|

|

|

|

22:50 |

OIS监测:因通胀指标与预期一致,美联储12月降息的概率升至75%

OIS监测:因通胀指标与预期一致,美联储12月降息的概率升至75%

在通胀数据公布后,美国(US)国债价格上涨,交易员们对美联储(Fed)将在下个月再降息25个基点的预期上升了。

10月总体消费者价格指数(CPI)同比上涨2.6%,核心CPI同比上涨3.3%,均符合彭博社(Bloomberg)调查的经济学家的中位数预期。

截至发稿时,2年期美债收益率暴跌7个基点,至4.27%;10年期美债收益率下跌4个基点,至4.39%。隔夜指数掉期(OIS)的定价显示,交易员预计,美联储在12月18日再次降息的可能性为75%,报告公布前这一比例为56%。

>>

高盛资产管理公司(Goldman

Sachs Asset Management)的多部门固定收益投资主管林赛·罗斯纳表示:“核心通胀率并未上升,美联储有望在12月降息。在经历了一系列不合时宜的过热的秋季数据之后,今天的数据缓解了人们对降息速度即将放缓的担忧。”

>>

Principal

Global Investors的首席全球策略师西玛·沙阿表示:“高于预期的通胀数据可能会说服美联储在下次会议上保持利率不变,因此这个符合预期的数字几乎可以被视为一个降息路线的指引。越来越有可能的是,到2025年初,美联储可能会在两次会议降息一次,而不是每次会议都降息。” |

|

|

|

|

|

21:50 |

洛根:通胀仍可能反扑,美联储在推进降息中须谨慎行事

洛根:通胀仍可能反扑,美联储在推进降息中须谨慎行事

达拉斯联储主席洛根(Lorie

Logan)表示,由于通胀反弹的风险仍然存在,美联储(Fed)应该在推动进一步降息时谨慎行事。 达拉斯联储主席洛根(Lorie

Logan)表示,由于通胀反弹的风险仍然存在,美联储(Fed)应该在推动进一步降息时谨慎行事。

她在一次活动中表示:“我认为我们现在应该谨慎行事。我预计联邦公开市场委员会(FOMC)很可能需要更多的降息来完成这一旅程。但很难确定可能需要降息多少,以及何时需要降息。”

洛根表示,在抑制通胀方面取得了广泛进展,但通胀率尚未恢复到美联储2%的目标;而需求或供应冲击的加剧可能会使通胀居高不下。

她特别指出,美国(US)国债收益率的上升,表明投资者要求更高的溢价,这可能会对经济造成压力,并最终要求美联储进一步降息;但她补充说,到目前为止,包括股票在内的其他资产价格的上涨国债的暴跌构成缓冲。

洛根重申,中性利率(R-Star)水平可能比以前高,而联邦利率可能已经接近这一水平,但很难做出判断。

对于当前所处的状态她使用了船舶靠近海岸的比喻,她说:“在经历了艰难的航行后,我们看到了海岸:FOMC的双重使命。但我们还没有靠岸,风险仍然存在,一阵大风可能让我们重新回到大海。” |

|

|

|

|

|

21:35 |

CPI报告解读:核心通胀连续三个月固定,美联储下一步行动的不确定性上升

CPI报告解读:核心通胀连续三个月固定,美联储下一步行动的不确定性上升

美国(US)10月的几个关键通胀指标没有进一步放缓,而总体通胀指标反弹,突显了部分美联储(Fed)官员担心的风险,即越是靠近终点越是难以取得进展。这会阻止美国央行在12月再次降息吗?经济学家的看法有分歧。

美国劳工统计局(BLS)周三公布的消费者价格指数(CPI)数据显示,10月,核心CPI环比上涨0.3%,连续第三个月保持在这一水平;根据彭博社(Bloomberg)的计算,在过去三个月里,CPI年化增长率为3.6%,是自4月以来的最高水平。

经济学家认为,核心CPI总体CPI更能反映通胀趋势。整体CPI环比上涨0.2%,连续第四个月保持在这一水平;同比上涨2.6%,这是3月以来首次反弹。

这些数字突显了反通胀进程令人沮丧的缓慢速度,实际上是没有进展,是横盘整理。此前的持续放缓是由商品价格下跌推动的,现在这部分降无可降,而住房和服务业通胀保持稳定,造成了当前这种状况。

最新通胀数据,加上强劲的消费支出和经济增长,将使美联储官员在讨论未来几个月降低借贷成本的速度时保持谨慎。尽管劳动力市场正在降温,但通胀如果横盘整理意味着政策制定者降息的理由不够有力。

>> 富国银行(Wells Fargo)的经济学家萨拉·豪斯表示:“过去几个月的通胀数据没有显示出太多额外进展,选举结果给通胀前景带来了不确定性。因此,我们认为,美国联邦公开市场委员会(FOMC)将发出降息步伐将进一步放缓的信号的时间很快就会到来,也许从2025年开始,降息速度将放缓到两次会议降息一次的节奏。”

美联储还将不得不应对美国当选总统特朗普(Donald

Trump)领导下的一系列新政策的影响,由于他承诺对进口商品征收更高的关税,许多公司已经在考虑提价。在上周降息25个基点后,美联储主席鲍威尔(Jerome

Powell)表示,选举将在短期内对其政策决定“没有影响”,因为现在根本不可能知道未来政策变化的时机或程度。

根据彭博社的计算,美联储声称他们最关注的核心通胀指标 - - 住房以外核心服务通胀

- - 环比上涨0.3%,低于9月。

>> 彭博经济研究所(Bloomberg

Economics)的首席美国经济学家安娜·黄表示:“然而,除了汽车以外,商品通缩仍然广泛存在,没有迹象表明在潜在的新关税之前,这部分通胀将会反弹。总之,10月的CPI报告中没有任何信息会阻止FOMC在12月的会议上再次降息。” |

|

|

|

|

|

21:30 |

美国劳工统计局(BLS)消费者价格指数(CPI) |

前值 |

预测值 |

公布值 |

|

● 美国10月CPI年率(%) |

2.4 |

2.6 |

2.6 |

|

● 美国10月CPI月率(%) |

0.2 |

0.2 |

0.2 |

|

● 美国10月核心CPI年率(%) |

3.3 |

3.3 |

3.3 |

|

● 美国10月核心CPI月率(%) |

0.3 |

0.3 |

0.3 |

|

|

|

|

|

21:30 |

策略师:加元兑美元年底前或下跌2-3%,但明年将会回升

策略师:加元兑美元年底前或下跌2-3%,但明年将会回升

加元兑美元汇率已跌至四年多来的最低水平,Corpay

Currency Research的首席市场策略师卡尔·沙莫塔表示,加元兑美元的汇率可能会进一步下跌。

沙莫塔周三在接受彭博电视台(Bloomberg

TV)采访时表示,推动加元下跌的最大因素是加拿大央行(BoC)是否可能将基准利率下调至低于美联储(Fed)的水平。

他说:“美国(US)经济增长正处于高压水平,财政刺激措施仍在增加,经济运行非常非常文件。这有点不利于美联储放松政策。”

他表示,由于消费者债务增加抑制了商业投资,加拿大(CAN)经济表现不如美国。他预测,加元在年底前可能还会再下跌2%至3%,但2025年的走势可能会大不相同。

沙莫塔说:“我不排除加元在年底短暂下跌,然后在明年就职日期后开始反弹。须知,加元在美国经济稳健增长时历来表现良好。我预计加元将在明年某个时候反弹至0.74。现在可能会走低,但我认为最终将会回升。” |

|

|

|

|

|

20:00 |

抵押贷款银行家协会(MBA)贷款申请活动(MAD)

[官方报告] |

前值 |

增减 |

公布值 |

|

● 美国截至11月8日当周MBA抵押贷款申请活动指数 |

191.4 |

+1.0 |

192.4 |

|

● 美国截至11月8日当周MBA抵押贷款申请活动指数环比(%) |

-10.8 |

-10.3 |

0.5 |

|

● 美国截至11月8日当周MBA抵押贷款购买指数 |

130.8 |

+2.5 |

133.3 |

|

● 美国截至11月8日当周MBA抵押贷款再融资活动指数 |

513.5 |

-7.5 |

506.0 |

|

● 美国截至11月8日当周MBA30年期固定抵押贷款利率(%) |

6.81 |

+0.05 |

6.86 |

|

|

|

|

|

15:33 |

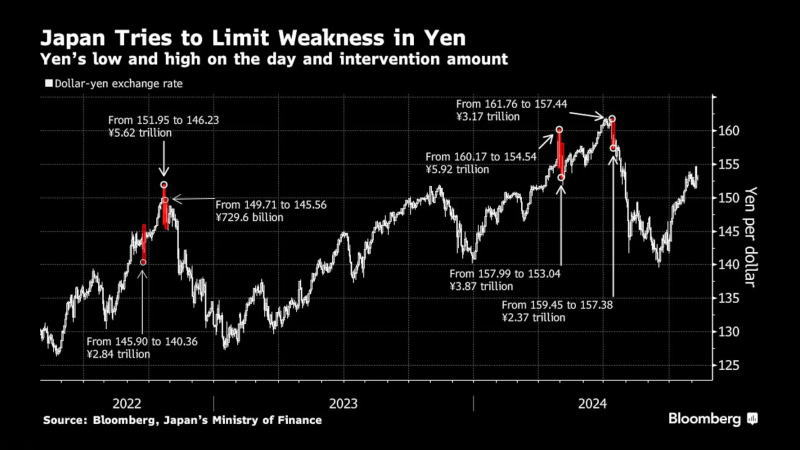

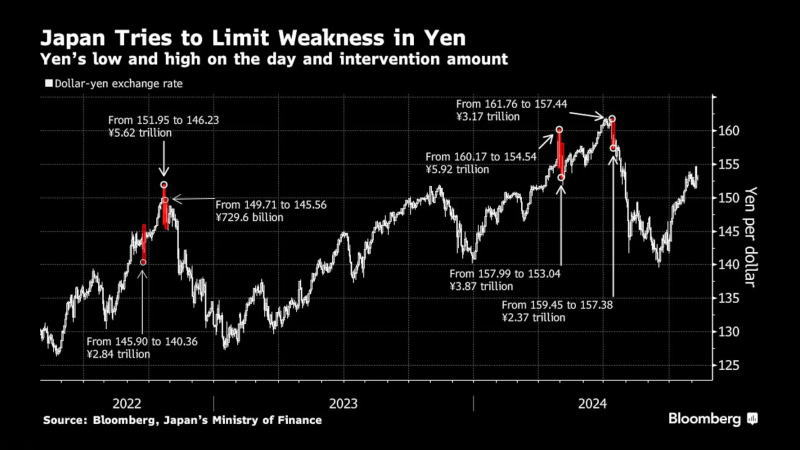

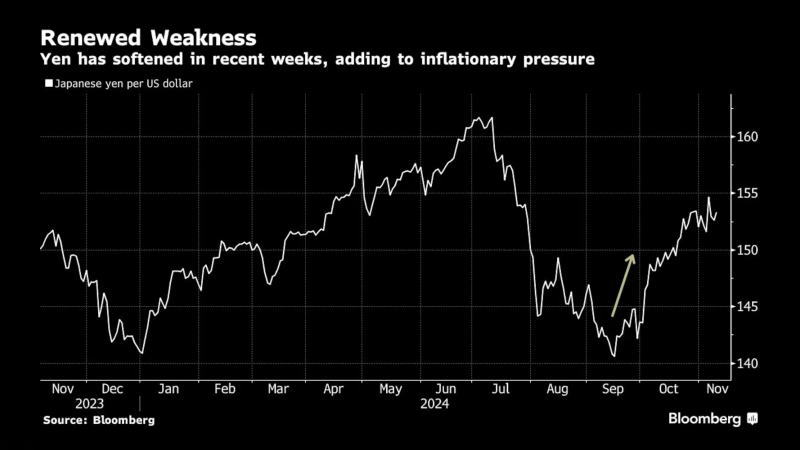

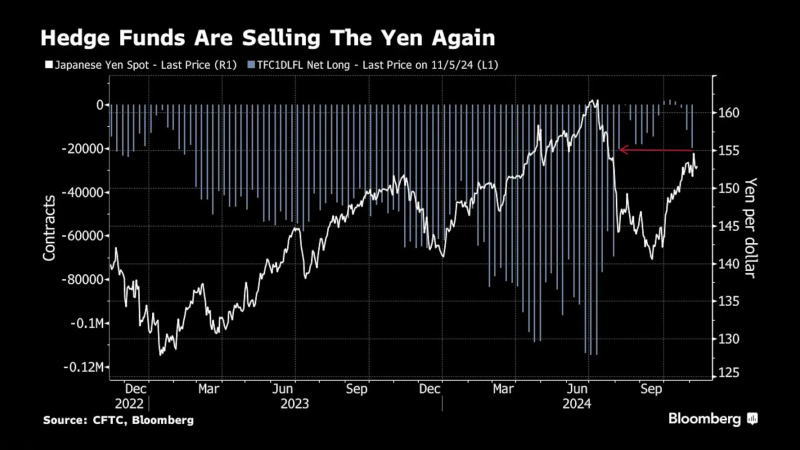

日元兑美元跌穿155,干预风险上升

日元兑美元跌穿155,干预风险上升

日元自7月以来首次跌破155,这意味着日本(JPN)汇率管理当局干预的风险上升了。 日元自7月以来首次跌破155,这意味着日本(JPN)汇率管理当局干预的风险上升了。

在特朗普(Donald

Trump)再次当选美国总统后,日元兑美元汇率经历了一轮较为剧烈的波动,投票日当天暴跌近2%,随后连续两个交易日反弹收复了大部分跌幅,接下来则是连续三天下跌,汇率水平已经跌穿投票日低点,对于投资者来说,这种走势预示着汇率更可能继续下沉。

可以肯定的是,如果汇率一直下跌,干预肯定会到来。今年日本财务省(MoF)已经实施了两轮超大规模的干预,4-5月动用了创纪录的9.8万亿日元(630亿美元),7月动用了5.5万亿。彭博社(Bloomberg)上个月对53名经济学家进行的一项调查显示,可能引发干预的日元兑美元汇率最低预测为150,中位数为160。

然而,驱动日元下跌的是基本面,或日本与美国(US)巨大的国债收益率利差。多数经济学家认为,如果特朗普的核心政纲落地,通胀将会反弹,这意味着美联储(Fed)将会提前停止降息,从而导致日美利差持续高位固定,日元的抛压将持续存在。

由于汇率对通胀重大影响,货币市场的动态甚至可能会引发日本央行(BoJ)的反应。行长植田和男在10月政策会议后的新闻发布会上说,汇率一直在影响日本的物价走势。

截至发稿时,美元兑日元汇率上涨0.24%,至154.99;日内早些时候,汇率最高触及155.16。

---

图:财务省最近三轮干预的汇率水平和消耗资金的规模 |

|

|

|

|

|

15:00 |

知情人士:中国监管机构高频征询外资银行看法,以寻求提振信心的方法

知情人士:中国监管机构高频征询外资银行看法,以寻求提振信心的方法

据知情人士透露,中国证券监管机构(CSRC)已提高了与全球银行的互动频率,将季度讨论缩短到有时每周或临时询问,旨在收集对最近刺激措施的看法。

知情人士称,在过去几周里,监管机构对全球银行对其经济预测以及每日市场分析更新特别感兴趣。

投资者对北京最新的刺激计划反应不一,该计划部分的核心是解决了地方政府债务问题,未涉及许多人预期的强有力的财政支持。收集数据和反馈的频度提高表明,北京方面更加迫切地需要重振经济,因为监管机构通常只会每季度与这些外国银行举行会谈。

其中一位知情人士表示,在与其中一家银行的讨论中,监管机构就如何提振外国情绪和对中国(CN)资产的兴趣征求了意见。在反复讨论中,银行建议举办国际路演,以澄清新政策,并加强与市场的沟通。

CSRC没有回应置评请求。

在9月下旬的一次罕见的联合新闻发布会上,中国三大金融监管机构公布了一系列刺激措施,包括降息、加大对股票和房地产市场的支持、降低地方债务风险的措施以及大型国有银行的资本重组。

这些举措促使许多经济学家上调了对经济增长的预测,同时中国股市也出现反弹。尽管如此,随着投资者并没有看到预期的财政刺激措施,热情迅速消退。特朗普(Donald

Trump)的选举胜利可能意味着中国将面临很高的关税,这也增加了中国经济的不确定性。

与此同时,在中国大陆向外国机构完全开放金融市场多年后,全球银行在中国大陆扩张的步伐不一。许多公司已经对扩张计划踩下了刹车,但如果经济增长和交易回暖,他们仍将保持在这个市场的存在。

根据一份声明,中国人民银行(PBoC)上周还与包括汇丰控股(HSBC Holdings)、渣打银行(Standard

Chartered)和花旗集团(CitiGroup)在内的外国金融机构代表举行了座谈会。潘功胜表示,将继续实施宽松的货币政策,扩大国内外金融市场的互联互通,加强与市场的沟通。

截至发稿时,沪深300指数上涨0.62%,至4110.89。 |

|

|

|

|

|

12:02 |

随着共和党接近拿下众议院而美联储似乎不会继续积极推动降息,美元指数涨势加速

随着共和党接近拿下众议院而美联储似乎不会继续积极推动降息,美元指数涨势加速

在特朗普(Donald

Trump)胜选一周后,美元涨势加速,导致其他货币跌幅进一步扩大。 在特朗普(Donald

Trump)胜选一周后,美元涨势加速,导致其他货币跌幅进一步扩大。

截至发稿时,ICE美元指数主力12月合约下跌0.09%,至105.850;日内,该基石资产小幅跳空高开,随后小幅下跌,但目前仍处于一年来的最高水平,略低于2022年的最高水平。周二,该合约连续第三个交易日大幅上涨,盘中一度击穿106整数关口,近三个交易日累积涨幅高达1.525或1.46%;而自投票日以来的五个交易日,累积涨幅高达2.46%。这种凶猛的涨势给其他货币带来了巨大的下行压力,尤其是篮子中的高权重对手货币,欧元、日元和加元正逼近关键支撑水平。

>>

Monex的外汇交易员海伦·加文表示:“我们认为,在2025年,甚至可能到2026年,美元都有很大的机会大幅走强。特朗普政府以一种非常实质性的方式改变了预测的主要因素,因为国内政策指向了一场大规模的支出狂潮,而国际政策可能相当具有保护主义色彩。”

在特朗普胜选后的几天里,随着众议院越来越接近被共和党控制,这意味着其减税、关税等议程都将畅通无阻,华尔街多数机构预计美元将进一步上涨。根据最新的策略报告,花旗集团(CitiGroup)和布朗兄弟哈里曼银行(BBH)都预计没有重磅利空能够逆转美元的涨势,除了特朗普政策,美国(US)强劲的宏观基本面也有助于推动美元从当前水平继续攀升。

>>

高盛集团(Goldman

Sachs)的策略师卡马克夏·特里维迪表示:“特朗普政策将推动美元进一步上涨。尽管保护主义措施可能构成提振,但幅度有限,而对方的报复行动可能会成为进一步上涨的动力。”

>>

Amundi Asset Management的货币主管安德烈亚斯·科尼格表示:“目前,很难对美元提出看空意见。我们在上周的投票后增加了美元的多头头寸。这次选举的结果似乎对美国和美元有利,对所有其他国家,尤其是欧洲不利。”

>>

巴克莱(Barclays)的外汇策略师斯凯拉·蒙哥马利·科宁表示:“上涨的基础是强劲的增长和美联储(Fed)不那么鸽派,这意味着特朗普会进一步增强美元的实力。美元走强的方向是明确的,其步伐将取决于实际的政策执行情况。”

另一方面,鉴于对美国出口的以来,对中国(CN)的业务敞口巨大,做空欧元兑美元已成为投资者美元多头策略的核心。自美国大选以来,几家银行大幅下调了对欧元的预测,许多银行认为明年欧元兑美元汇率有可能跌至平价。

>>

摩根大通(JPMorgan)的策略师米拉·钱丹表示:“选举结果放大了美元例外论。没有其他货币拥有美元所拥有的利多:卓越的经济增长和股市、更高的收益率、避险属性。尽管关税的宣布尚需时日,但围绕对此事的担忧情绪也足以提振美元。由于特朗普政策出台的时机不确定,美元的走势不会是直线,但我们认为美元将在未来几个月上涨7%。这将使欧元兑美元汇率趋于平价,人民币兑美元汇率接近7.40。”

到目前为止,外汇市场的资金指标表明,交易员正在加大对美元上涨的押注。期权市场定价显示,对美元的看涨预期达到7月初以来最高水平。根据美国商品期货委员会(CFTC)的数据,在选举前夕,对冲基金增加了其美元净多头持仓。花旗的策略师表示,如此强劲的头寸定位意味着,投资者可以逢跌买入,而不是追涨。

---

图:特朗普和美联储推动下,美元指数正接近2022年高点 |

|

|

|

|

|

10:50 |

特朗普当选推动美元和美股飙升之际,美国以外的市场正在全面下沉

特朗普当选推动美元和美股飙升之际,美国以外的市场正在全面下沉

特朗普(Donald

Trump)的选举胜利使美国(US)股市创下新高,并将美元推至两年高点。这对世界其他地区来说绝不是好消息。 特朗普(Donald

Trump)的选举胜利使美国(US)股市创下新高,并将美元推至两年高点。这对世界其他地区来说绝不是好消息。

美国以外的股市正在下跌,MSCI全球(不包括美国)指数跌至三个月来的最低水平。美国大选(2024

US Presidential Election)后,发展中市场货币指数下跌了1%以上,几乎抹去了今年的涨幅。欧洲受到的冲击最大,其股市和共同货币同步暴跌。

随着特朗普内阁开始成形,美国和非美国资产之间的分歧变得更加明显,拟出任新政府关键角色的特朗普的铁杆支持者已经准备好推动“美国优先”提议。这证实了投资者最大的担忧:推动更高关税,特别是对中国(CN)的关税,阻力很小,同时还有一系列潜在的破坏性政策,这些政策可能会推高通胀并使美联储(Fed)无法进一步放松政策。

这种担忧促使投资者将资金投入美国资产。根据美国银行(Bank

of America)的一项调查,基金经理对美国股票的敞口跃升至2013年以来的最高水平。另一方面,中国和墨西哥(MEX)等新兴市场受到了打击,这些市场通常被视为将受到特朗普贸易政策最大的打击。

>>

GAMA Asset Management的首席投资官拉杰夫·德梅洛表示,特朗普更注重国内的政策对立足于国内的美国公司非常有利。我们在美国大选前确实削减了敞口,现在是时候增加投资组合风险,但转向将受益于特朗普预期政策的标的了。”

周三将是又一个严峻的一天,截至发稿时,MSCI亚洲指数下跌超过1%,为欧洲股市的疲软提供了指引。韩国(KOR)股市将跌至一年低点,因为外资开始抛售三星电子等易受贸易保护主义影响的公司。

美元指数在上一交易日达到2022年11月以来的最高点后小幅上涨。

投资者正在密切关注内阁任命,以寻找特朗普竞选言论是否会转化为实际政策的线索。这位当选总统早些时候誓言要征收大规模的新关税,并计划对所有外国商品征收20%的关税,对来自中国的商品征收60%或更高的关税。这再次引发了人们对另一场贸易战的担忧,这场贸易战可能会扰乱全球供应链,并损害严重依赖美国销售的公司。

特朗普的其他提议包括大规模驱逐非法移民和减税,这可能会导致更高的通货膨胀,并限制美联储降息的空间。

由于这些前景支持美元并对新兴市场货币构成压力,包括印度尼西亚(INA)央行和巴西(BRA)中央银行在内的一些货币当局在过去一周已进入入市干预。

中国人民银行(PBoC)周三设定的人民币参考汇率(RMB

midpoint)高于市场预期,表明其开始采取措施遏制人民币近日的快速贬值。

Pictet

Asset Management等全球基金正在加大对印度(IDN)等市场的投资,这些市场被认为受特朗普政策的影响较小。Kasikorn

Asset Management表示,对中国商品征收惩罚性关税也可能促使投资从世界第二大经济体转向东南亚。

就目前而言,尽管美国以外的市场普遍表现不佳,但美国资产的涨势似乎尚未结束。

>>

Pepperstone

Group的高级策略师迈克尔·布朗表示:“‘美国例外主义’主题似乎还有很多东西要做。我仍然对股市充满信心,尤其是即将上任的特朗普政府可能会通过新一轮减税进一步刺激经济增长和企业盈利。”

---

图:MSCI全球(不包括美国)指数创下8月以来最大跌幅 |

|

|

|

|

|

08:35 |

WPI报告解读:澳大利亚工资增长放缓,表明总体通胀压力继续缓解

WPI报告解读:澳大利亚工资增长放缓,表明总体通胀压力继续缓解

澳大利亚(AUS)第三季度工资增长放缓,反映出整个经济体的通胀压力有所缓解,并强化了人们对澳大利亚储备银行(RBA)下一步行动指向降息的预期。 澳大利亚(AUS)第三季度工资增长放缓,反映出整个经济体的通胀压力有所缓解,并强化了人们对澳大利亚储备银行(RBA)下一步行动指向降息的预期。

澳大利亚统计局(ABS)周三公布的薪资价格指数(WPI)数据显示,截至9月的三个月里,WPI同比上涨3.5%,较上一季度大幅放缓0.6个百分点;WPI环比上涨0.8%。两项指标均低于经济学家的中位数预期。

“自2023年中期以来,WPI同比涨幅首次跌破4%。私营部门工资同比增长率降至2022年第三季度以来的最低水平。”ABS的物价统计主管米歇尔·马夸特表示。

该报告证实了澳储行的预测,即工资增长现已达到峰值。其最新预测显示,今年最后一个季度的薪酬增长将进一步放缓至3.4%,到2025年底将放缓至3.2%。央行董事会正在密切关注企业定价行为和劳动力市场,周四公布的就业数据预计将显示10月失业率稳定在4.1%。

>> 彭博经济研究所(Bloomberg

Economics)的首席澳大利亚经济学家詹姆斯·麦金太尔表示:“我们预计,随着经济增长仍然疲软,失业率上升,2024年剩余时间和2025年的工资增长将放缓。”

澳储行的官员此前曾表示,如果经济的生产率表现有所改善,4%左右的工资增长与央行2-3%的通胀目标是一致的。然而,最近他们的评论听起来似乎越来越担心这一点,因为几乎没有迹象表明生产率会恢复稳定增长。

ABS周三的数据显示,公共部门工资增长3.7%,超过了私营部门。

---

图:总体通胀进入央行目标范围,但核心通胀仍高于目标 |

|

|

|

|

|

08:30 |

澳大利亚统计局(ABS)薪资价格指数(WPI)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 澳大利亚第三季度季调后薪资价格指数季率(%) |

0.8 |

0.9 |

0.8 |

|

● 澳大利亚第三季度季调后薪资价格指数年率(%) |

4.1 |

3.6 |

3.5 |

|

|

|

|

|

08:29 |

主要进口商称,推动中国铜市场有意义的复苏,需要更多的刺激措施

主要进口商称,推动中国铜市场有意义的复苏,需要更多的刺激措施

一家主要铜进口商表示,政府需要部署更多的经济刺激措施,才能推动中国(CN)铜市场的需求复苏。 一家主要铜进口商表示,政府需要部署更多的经济刺激措施,才能推动中国(CN)铜市场的需求复苏。

自9月下旬以来,政府发布了一系列措施,由于铜市场对此早有预期,铜价受此提振涨势加速并一举突破了1万美元大关。然而,1万美元再次构成高点,势头由此逆转,随后进入了长达一个半月的下跌,近日,随着特朗普(Donald

Trump)赢得大选胜利,和中国10万亿化债措施正式宣布,铜价跌势加速。

新加坡(SGP)注册的Eagle

Metal

International(EMI)的副总经理倪红艳在该公司位于上海市中心的办公室接受采访时表示:“最新的刺激措施是为地方政府债务再融资,因此这不会大大提振实物需求。”

中国铜市场正处于关键时刻。对这种被认为对世界能源转型至关重要的金属的热情正受到国内供应过剩,以及对特朗普将发起新一轮贸易帐担忧的抑制。此外,据北京安泰科公司称,中国的需求增长可能会放缓,消费可能会在本十年末达到峰值。这位国家支持的研究机构认为,经济放缓以及清洁能源行业减少产品中铜含量或寻找替代材料的努力都会产生影响。

EMI的年精炼铜进口占总量的10%。去年,中国的总进口量为370万吨。

随着中国冶炼产能的高速扩张正在挤出海外供应,EMI的总经理助理利亚·李表示,这意味着该公司明年将在其他地方寻找机会,包括越南(VIE)和韩国(KOR),这些地区的需求正在上升。

---

图:伦铜最近跌势加速 |

|

|

|

|

|

07:50 |

日本央行(BoJ)企业商品价格指数(PPI)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 日本10月PPI年率(%) |

3.1 |

3.0 |

3.4 |

|

● 日本10月PPI月率(%) |

0.3 |

0 |

0.2 |

|

|

|

|

|

03:05 |

卡什卡里:只有通胀意外上升才能阻止12月的降息

卡什卡里:只有通胀意外上升才能阻止12月的降息

明尼阿波利斯联储主席卡什卡里(Neel

Kashkari)表示,在美联储(Fed)下次会议上应该会降息,除非通胀数据意外上升。 明尼阿波利斯联储主席卡什卡里(Neel

Kashkari)表示,在美联储(Fed)下次会议上应该会降息,除非通胀数据意外上升。

当被问及什么能够导致政策制定者下个月停止加息时,他说:“通胀方面必须出现意外。如果我们看到从现在到那时通胀意外上升,这可能会让我们停下来。很难想象从现在到12月,劳动力市场真的会升温。时间不多了。”

上周四,美国联邦公开市场委员会(FOMC)连续第二次降息,降息幅度缩小至25个基点。尽管美联储官员9月的预测表明,在11月和12月的会议上都将降息25个基点,但由于反通胀进程停滞和经济保持强劲增长,投资者预计12月会议降息的可能性略高于抛硬币。

最近的一份报告显示,美联储首选的潜在通胀指标在9月录得4月以来的最大涨幅。10月就业增长放缓在很大程度上反映了飓风和罢工的影响。而消费支出保持强劲,经济在第三季度强劲增长。这些指标表明,任何决策都有风险。

对于通胀前景,卡什卡里重申,经济强劲,但通胀尚未完全降至美联储2%的目标,鉴于住房通胀高于平均水平,通胀可能需要一两年才能达到这一目标。

对于中性利率(R-Star),他表示,在生产率增长强劲的情况下,中性利率可能会更高。但他强调称,目前评估这一水平为时过早,明年的某个时候可能会有更好的判断。他补充说:“目前的利率处于适度限制的水平。” |

|

|

|

|

|

02:00 |

欧洲股市暴跌,机构敦促投资者尽快让情绪恢复稳定

欧洲股市暴跌,机构敦促投资者尽快让情绪恢复稳定

欧洲股市录得三个多月来最大跌幅,人们担心当美国当选总统特朗普(Donald

Trump)的政策将引发通货膨胀,他提高关税的计划可能会影响该地区的经济增长。

截至发稿时,斯托克欧洲600指数收盘下跌2.1%,为8月5日以来最大单日跌幅。DAX指数下跌1.8%。

多数机构认为,特朗普关税确实对欧洲公司不利,但没有市场反应表明的那么大,尤其是考虑到欧元贬值的情况下。最近的波动根本上是投资者的情绪推动的,重要的是,情绪首先稳定下来。

>> Singular

Bank的股票策略主管罗伯托·朔尔茨表示:“市场主要关注关税对欧盟(EU)

经济体和公司的负面影响,同时忽略了一些积极的抵消效应,如欧元贬值和欧洲央行(ECB)将利率降至扩张水平的可能性更大。”

>>

Lombard Odier Asset

Management的宏观研究主管弗洛里安·伊尔波表示:“欧洲股市陷入困境,候任总统可能对所有进口国征收10%的关税目前被疲软的欧元部分抵消。欧元提高价格竞争力的影响和关税的直接影响是每个欧洲股票持有者现在需要计算的问题。”

>>

瑞士宝盛银行(Julius

Baer)的股票策略主管马蒂厄·拉切特表示:“我们预计,在前景进一步明朗之前,关税风险敞口的较高风险溢价将持续存在。我们对欧洲股市保持谨慎立场,选择暂时保持观望。” |

|

|

|

|

|

00:05 |

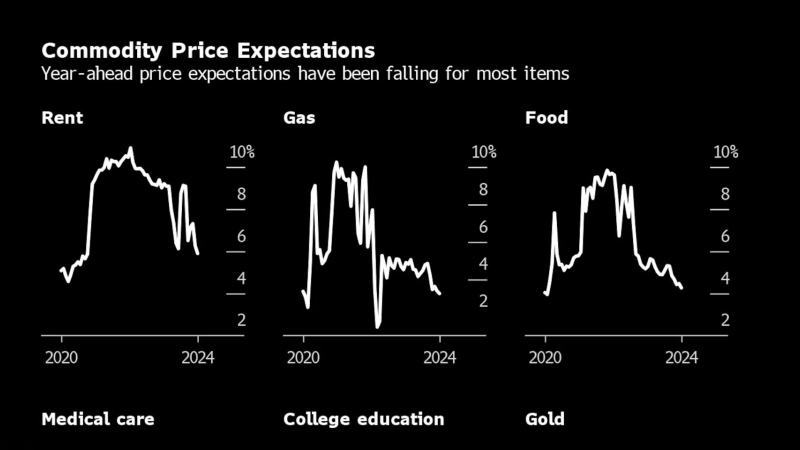

SCE报告解读:美国家庭的短期通胀预期降至四年来最低水平

SCE报告解读:美国家庭的短期通胀预期降至四年来最低水平

纽约联邦储备银行的一项调查显示,美国(US)家庭的通胀预期略有下降,个人收入前景保持稳定,而对就业市场更有信心。 纽约联邦储备银行的一项调查显示,美国(US)家庭的通胀预期略有下降,个人收入前景保持稳定,而对就业市场更有信心。

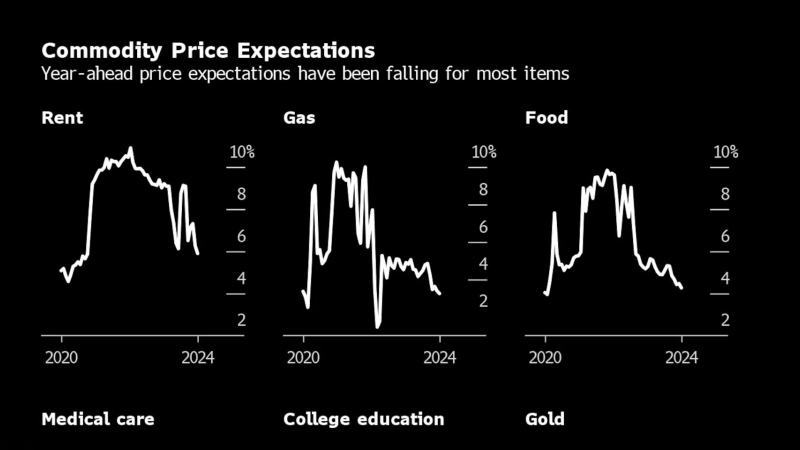

周二公布的调查显示,未来一年的通胀预期下降了0.1个百分点,至2.9%,为2020年10月以来的最低水平;未来三年的通胀预期下降了0.2个百分点,至2.5%;未来五年的通胀预期下降了0.1百分点,至2.8%。

该报告表明,尽管有一些不利的事态发展,但消费者通胀预期仍保持锚定。这是美联储(Fed)长期密切关注的指标,尽管情绪波动有时并非合理,但这可能会改变消费行为,从而自我实现。预期通胀率较高的消费者通常更倾向于要求更高的工资,这可能会导致经济学家所说的工资-物价循环。

克利夫兰联邦储备银行通胀研究中心的数据显示,尽管消费者预计通胀将逐渐减弱,但2024年第四季度美国商界领袖的通胀预期有所上升。其最新调查发现,首席执行官们预计未来12个月的通胀率为3.8%,高于7月的3.4%。

根据纽约联邦储备银行的调查,未来一年工资增长预期保持不变,为2.8%。今年,这一数字在2.7%至3%的狭窄范围内波动,为雇主的预期劳动力成本预测提供了一些确定性。

在接下来的五年里,低收入和受教育程度较低的消费者倾向于认为长期通胀的下降。在高中及以下学历的受访者中,未来五年的通胀预期从9月的2.9%降至2.4%。收入低于5万美元的消费者降幅更大,从2.7%降至2.1%。

受访者预计,未来12个月汽油价格将上涨3.4%,为两年来最低。10月食品通胀预期降至疫情前以来的最低水平,而租金通胀预期降至5.9%。房价增长预期中值保持不变,为3%。

与此同时,报告显示,劳动力市场预期有所改善,家庭报告失业率和失业率上升的可能性较低,如果被解雇,找到工作的可能性也较高。

其他调查数据也表明,人们对就业市场的信心有所增强。更多的工人预计在未来12个月内自愿离职,这一数字上升了0.1个百分点,达到20.5%,为7月以来的最高比例。

受访者对当前和未来信贷条件的看法有所改善,预计未来三个月内无法履行还款义务的可能性较低,较上月0.3个百分点,至13.9%,这是自5月以来的首次下降。

---

图:对租金、汽油和食品的通胀预期同步下降 |

|

|

|

|

|

00:00 |

纽约联储(NYFed)消费者预期调查(SCE)

[官方报告] |

前值 |

增减 |

公布值 |

|

● 美国10月纽约联储1年通胀预期(%) |

3.0 |

-0.1 |

2.9 |

|

● 美国10月纽约联储3年通胀预期(%) |

2.7 |

-0.2 |

2.5 |

|

|

|

|

|

23:05 |

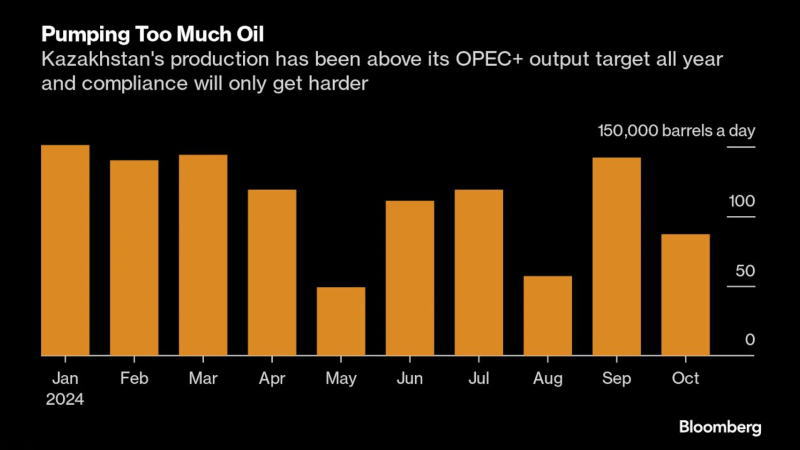

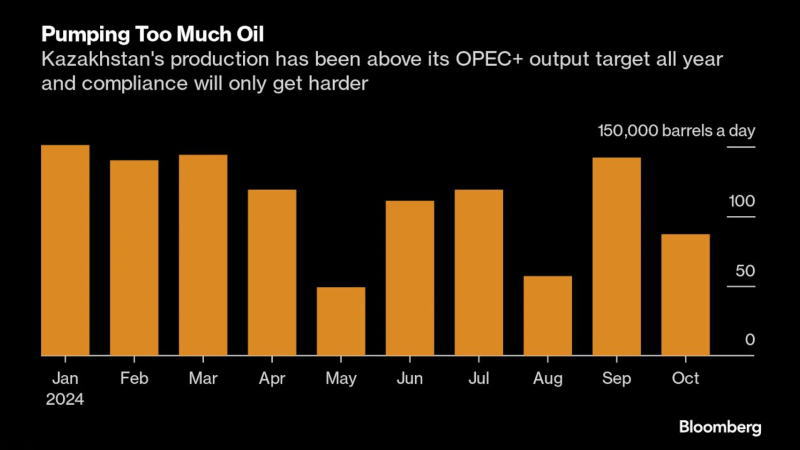

尽管产量锐减,但哈萨克斯坦10月仍未能实现OPEC+减产目标

尽管产量锐减,但哈萨克斯坦10月仍未能实现OPEC+减产目标

哈萨克斯坦(KAZ)10月石油产量锐减,因一个主要油田停产维护,但仍未达到OPEC+减产目标。 哈萨克斯坦(KAZ)10月石油产量锐减,因一个主要油田停产维护,但仍未达到OPEC+减产目标。

石油输出国组织(OPEC)周二公布的原油市场报告(MOMR)显示,10月,这个中亚国家原油产量为129万桶/日,较9月减少29.2万桶/日,但仍比其生产配额高出近9万桶/日。

当OPEC+石油部长于12月1日举行会议,制定明年的生产计划时,阿斯塔纳政府可能会面临更大的压力。该集团的另一个大型产油国伊拉克(IRQ)也是如此。

OPEC+已经两次被迫推迟生产恢复计划,因为价格低迷,需求增长前景黯淡。目前暂定于明年1月开始恢复部分供应,但多数行业分析师认为,鉴于当前的价格水平即疲软的前景,该计划可能会进一步推迟,否则油价将崩溃。

哈萨克斯坦计划于10月初至11月第一周关闭该国第二大油田卡沙干进行维护,旨在为履行该国的减产承诺。但实际维护工作耗时比计划少,这对于收回该项目数十亿美元成本来说是有利的,但对OPEC+的其他合规律性减产义务的成员国来说并不友好,后者正在努力减产以支撑价格。

哈萨克斯坦的减产承诺可能会越来越难以履行,雪佛龙(Chevron)在该国一个耗资485亿美元的扩建项目将于3月投产,将为该国增加26万桶/日的产能。

哈萨克斯坦能源部没有为10月的生产超标发表评论。

---

图:哈萨克斯坦全年的产量都高于对OPEC+承诺的产量配额 |

|

|

|

|

|

21:30 |

两大利空挥之不去,伦铜跌至两个月来最低水平

两大利空挥之不去,伦铜跌至两个月来最低水平

铜价连续第三个交易日下跌,因中国(CN)经济疲软和美元走强对其构成压力。 铜价连续第三个交易日下跌,因中国(CN)经济疲软和美元走强对其构成压力。

截至发稿时,LME铜下跌2%,至9145美元。自上周五中国宣布10万亿化债计划以来,铜价已连续三个交易日下跌,累计跌幅高达520美元或5.3%以上。

多数机构认为,决定价格前景的两个关键因素 - - 中国需求和美元 - -

短期内不会发生方向变化,这意味着铜价更可能继续向南发展。

>>

美国银行(Bank

of America)的金属研究主管迈克尔·威德默表示:“中国的刺激计划并不像人们预期的那样,我仍然认为政府很难推出一个真正提振基本金属前景的一揽子计划。”

>>

凯投宏观(Capital

Economics)的副首席市场经济学家乔纳斯·戈尔特曼表示:“我们认为,特朗普(Donald

Trump)的政策,特别是提高关税和政刺激政策,将导致美元大幅升值。”

---

图:伦铜跌至两个月低点 |

|

|

|

|

|

20:05 |

DPI报告解读:在线食品价格出现疫情以来首次同比下跌

DPI报告解读:在线食品价格出现疫情以来首次同比下跌

10月,美国(US)网上食品杂货价格同比下降,这是自四年多前新冠肺炎疫情以来的首次下降。 10月,美国(US)网上食品杂货价格同比下降,这是自四年多前新冠肺炎疫情以来的首次下降。

根据Adobe的数据,10月,食品价格比2023年同期下降了0.1%,上次同比下滑出是在2020年1月。

疫情后生活成本飙升,尤其是食品,对低收入美国人造成了不成比例的冲击,吃穿等刚需耗尽了他们的收入,迫使他们不得不通过信用卡续贷维持基本开支。这也被认为是,特朗普(Donald

Trump)在本次大选大获全胜的主要原因之一,底层民众希望特朗普能够带来改变。

Adobe的在线杂货价格指数(DPI)通常与政府的家庭食品消费者价格指数同步。该指标在2022年达到13%以上的峰值后,9月为1.3%。自疫情以来,消费者的购物更多地转向网上。

总体而言,Adobe数字价格指数比上一年下降了2.9%。在Adobe追踪的18个类别中,有三分之二目前处于通货紧缩状态。根据该报告,10月在线服装价格同比下跌9.9%,已连续14个月下跌。根据官方消费者价格指数(CPI)数据,截至9月的12个月内,服装价格上涨了1.8%。10月的CPI报告将于周三发布。

Adobe自2014年以来一直在跟踪在线价格。根据该报告,10月,美国消费者在电子商务上的支出为820亿美元。

---

图:在线服装价格连续14个月下跌 |

|

|

|

|

|

19:00 |

独立企业联合会(NFIB)小型企业信心指数(SBOI)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 美国10月NFIB小型企业信心指数 |

91.5 |

92.0 |

93.7 |

|

|

|

|

|

18:00 |

欧洲经济研究所(ZEW)德国/欧元区经济景气指数

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 欧元区11月ZEW经济景气指数 |

20.1 |

- |

12.5 |

|

● 欧元区11月ZEW经济现况指数 |

-40.8 |

- |

-43.8 |

|

● 德国11月ZEW经济景气指数 |

13.1 |

13.0 |

7.4 |

|

● 德国11月ZEW经济现况指数 |

-86.9 |

-85.9 |

-91.4 |

|

|

|

|

|

15:00 |

英国国家统计局(ONS)劳动力市场概览(LMO)

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 英国9月失业率-按ILO标准(%) |

4.0 |

4.1 |

4.3 |

|

● 英国9月包括红利三个月平均工资年率(%) |

3.8 |

3.9 |

4.8 |

|

● 英国9月剔除红利三个月平均工资年率(%) |

4.9 |

4.7 |

4.8 |

|

|

|

|

|

16:25 |

随着美元指数的涨势进一步扩大,黄金价格逼近2600美元

随着美元指数的涨势进一步扩大,黄金价格逼近2600美元

随着特朗普(Donald

Trump)赢得美国大选,美元指数飙升,黄金跌至一个月以来的最低水平。

截至发稿时,COMEx黄金主力12月合约下跌0.50%,至2604.5美元;日内金价平开后窄幅整理,中国时段转为下跌,欧洲时段跌势加速。周一,纽约时段,金价跳水,尾盘有所反弹,最终收跌2.44%。自美国总统大选(2024

US Presidential Election)投票日以来,黄金已经暴跌了148美元或5.3%以上。

驱动这一轮暴跌的有两个主要利空:①

特朗普当选,其核心政纲是对内减税和对外关税,这将导致通胀反扑,从而迫使美联储(Fed)放缓降息,甚至最终不得不停止降息,这对美元和美债收益率构成强力提振,从两边对黄金构成挤压;②

预期兑现推动部分战略多头止盈出场,我们曾多次指出,驱动本轮超级行情的是两个预期 - - 美联储降息和特朗普当选 - -

第一个已经兑现,并引发过一轮回调;第二个也在上周兑现。对于部分战略多头而言目标已经实现,不可恋战。

最新的期货和衍生品持仓证明了第二点,而黄金ETF资金流量数据加剧了黄金的跌势。须知,目前的价格已经造成需求破坏,如果刚刚形成的资金流入黄金ETF的趋势终止,这意味着实际上将没有买盘。

>>

Pepperstone

Group的研究主管克里斯·韦斯顿表示:“在突破50日均线后,部分抛售是技术性的,导致基金补仓。”

>>

KCM Trade的首席市场分析师提姆·沃尔特表示:“选举后,黄金已经屈服于美元的涨势。当选总统的政策似乎对美元有利,从通胀的角度来看,这可能会导致美联储在2025年的降息步伐放缓。黄金的基本趋势仍是上涨,要恢复趋势可能需要美元涨势逆转。”

投资者将关注周三美国劳工统计局(BLS)公布的消费者价格指数(CPI)数据,该数据将部分决定美联储12月降息或暂停。截至发稿时,芝商所集团(CME)的美联储利率观察工具(FedWatch)显示,美联储12月降息的概率为65%,一周前这一比例为80%。 |

|

|

|

|

|

15:39 |

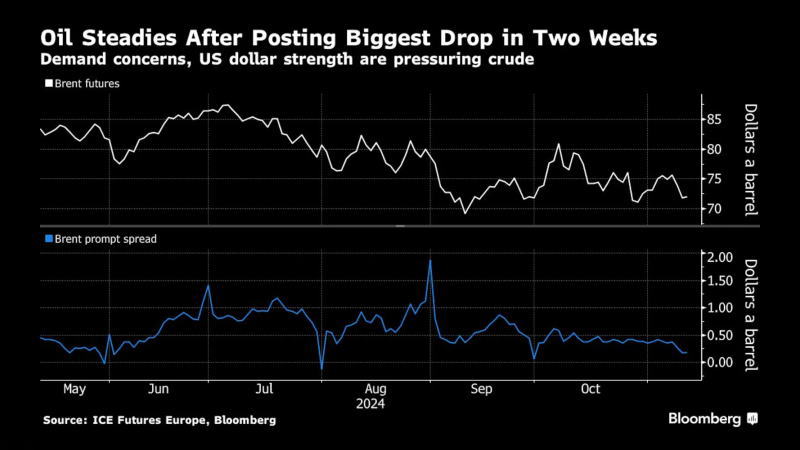

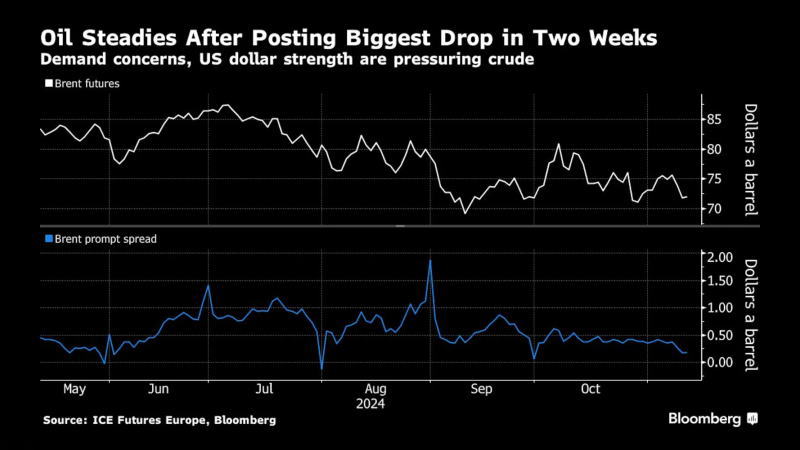

需求前景十分不利加上美元飙升,油价暴跌后低位整理

需求前景十分不利加上美元飙升,油价暴跌后低位整理

由于中国(CN)需求前景十分不利、美元大幅上涨以及市场转向供应过剩的担忧,油价在暴跌之后低位窄幅整理。 由于中国(CN)需求前景十分不利、美元大幅上涨以及市场转向供应过剩的担忧,油价在暴跌之后低位窄幅整理。

截至发稿时,NYMEx原油主力12月合约下跌0.16%,至67.92美元;日内,油价平开,随后一直在0.6美元区间内窄幅整理。周一,油价在欧洲时段突然跳水,

感觉是算法驱动的多头拆仓或空头开仓造成的,随后跌幅持续扩大,最终录得3.24%的跌幅;上周五,油价暴跌2.44%,也就是说,这两个交易日就

下跌了4美元或5.6%以上。

推动这一轮下跌的主要是两个重大利空。① 特朗普(Donald

Trump)赢得美国大选,推动美元指数飙升,以及加剧了人们对其下一个任期全球贸易战的担忧;②

中国上周五宣布的财政刺激措施规模很大 - - 10万亿人民币 - -

但是专注于地方政府化解债务,多数市场参与者认为,仅就原油而言,此举不构成重大需求提振,至少不够快。

多头完全没有积极防守的一个主要原因是,前段时间预期被提到很高的 - - 伊朗(IRN)将对以色列(ISR)实施高烈度的报复行动

- - 似乎不太可能。这仍可归结于第一点,因为这可能激怒特朗普,使他提前发出未来对伊朗实施全面石油禁运的恐吓。

本周,三大机构将发布原油市场月报,首先是周二的原油市场报告(MOMR),按惯例,它会鼓吹良好前景,以及现实的产量受控和库存下滑,但这不会改变投资者对基本面的看法。

期货价格结构方面仍处于现货升水(Backwardation),但是,价差一直在收窄。布伦特原油即期价差(Prompt

Time Spread)目前为0.19美元,而一个月前为0.44美元。

>>

荷兰国际集团(ING)的大宗商品策略主管沃伦·帕特森表示:“石油市场的情绪在很大程度上仍然看跌:美元走强、需求担忧和对石油平衡放松的预期正在给价格带来压力。

同时,布伦特原油和WTI原油的即期价差最近大幅下跌,接近期货溢价,表明现货市场供应充裕。为了改变明年的前景,我们要么看到OPEC+将石油产量恢复推迟到2025年靠后的月份,要么美国(US)有效地对伊朗实施制裁。”

---

图:油价暴跌后企稳,布伦特即期价差也加速下滑 |

|

|

|

|

|

15:15 |

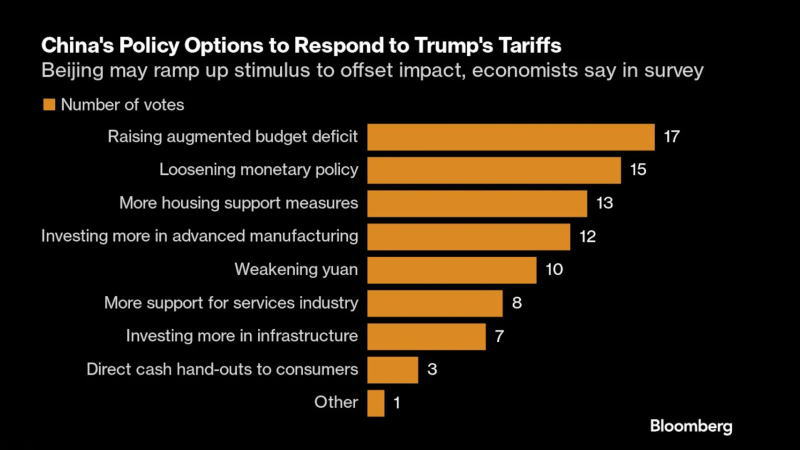

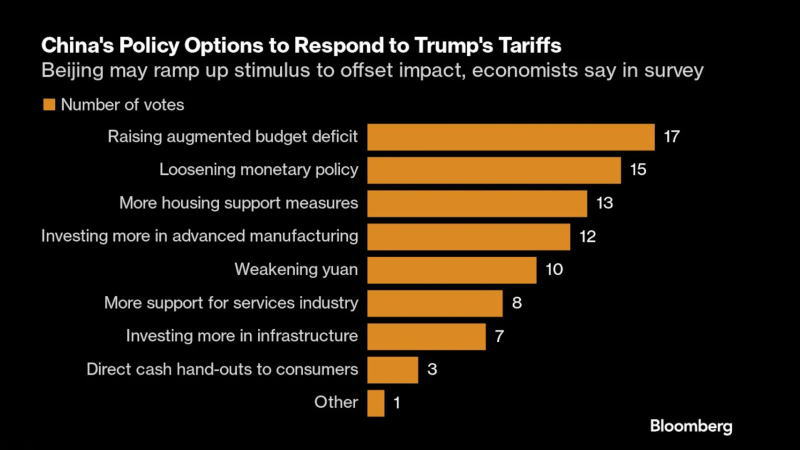

调查:中国将通过刺激内需和人民币贬值独宠特朗普的关税

调查:中国将通过刺激内需和人民币贬值独宠特朗普的关税

分析人士表示,中国(CN)可能会采取更大的刺激措施,支持制造业,并允许人民币贬值,以对冲特朗普(Donald

Trump)第二次担任总统对中国经济的负面影响。 分析人士表示,中国(CN)可能会采取更大的刺激措施,支持制造业,并允许人民币贬值,以对冲特朗普(Donald

Trump)第二次担任总统对中国经济的负面影响。

彭博新闻社(Bloomberg)上周美国大选(2024

US Presidential Election)后调查的19位经济学家中有15位表示,这些措施可能会在特朗普的四年任期内将其政策对中国经济增长的影响限制在平均每年不到1个百分点。3位受访者预测国内生产总值(GDP)将下降1至2个百分点,而1位受访者认为不构成影响。

>> Scope

Ratings的首席中国经济学家丹尼斯·沈表示:“由于特朗普政府的政策影响,中国的经济增长将更加缓慢,尽管这些损失将部分被预算和货币刺激所抵消。”

这位候任总统威胁要对中国商品征收60%的关税,这可能会摧毁美中贸易,破坏中国的出口,而出口一直是世界第二大经济体经济中难得的亮点。这将使北京稳定经济的努力复杂化,中国经济受到长达数年的房地产衰退和持续通缩的拖累。

贸易战扩大的前景提高了人们对中国政府采取更激进的刺激措施刺激国内需求以弥补出口下降的预期。周五公布的财政方案令投资者感到失望,他们希望采取更直接的措施来刺激消费,尽管财政部长蓝佛安暗示明年将采取更有力的措施。

绝大多数经济学家表示,他们预计中国将提高预算赤字,以回应特朗普的连任。紧随其后的是放松货币政策、更多的房地产纾困措施和对先进制造业的更多投资。很少有受访者表示,直接的现金发放是可行的。

超过一半的受访者表示,北京可能会允许人民币贬值,这将使中国出口更具竞争力,并有助于抵消一些关税。但经济学家对任何此类货币贬值的程度存在很大分歧,估计2025年人民币兑每美元跌至7.3至8。

>>

Banque

Pictet&Cie的分析师李振南表示:“这取决于美国关税的水平。如果特朗普政府对所有中国进口商品征收20%的额外关税,离岸人民币兑美元汇率可能会跌至7.5,如果关税达到60%,则可能会跌至7.7。”

>>

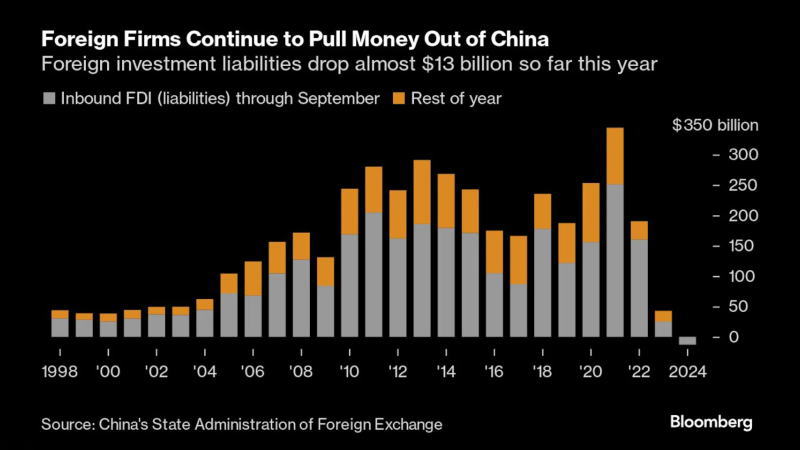

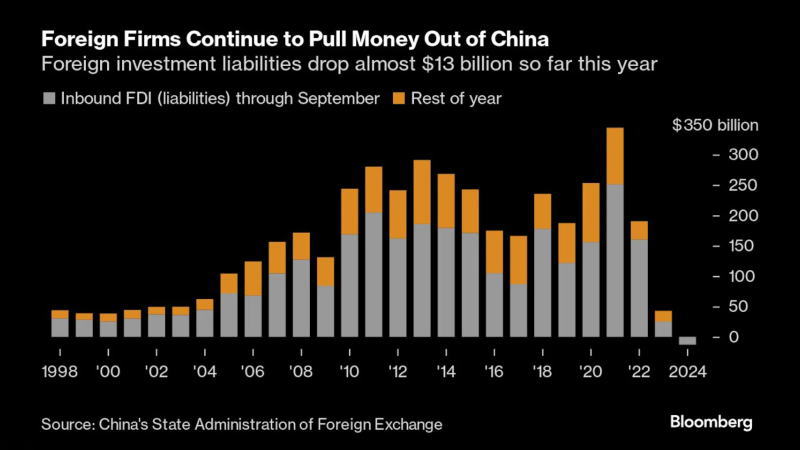

澳新银行(ANZ)的大中华区首席经济学家雷蒙德·杨表示:“北京方面希望人民币汇率稳定,而不是进行竞争性贬值。人民币贬值可能会鼓励资本外流,并进一步阻碍投资进入。”最新数据显示,今年将录得历史上首次国外资本净外流。

截至发稿时,美元兑离岸人民币上涨0.34%,至7.2508。特朗普胜选以来累计跌幅接近2%。

当涉及到中国可能对美国(US)进口产品采取何种关税应对措施时,受访者的态度不那么模棱两可。他们中的绝大多数人认为,农产品是最有可能成为报复的目前,随后是矿产和汽车。农产品中,大豆是最有可能的目标,其次是牛肉和玉米。一些受访者表示,北京还可能限制稀土和电动汽车(EV)电池的出口,以进行报复。

特朗普的关税可能会促使中国与其他贸易伙伴发展更紧密的关系,如东南亚国家,甚至欧盟(EU),而欧盟已经跟随美国提高贸易壁垒,以减缓廉价中国商品的涌入。一些经济学家表示,中国制造商可能会增加对海外生产基地的投资,以绕过美国关税。

然而,其他人警告称,寻求向其他国家出售更多产品以弥补美国市场损失的中国出口商也可能引发这些国家的强烈反对。这反过来可能会为北京升级的多战线贸易战播下种子。

>>

凯投宏观(Capital

Economics)的中国经济研究主管朱利安·埃文斯-普里查德表示:“这将引发这些贸易伙伴的一些抵制,他们将采取行动保护国内产业免受中国进口增加的影响。”

---

图:经济学家在调查中表示,北京可能会加大刺激力度来抵消关税影响 |

|

|

|

|

|

10:20 |

新一轮“抢矿”即将开始,铜冶炼加工费或暴跌至40美元

新一轮“抢矿”即将开始,铜冶炼加工费或暴跌至40美元

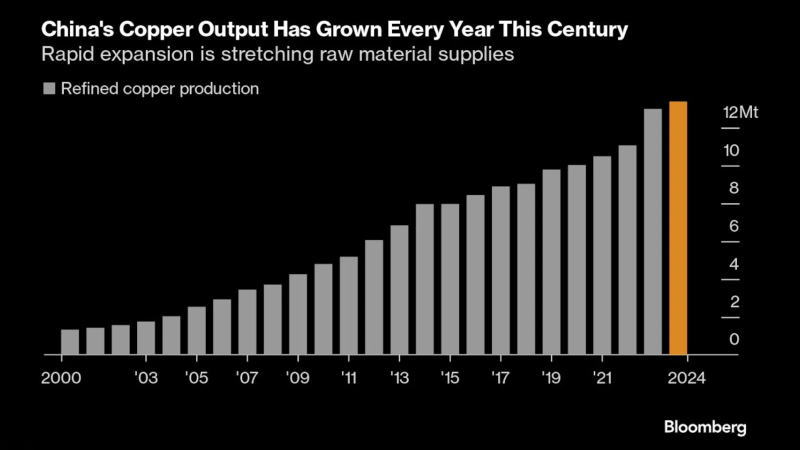

中国(CN)铜冶炼厂正面临着控制产能扩张的压力,这种扩张正在导致该行业无利可图,并可能导致国外冶炼厂倒闭。 中国(CN)铜冶炼厂正面临着控制产能扩张的压力,这种扩张正在导致该行业无利可图,并可能导致国外冶炼厂倒闭。

在为确保对能源转型至关重要的金属的供应而大规模建设冶炼厂后,全球最大的铜消费国今年的精炼铜产量可能达到全球的50%。然而,原料严重供不用求,导致冶炼厂纷纷下调加工费。

彭博资讯(Bloomberg

Intelligence, BI)的金属和采矿研究主管格兰特·斯波雷表示:“中国的过度行为威胁着其境外铜精炼行业的未来。从智利(CHI)到欧洲(EU)和印度(IDN)的公司可能面临风险。”

国内越来越多的要求限制生产的呼声尚未得到回应。如果这种惊人的扩张继续下去,并迫使世界其他地方削减产量,那么更多的产出将集中在中国。

本周在上海举行的亚洲最大的铜行业会议上,上下游的紧张关系将达到顶峰,届时冶炼厂将面临决定其利润率的矿石供应合同的谈判。矿业公司拥有主导权,因为中国的冶炼产能远远领先于全球矿山的产量。

根据行业估计,明年向冶炼厂支付的将矿石转化为金属的处理和精炼费可能会从2024年的80美元/吨降至40美元/吨或更低。根据CRU

Group的数据,此前的历史最低值是43美元。

而行业平均冶炼加工成本为60美元/吨。

未来几十年,可再生能源、电动汽车(EV)和电网基础设施的需求有望激增。这刺激了铜供应链上的更多投资,但冶炼厂的建设成本远低于矿山。

印度正在寻求减少对进口的依赖,而印度尼西亚(INA)政府计划停止出口矿石,这加剧了矿石紧张。

所有这些情况都表明,中国必须控制产能。然而,2024年到目前为止,中国精炼铜产量反而增长了5%以上。上个月,行业协会呼吁政府加强干预,以遏制“盲目扩张”。

中国仍然是铜的净进口国,尚未向海外出口大量铜,这与钢铁和铝行业不同,这些行业正面临世界各地贸易伙伴日益加剧的保护主义。但如果铜产能继续扩张,这种情况可能会改变。

据知情人士透露,中国主要冶炼厂的高管最近几天举行了会议,以应对不利的市场局面。这些人表示,政府代表参加了这些会议,其中包括关于更坚定地坚持减产计划的讨论。由于这些信息是私人信息,他们要求不具名。

但也有怀疑。分析人士认为,由于成本优势,中国生产商能够比其他生产商更好地应对这种情况。BI的斯波雷表示,大多数老旧、效率较低的工厂已经关闭;近年来,大型私营冶炼厂已被挤出该行业,使该行业由国有企业主导,对金融压力更具弹性。

Benchmark Mineral

Intelligence的分析师赵永成表示:“没有人想先减产,但矿石紧张将持续数年,就像跑马拉松一样。谁能活到最后,将真正考验从资本充足到运营的一切。”

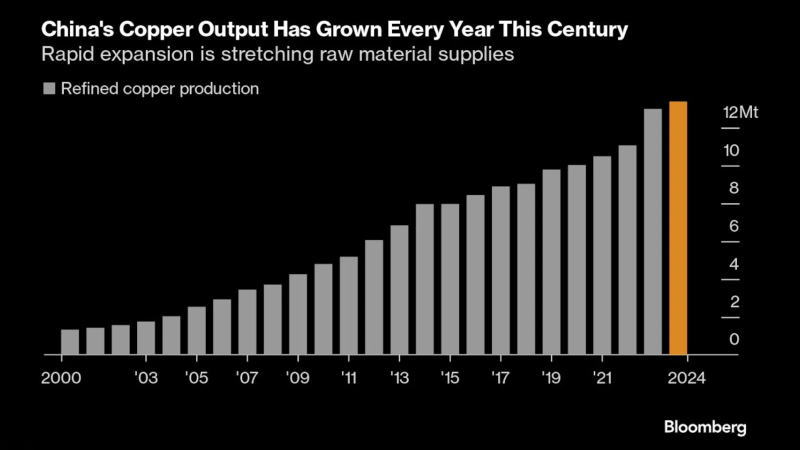

---

图:中国的铜产量本世纪每年都在增长 |

|

|

|

|

|

08:30 |

澳大利亚国民银行(NAB)月度商业调查报告(MBS)

[官方报告] |

前值 |

增减 |

公布值 |

|

● 澳大利亚10月NAB商业信心指数月率(%) |

-2 |

+7 |

5 |

|

|

|

|

|

08:00 |

知情人士:特朗普可能任命两位对华超级鹰派人物担任新政府要职

知情人士:特朗普可能任命两位对华超级鹰派人物担任新政府要职

当选总统特朗普(Donald

Trump)准备挑选两名对中国(CN)持鹰派偏见的人担任其新政府的关键职位,这表明两个超级大国之间的关系在未来几年可能会恶化。

参议员马尔科·卢比奥对中国崛起为经济强国持强硬立场,知情人士透露,他将成为第一位受到北京制裁的国务卿。佛罗里达州众议员迈克·沃尔兹称中国对美国(US)的威胁比其他任何国家都“更大”,他将担任国家安全顾问。

亚洲协会政策研究所中国分析中心的中国政治研究员尼尔·托马斯表示:“特朗普正在组建一个外交政策团队,里面挤满了对中国强硬的政客,这将让北京的领导人感到担忧。像卢比奥和沃尔兹这样的人会希望特朗普将美国的注意力转移到中国,而不是乌克兰(UKR)和加沙(Palestine)的危机,从而增加对北京的经济、技术和军事压力。”

特朗普提名的美国驻联合国大使埃利塞·斯特凡尼克也对中国直言不讳,她担任纽约州女议员时表示,中国政府构成的国家安全和经济威胁是的她优先事项之一。

并非都是鹰派。埃隆·马斯克在其核心圈子中的地位可能会为特朗普的对华政策提供一种罕见的平衡。

中国人民解放军前研究员、北京大观研究院的美国研究主任朱俊伟表示:“卢比奥的任命将使北京陷入困境。这将是一场噩梦成真。中国在与他接触之前,必须考虑如何处理对他的制裁。”

在2022年对保守派传统基金会智囊团的演讲中,卢比奥谈到了中国的威胁。他说:“中国现在奉行经济帝国主义。将定义本世纪的威胁是中国。21世纪有两种情况:一种是崛起的威权主义国家取代自由社会成为世界上最强大的国家,另一种是美国繁荣的替代方案。”

中国官方报纸《环球时报》在2021年的一篇评论文章中将卢比奥称为华盛顿的“政治怪人”之一,因为卢比奥通过引发人们对美国输给中国的焦虑,导致他的国家做出了“危险的决定”。

沃尔兹,前陆军绿色贝雷帽,同样直言不讳。在美国大选前几天,他在《经济学人》上写道,美国应该结束欧洲和中东的冲突,以便能够应对来自中国的“更大威胁”。

上海华东师范大学的国际关系教授约瑟夫·格雷戈里·马霍尼表示:“中国有很多人希望特朗普是一个以商业为导向的实用主义者,能够以某种方式推动美中关系向前发展。然而,如果是这两个人掌舵,这似乎非常、非常不可能。” |

|

|

|

|

|

07:30 |

西太平洋银行(Westpac)消费者信心指数(CSI)

[官方报告] |

前值 |

增减 |

公布值 |

|

● 澳大利亚11月西太平洋/墨尔本消费者信心指数月率(%) |

6.2 |

-0.9 |

5.3 |

|

|

|

|

|

02:05 |

又搞错了!投机者加大做多力度后,美债跌势加剧

又搞错了!投机者加大做多力度后,美债跌势加剧

特朗普(Donald

Trump)赢得大选让一大批投机者发了大财,预测公司、比特币、股指尤其是小盘股指数、某些个股......不过,一小撮投机者因为大举做多美国(US)国债而面临巨亏。 特朗普(Donald

Trump)赢得大选让一大批投机者发了大财,预测公司、比特币、股指尤其是小盘股指数、某些个股......不过,一小撮投机者因为大举做多美国(US)国债而面临巨亏。

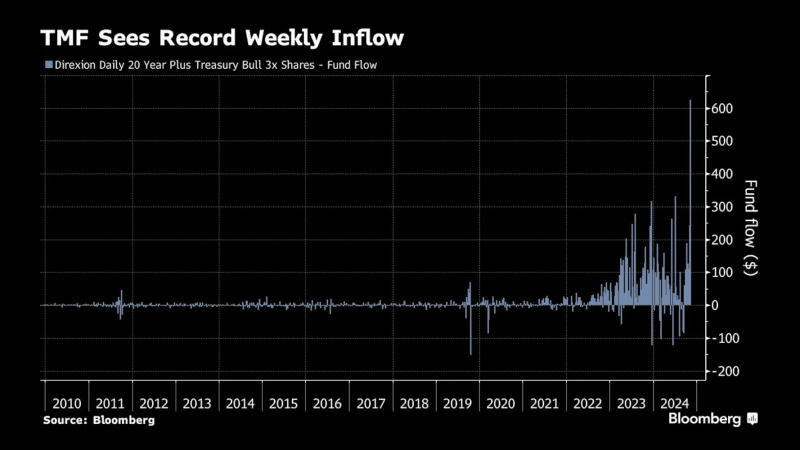

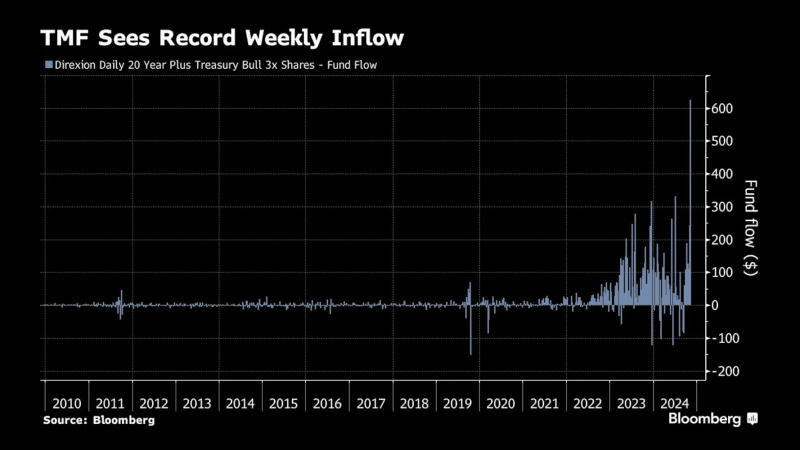

彭博社(Bloomberg)汇编的数据显示,上周创纪录的6.25亿美元流入了Direxion三倍做多20年+国债指数ETF(TMF)。iShares20+年以上美国国债ETF(TLT)则录得14亿美元资金流入,而此前一周也获得16亿美元的注资。

资金流入之际,美联储(Fed)在9月大幅降息50个基点后,上周将利率下调了25个基点。但是,这并没有推动美国国债上涨,相反,由于特朗普胜选,美国国债迎来了一波猛烈的抛售,当周10年期美债收益率最高曾飙升至4.75%。

彭博资讯(Bloomberg

Intelligence)的策略师文·拉姆表示:“你购买TMF是因为你认为利率会下降。但这种交易似乎从未奏效。它让许多人心碎。”

尽管今年的资金流入令人印象深刻,但这两只基金都出现了亏损。按总回报率计算,TLT下跌了4%,TMF下跌了25%。自2020年以来,这两个基金的总回报都是负数。然而,到2024年为止,TLT的资金流入为140亿美元,这将是自成立以来第三高的水平。TMF吸引了超过33亿美元,为历史第二高的水平。

头部固收机构贝莱德(BlackRock)、摩根大通资产管理公司(JPMorgan Asset

Management)和TCW Group均表示,美债的抛售远未结束。

这位当选总统将推动减税,这可能会导致联邦预算赤字激增,同时将大幅上调关税,这有可能重新引发通货膨胀。在这种情况下,一些市场参与者预计美联储可能会将利率保持在高于此前预期的水平。

掉期交易员(OIS)上周预测,美联储将在2025年中期将基准利率降至4%,从而结束这个宽松周期。比他们9月的预测高出整整1个百分点。

---

图:杠杆国债ETF录得创纪录的资金流入 |

|

|

|

|

|

23:50 |

随着大选风险消除,美国股市的走向将取决于上市公司盈利状况

随着大选风险消除,美国股市的走向将取决于上市公司盈利状况

随着特朗普(Donald

Trump)赢得美国总统大选后,投资者关注的焦点重新转向企业盈利增长,因为他的政策构成抵消,最终那些公司能够真正受益于新政府政策只有用财报说话。 随着特朗普(Donald

Trump)赢得美国总统大选后,投资者关注的焦点重新转向企业盈利增长,因为他的政策构成抵消,最终那些公司能够真正受益于新政府政策只有用财报说话。

彭博资讯(Bloomberg

Intelligence, BI)汇编的数据显示,随着财报季(Earnings

Season)进入最后阶段,标准普尔500指数成分股公司的每股盈利(EPS)增长达到8.4%,是预期的两倍;同时,华尔街对明年盈利增长更加乐观,分析师预计盈利将跃升13%,创下2021年以来的最大涨幅。

>>

高盛集团(Goldman

Sachs)的首席美国股票策略师大卫·科斯汀表示:“美联储(Fed)对增长和通胀风险采取平衡立场,这对股市有利。我们预计收益将是远期股票回报的主要驱动力。自9月以来,持续的盈利下调也引发了分析师对明年盈利预期的向下修订,不过,现在这种修订正在恢复正常。”

上周,美国优先交易 - - 业务以国内为重点的公司 - -

使标普500指数创下历史新高,因为特朗普将推出一揽子刺激增长的政策,包括减税,根据分析公司税下调1个百分点,标准普尔500指数的EPS将提高略低于1%;以及放松监管,这将使金融行业收入和盈利大幅扩张;并通过关税使国内企业的免受外国公司的挤压。但是,关税可能引发报复,关税本身也将导致成本增加,并且可能引发通胀,最终导致国内借贷成本高企。初步共识是,其政策构成相互抵消,具体到企业盈利实际上很难推算,这取决于这些政策落地的时间,以及程度。

这种情况下,尤其是已经大幅上涨之后,市场将面临波动,因为同样的政策的不利一面可能会突然受到投资者的重视,从而引发抛售。

>>

加拿大皇家银行资本市场(RBC

Capital Markets)的美国股票策略主管洛里·卡尔瓦西纳表示:“由于市场没有太多能力吸收令人失望的消息,未来几周股市可能会下跌。选举的不确定性已经消散,美国股市对政府政策感到乐观。鉴于我们在定位和估值数据上看到的情况,我们认为存在短期回调风险。总体而言,我们正在为波动曾爱做准备。”

---

图:高盛的科斯廷表示,对业绩的修正正在回归正常 |

|

|

|

|

|

21:30 |

特朗普交易尚未结束,美元指数升至一年来最高水平

特朗普交易尚未结束,美元指数升至一年来最高水平

周一,美元上涨,触及一年来的最高水平,这仍然主要是由特朗普(Do-nald

Trump)胜选推动的。 周一,美元上涨,触及一年来的最高水平,这仍然主要是由特朗普(Do-nald

Trump)胜选推动的。

截至发稿时,彭博美元现货指数上涨0.7%,达到去年11月以来的最高水平,交易员押注特朗普的贸易政策将提振美元,并对包括欧元在内的主要货币构成压力。日元在发达国家货币中表现最差。

继9月降息0.5个百分点后,美联储(Fed)上周将基准利率下调了25个基点,并避免就进一步降息的时间和速度提供明确指导。这也对美元提供了支撑。

随着数据显示美国(US)经济增长稳健,美元的涨势有望持续下去。与此同时,世界其他地区经济扩张的减弱促使各国央行降低借贷成本,以帮助疲软的增长,从而对本币造成压力。

>> 东方汇理资产管理公司(Amundi Asset Management)的固定收益和货币策略主管帕雷什·乌帕德亚雅表示:“目前有几个因素支撑着美元,在可预见的未来,美元将走强。市场终于开始更加重视关税的风险及其对全球和国内增长以及通胀前景的重要影响性。”

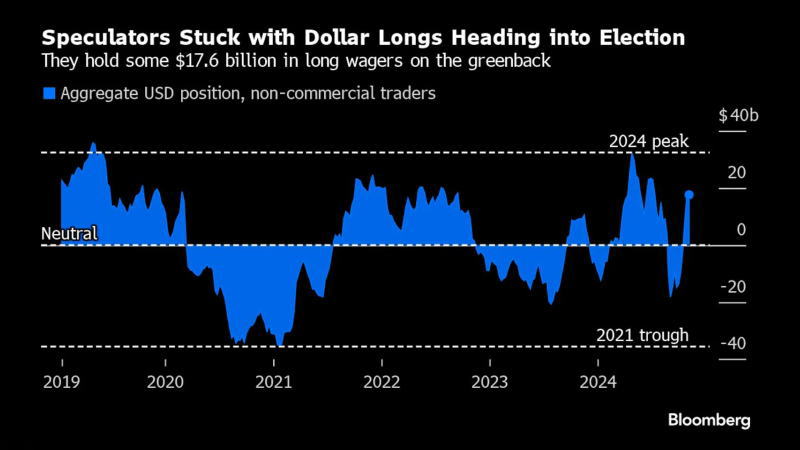

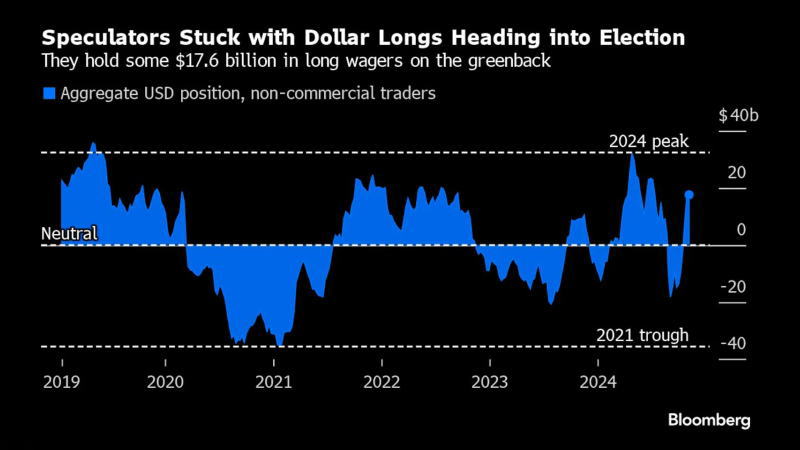

美国商品期货交易委员会(CFTC)周五公布的数据显示,在选举结果公布之前,截至11月5日的一周,对冲基金、资产管理公司和其他投机者持有约176亿美元的美元多头头寸,较上周减少了2亿 - - 10月中旬,头寸定位由空翻多。

---

图:大选前,投机者继续增持美元多头头寸 |

|

|

|

|

|

17:12 |

英国巴菲特:不会买英伟达的股票,因其前景不可预测

英国巴菲特:不会买英伟达的股票,因其前景不可预测

英伟达(Nvidia)的股价今年几乎翻了两番,华尔街分析师对这家芯片制造商前景的乐观看法是压倒性的。

但是,特里·史密斯表示怀疑。

这位基金经理被英国媒体称为英国(GBR)的巴菲特(Warren Buffett),他指出,这个全球市值最高的公司的盈利前景不可预测,他没有购买英伟达的股票,尽管他承认这可能会削弱其投资组合的收益。

他在接受彭博电视台(Bloomberg

TV)采访时表示:“我不相信我们知道人工智能(AI)的未来是什么,因为人们几乎没有为其付费的应用程序。客户愿意支付足够高的价格购买吗?如果不愿意,芯片供应商将面临问题。”

实际上,这就是投资者对AI行业最大的担忧之一:其收入能够覆盖巨额投资吗?这种疑虑几乎驱动了这轮AI炒作中的每次回调,最近6月至8月的回调,英伟达市值蒸发了9000亿美元。

不过AI死多头指出,英伟达最大的客户,包括微软(Microsoft)和谷歌(Alphabet),在第三季度向数据中心设备和其他固定资产投入创纪录的590亿美元后,承诺进一步增加资本支出。策略师预计,随着科技公司继续增加AI支出以跟上竞争对手的步伐,该公司在2025财年的净利润率将达到56%。

但是,史密斯认为如此水平的利润率毫无疑问是不可持续的。他说:“即使AI是下一个大事件,买家也会寻求替代方案,这些芯片只会有一个制造商吗?如果你获得了丰厚的回报,就会吸引竞争。”

他补充道:“事实上,如果你看看英伟达的大客户,比如微软、亚马逊(Amazon)和甲骨文,他们都有自己开发处理器的历史。”

史密斯的Fundsmith股票基金今年以美元计算回报率为9%,跑输大盘。

史密斯表示:“表现不佳是由于盈利集中在少数几只股票上。”

最后他提请投资者注意,指数基金实际上风险很大。他说:“指数基金的受欢迎程度令人担忧。很多人称之为被动。但它们不是被动的。它们是动量策略。动量会一直持续到动量丧失为止。” |

|

|

|

|

|

16:05 |

金融统计数据解读:尽管政府加速发债,总体信贷增长仍不及预期

金融统计数据解读:尽管政府加速发债,总体信贷增长仍不及预期

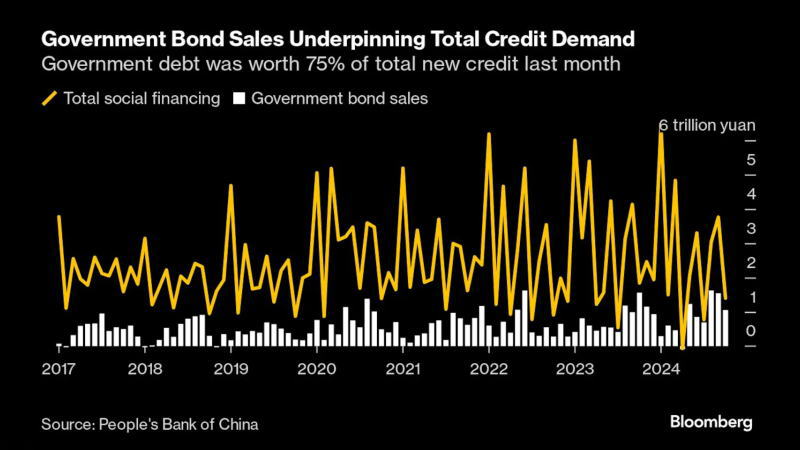

10月,在政府债券发行激增的情况下,中国(CN)的总体信贷扩张仍不及预期,表明企业和家庭的融资需求仍然十分疲软。 10月,在政府债券发行激增的情况下,中国(CN)的总体信贷扩张仍不及预期,表明企业和家庭的融资需求仍然十分疲软。

中国人民银行(PBoC)周一公布的金融统计数据报告

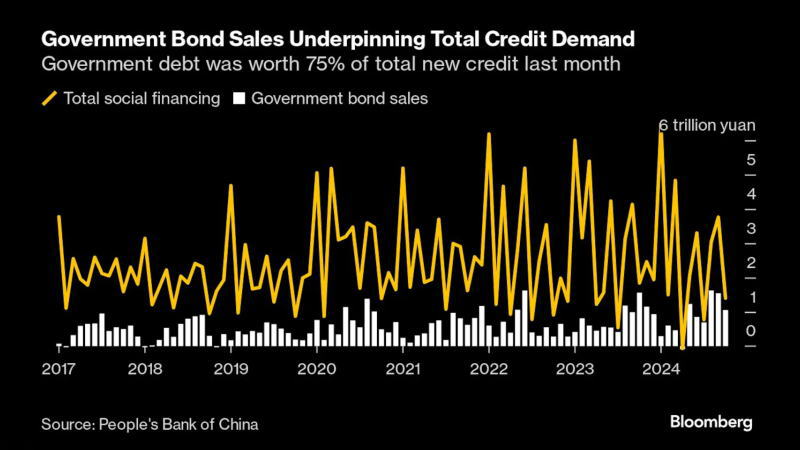

显示,10月,融资总额增加了1.4万亿元人民币(1950亿美元),相比之下,彭博社(Bloomberg)的一项调查显示,经济学家预测的中位数为1.5万亿,去年同期为1.8万亿。

政府债券销售占所有新融资的四分之三以上,连续第三个月超过1万亿元。

>>

高盛集团(Goldman

Sachs)的分析师陈新泉表示:“10月的信贷数据表明私营部门的信贷需求仍然疲软。家庭和企业贷款增长仍然很弱,且贷款延期主要是由短期融资推动的。”

在9月底推出包括降息在内的一揽子刺激措施后,中国经济活动显示出初步企稳的迹象。10月通常是信贷增长疲软的月份,因为银行并不急于实现季度贷款目标。

>> 彭博经济研究所(Bloomberg

Economics)的经济学家屈大卫表示:“10月向中国企业提供的信贷远低于2019-2023年的平均水平,这表明自9月下旬以来宣布的刺激措施对经济的影响有限,尽管有所改善,但信心仍然疲软。在商业信心显著回升之前,需要持续的政策支持。”

近年来,由于近代史上最严重的房地产衰退抑制了许多相关行业的消费和投资,企业和家庭借贷需求一直疲软,贷款因此持续放缓。

彭博社计算显示,金融机构当月新增贷款5000亿元,为三个月以来的最低水平。预测中值为7000亿元。

10月,M1狭义货币供应量下降了6.1%,略低于经济学家的预测。因公司一直在使用存款偿还贷款,而消费者对支出保持谨慎。

央行已表示准备进一步放松货币政策。行长潘功胜表示,根据市场流动性,央行可能会在年底前将银行存款准备金率(RRR)下调25至50个基点。

此举可以为银行腾出资金进行借贷。经济学家还预计,央行将在明年降低利率。

---

图:政府已成为信贷增长的主力 |

|

|

|

|

|

16:00 |

中国人民银行(PBoC)金融统计数据报告

[官方报告] |

前值 |

预测值 |

公布值 |

|

● 中国10月M1货币供应年率(%) |

-7.4 |

-7.2 |

-6.1 |

|

● 中国10月M2货币供应年率(%) |

6.8 |

6.9 |

7.5 |

|

● 中国10月人民币各项贷款余额年率(%) |

8.1 |

8.1 |

8.0 |

|

● 中国1-10月社会融资规模(亿元) |

256600 |

271640 |

270600 |

|

● 中国1-10月新增人民币贷款(亿元) |

160200 |

167203 |

165200 |

|

|

|

|

|

15:50 |

大陆和香港的股市分别发展,因两地投资者对新财政措施的看法不同

大陆和香港的股市分别发展,因两地投资者对新财政措施的看法不同